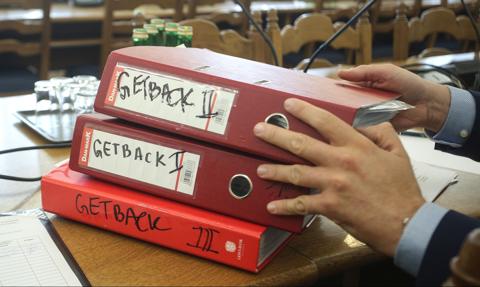

Hoist Finance złożył ofertę przejęcia aktywów GetBacku o wartości przekraczającej 1 mld zł - poinformowała spółka w komunikacie.

Hoist Finance podał, że rozpoczyna negocjacje dotyczące możliwego przejęcia aktywów GetBacku w celu osiągnięcia porozumienia do końca czwartego kwartału 2018 r.

Już wczoraj zarząd GetBacku informował wybrał jednego inwestora, który jest zainteresowany nabyciem jego aktywów, do dalszych negocjacji. Inwestor wpłacił 30 mln zł depozytu. Chodziło właśnie o Hoista.

"(...) Emitent dokonał wyboru jednej z wyżej wskazanych ofert do prowadzenia dalszych negocjacji na zasadzie wyłączności, jak również o tym, że Emitent przedstawił do inwestora, który złożył tę ofertę propozycję odnośnie do dokonania rozliczenia samej transakcji nabycia aktywów GetBack. Emitent dodatkowo wskaże to, że powołany wyżej inwestor dokonał wpłaty depozytu w wysokości 30 mln zł tytułem zabezpieczenia prawidłowego przebiegu negocjacji i wykonania zaciągniętych przez inwestora zobowiązań" - napisano. Na początku października GetBack podał w komunikacie, że do 4 października otrzymał trzy oferty nabycia wybranych aktywów spółki. O planach złożenia wiążącej oferty informował Hoist Finance.

GetBack pokazał także alternatywną propozycję układową

Spółka podała także w osobnym komunikacie, że przygotowała alternatywne propozycje układowe, w celu przyjęcia układu przez zgromadzenie wierzycieli, które to alternatywne propozycje układowe zostały przedłożone do akt postępowania restrukturyzacyjnego 6 listopada 2018 r. - Emitent jednocześnie zastrzega to, że alternatywne propozycje układowe nie były uzgadniane z wierzycielami zabezpieczonymi ani z Radą Wierzycieli" - podano także. GetBack proponuje podzielić wierzycieli na sześć grup. W przypadku grupy 1 (obligatariusze) proponuje spłatę należności głównej w 23,1%, w ratach do 2024 r.

Obligatarisze sprawdzają skalę sprzedaży produtków związanych z GetBack

Obligatariusze firmy GetBack SA przeprowadzili krótkie badanie mające na celu poznanie, jakie instytucje finansowe prowadziły sprzedaż obligacji oraz innych produktów związanych z GetBack, według sprzedawców przedstawianych jako równie bezpieczne i ze 100% ochroną kapitału i gwarantowanym zyskiem. Liderem sprzedaży toksycznych papierów wartościowych oraz większości innych produktów związanych z branżą wierzytelności jest Idea Bank S.A.

Przypomnijmy, że podczas zgromadzenia wierzycieli, które odbyło się 9 października 2018 roku, sąd odroczył głosowanie nad układem właśnie z powodu negocjacji GetBacku z potencjalnymi inwestorami. Mieli oni wykupić część spółki, co umożliwiłoby szybszą spłatę części wierzytelności. Sąd zobowiązał GetBack do dostarczenia alternatywnej propozycji układowej do dni 6 listopada. Do tego dnia potencjalny, wyselekcjonowany przez spółkę inwestor miał też wpłacić 30 mln zł depozytu zabezpieczającego. Komunikat GetBacku, choć spóźniony o jeden dzień, pokazuje, że spółka w zasadzie wykonała to zobowiązanie.

Pieniądze szybciej, ale suma mniejsza

Z zapowiedzi, które czynił prezes na ostatnim zgromadzeniu wierzycieli można było wnioskować, że po dogadaniu z inwestorem spółka przedstawi ciekawe propozycje. Atutem miał być m.in. czas spłaty. Tymczasem GetBack proponuje spłatę tylko 23,1 proc. nominału. Dodatkowo tylko połowa tej sumy trafi do obligatariuszy w 2019 roku.

Przed zgromadzeniem wierzycieli na stole leżała propozycja, która mówiła o spłacie 38 proc. Spółka proponowała, by spłata obligatariuszy nastąpiła w szesnastu ratach. Pierwsze dwie miały być jednak bardzo niskie, zakładały wypłatę odpowiednio 3 i 4 proc. spłacanej sumy. Kolejne były wprawdzie określone, ale w dużym stopniu zależałyby od tego czy GetBack udałoby się wyprowadzić na jako taką prostą. Towarzyszy więc im spore ryzyko. W propozycji alternatywnej obligatariusze dostaną mniej pieniędzy, ale pierwsze wpływy będą dużo szybsze.

Warto dodać, że nie muszą to być ostateczne wersje układu. Decyzję o wyborze konkretnego wariantu podejmie kolejne zgromadzenie wierzycieli. Sąd w październiku informował, że jego datę poda po otrzymaniu od spółki alternatywnych propozycji układowych. Powinno to więc nastąpić lada dzień.

Adam Torchała