Plany zderegulowania zawodu maklera i doradcy inwestycyjnego wzbudziły silny opór w branży finansowej. Ostatecznie profesje te znalazły się w „trzecim rzucie” deregulacyjnym, ale w praktyce wszystko najprawdopodobniej zostanie po staremu.

Deregulacja rozumiana jako zniesienie administracyjnych ograniczeń wykonywania niektórych zawodów była pomysłem byłego już ministra sprawiedliwości w rządzie PO Jarosława Gowina. Choć sam pomysłodawca zdążył już zmienić barwy partyjne, a przez resort sprawiedliwości przewinęło się dwóch kolejnych ministrów, projekt był kontynuowany. W sierpniu prezydent Andrzej Duda podpisał trzecią i największą transzę deregulacji, liberalizując dostęp do stu zawodów.

Przeczytaj także

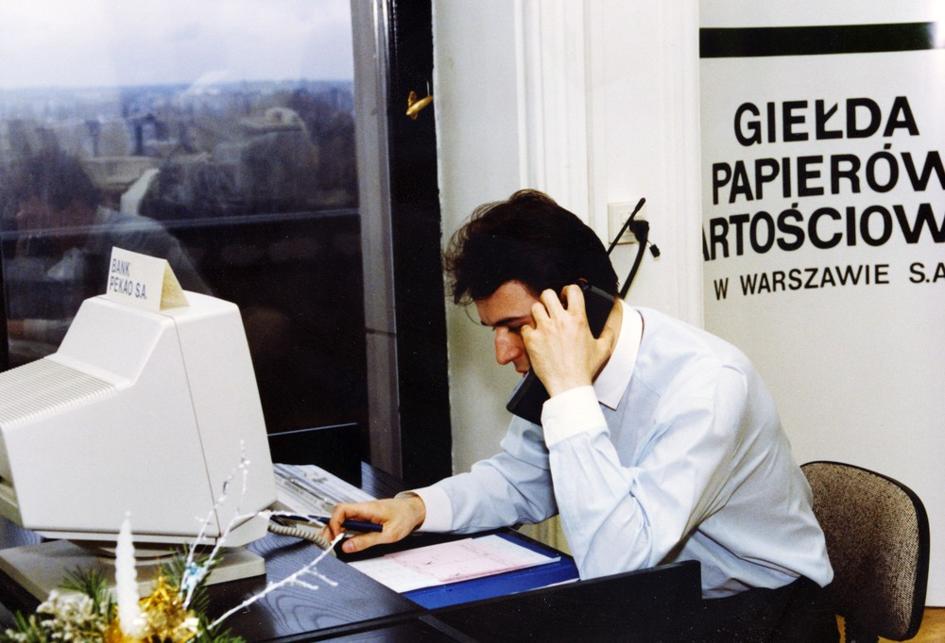

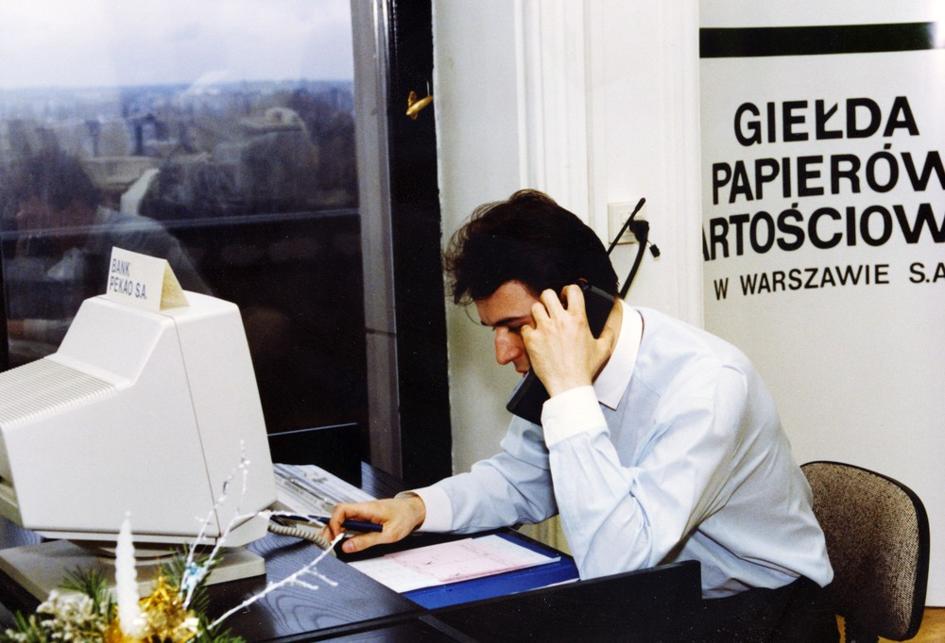

Na liście znalazły się także profesje finansowe: makler papierów wartościowych, makler giełd towarowych i doradca inwestycyjny. Do tej pory, aby uzyskać licencję maklerską czy doradcy inwestycyjnej, trzeba było zdać dość trudny egzamin organizowany przez Komisję Nadzoru Finansowego. Koszt egzaminu wynosił 500 zł. Barierą wejścia była przede wszystkim specjalistyczna i rozległa wiedza z zakresu finansów, prawa i etyki. Brak wymogu praktykowania w zawodzie otwierał dostęp kariery maklera każdemu, kto zaliczył państwowy egzamin.

Branża: nie dla deregulacji

Wpisanie zawodów maklera i doradcy inwestycyjnego na listę deregulacyjną wzbudziło sprzeciw przedstawicieli branży. Regulacji bronili m .in. Grzegorz Łętocha – ówczesny Prezes Związku Maklerów i Doradców - oraz Sebastian Buczek – szef Quercus TFI. Licencjonowani maklerzy i doradcy bronili systemu, argumentując, że polski rynek kapitałowy działa „naprawdę nieźle” i nie generuje takich skandali jak w USA czy w Europie Zachodniej. I że należy selekcjonować ludzi mających dostęp do pieniędzy klientów.

Upadły także pomysły, aby certyfikację maklerów prowadziła Giełda Papierów Wartościowych lub same instytucje finansowe. Najwyraźniej status quo odpowiadał branży, która w ostatnich latach przeżywa kryzys: napływ klientów do TFI od bessy z roku 2008 pozostaje niewielki, a inwestorów indywidualnych wywiało z warszawskiego parkietu. To zmniejsza popyt na usługi maklerów i doradców inwestycyjnych. Atrakcyjność i chłonność branży nie jest już taka jak przed kryzysem i bardzo prawdopodobne, że już nigdy taka nie będzie.

Deregulacja bez uwolnienia

Ostatecznie zawody finansowe weszły w skład trzeciego pakietu deregulacyjnego tak, jak chciało Ministerstwo Sprawiedliwości. Ale faktycznie niewiele się zmieniło. Profesje maklera i doradcy inwestycyjnego nie zostały uwolnione. Ustawodawca dodał jedynie nowe możliwości uzyskania licencji.

Po pierwsze, uznawane będą zagraniczne tytuły (po zdaniu „sprawdzianu umiejętności” – cokolwiek by to miało znaczyć). Po drugie, zwolnione z egzaminu maklerskiego zostaną osoby, które „uzyskały dyplom ukończenia studiów wyższych realizowanych na podstawie umowy zawartej między Przewodniczącym Komisji Nadzoru Finansowego a uczelnią, której jednostki organizacyjne uprawnione są do nadawania stopnia naukowego doktora nauk ekonomicznych lub doktora nauk prawnych”.

Mając w pamięci własne studia i poziom trudności większości egzaminów, ogarnia mnie strach na samą myśl, że ktoś prosto po ich ukończeniu mógłby zarządzać moimi pieniędzmi. Z drugiej strony nawet obecnie to rynek weryfikuje zdolności zarządzających – słabi, pechowi lub niekompetentni eliminują się sami prezentując klientom stopy zwrotu niższe od konkurentów. Poza tym przepis pozwalający na obejście państwowego egzaminu (organizowanego przez KNF) może pozostać martwy. Wystarczy, że Komisja nie podpisze stosownej umowy z jakąkolwiek uczelnią. Wtedy wszystko pozostanie po staremu. Czyli tak, jak chciała branża finansowa.

Zawodowa reglamentacja

Przed „reformą Gowina” Polska była najbardziej uregulowanym rynkiem pracy w Unii Europejskiej. Restrykcje dotyczyły aż 380 zawodów. Po deregulacji nadal będzie ponad regulowanych 300 profesji (tylko w 71 przypadkach licencje zniesiono całkowicie), czyli dwa razy więcej niż w Niemczech i sześciokrotnie więcej niż w najbardziej liberalnych pod tym względem krajach bałtyckich.

Co do zasady regulacje w dostępie do zawodów są szkodliwe dla konsumentów, ponieważ ograniczają konkurencję, prowadząc do wzrostu cen przy spadku jakości świadczonych usług. Właściwie można by z dnia na dzień znieść wszystkie ograniczenia w wykonywaniu zawodów i pozwolić, aby konkurencja wyeliminowała z rynku najgorszych oferentów.

Z jakichś jednak powodów państwo reglamentuje dostęp do legalnego świadczenia niektórych usług, w tym także doradztwa i pośrednictwa finansowego. Seria skandali z wciskaniem klientom szkodliwych produktów finansowych (od kredytów denominowanych w CHF, przez opcje walutowe po polisolokaty) udowodniła, że nawet „najlepsze” unijne regulacje (patrz: MIFID) nie zabezpieczą klientów przed niemoralnymi praktykami instytucji finansowych.

Odnotujmy, że przywołane wyżej praktyki dotyczyły przede wszystkim sektora bankowego (także mocno regulowanego przez państwo), a nie biur maklerskich i TFI. Rzecz w tym, że w branży finansowej ważniejsze od wiedzy i umiejętności jest wzajemne zaufanie, doświadczenie i uczciwość maklera/doradcy. Tych cech nie potrafi zagwarantować żaden urząd ani przepis.