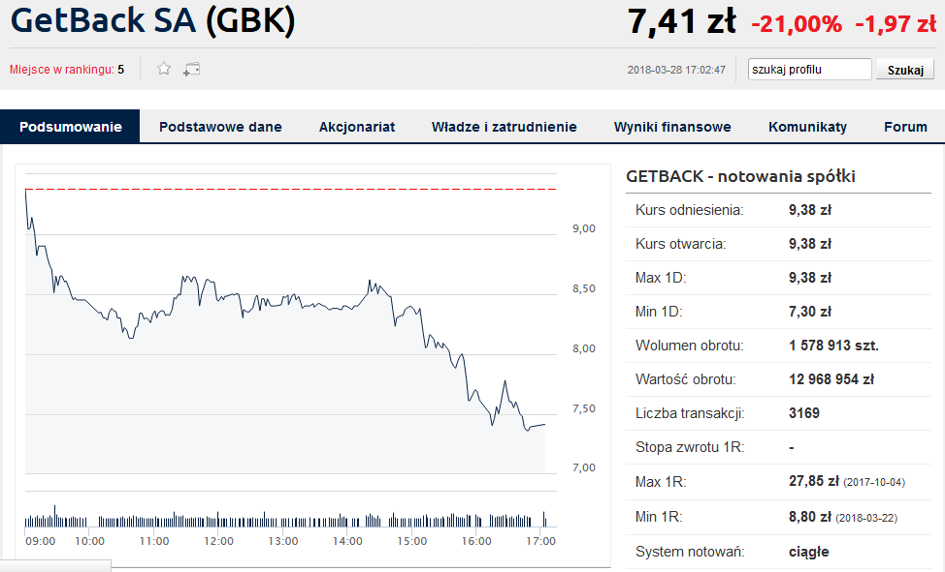

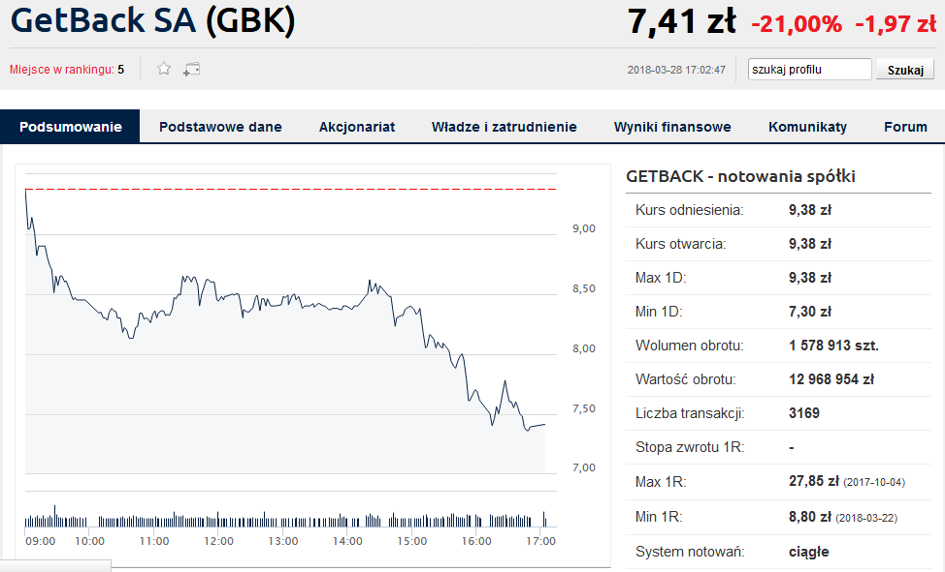

Zagraniczny inwestor branżowy, który wcześniej był zainteresowany wzięciem udziału w emisjach akcji Getbacku, odstąpił od rozmów. Rozmowy z pozostałymi inwestorami nadal trwają - poinformowała spółka w komunikacie. Getback stracił dziś 21 proc. Przerwano także burzliwe WZA spółki, na którym zdążono przegłosować m.in. nową emisję akcji.

"W nawiązaniu do raportu bieżącego nr 26/2018, zarząd Getback informuje, że otrzymał dziś zawiadomienie, zgodnie z którym inwestor odstąpił od rozmów, o których mowa w przywołanym raporcie" - czytamy w komunikacie.

21 marca br. GetBack poinformował, że podpisał list intencyjny z potencjalnym zagranicznym inwestorem branżowym, analizującym potencjalne objęcie akcji GetBack w nowych emisjach akcji. Podkreślono, że nie jest to żaden z inwestorów z Izraela i USA, z którymi wcześniej GetBack rozpoczął negocjacje na temat możliwości objęcia przez nich nowej emisji.

Zgodnie z treścią listu intencyjnego, objęcie akcji przez potencjalnego inwestora zagranicznego nastąpiłoby w drodze subskrypcji prywatnej. Zakończenie transakcji było przewidywane nie później niż na 30 kwietnia 2018 r.

Inwestorzy bardzo negatywnie odebrali te informacje, a Getback środową sesję zamknął z 21-proc. stratą.

Spółka podała również w dzisiejszym komunikacie, że rozmowy z inwestorami, o których informowała w raportach bieżących nr 23/2018 oraz 25/2018 (tj. pochodzący z Izraela i USA) dalej trwają.

NWZ Getbacku zdecydowało o przerwie w obradach do 6 kwietnia

Środowe nadzwyczajne walne zgromadzenie Getbacku zdecydowało o emisji do 19.999.999 akcji serii F z wyłączeniem w całości prawa poboru dotychczasowych akcjonariuszy spółki. Walne zostało przerwane do 6 kwietnia.

Emisja akcji serii F ma mieć charakter subskrypcji prywatnej, będzie skierowana do wybranych inwestorów w liczbie nie większej niż 149. Na wniosek Abrisu akcjonariusze zdecydowali, że ustalona w procesie budowy księgi popytu cena emisyjna wymagać będzie zatwierdzenia przez radę nadzorczą.

Zgodnie z planem pierwszeństwo objęcia akcji spółki będą mieli akcjonariusze, którzy posiadają co najmniej 0,5 proc. jej akcji.

"Pierwszą emisję chcemy skonsumować jak najszybciej. Drugą emisję, po decyzji akcjonariuszy, będziemy też chcieli zrobić w miarę szybko” – powiedział dziennikarzom Konrad Kąkolewski, prezes spółki.

Akcjonariusze zdecydować mieli w środę o upoważnieniu zarządu do emisji maksymalnie 50.000.000 akcji w ramach kapitału docelowego.

Zgodnie z planami, zarząd ma być upoważniony do jednego lub kilku podwyższeń kapitału, a upoważnienie to wygasnąć ma po roku po zarejestrowaniu zmian w statucie spółki.

Emisja akcji w ramach kapitału docelowego ma mieć charakter, w zależności od decyzji zarządu, subskrypcji prywatnej skierowanej wyłącznie do wybranych inwestorów lub w subskrypcji otwartej.

Cena sprzedaży akcji emitowanych w ramach kapitału docelowego ma być nie niższa od ceny akcji serii F.

W połowie marca Getback podał, że otrzymał oświadczenia od grupy inwestorów z Izraela i USA, którzy zadeklarowali zainteresowanie udziałem w objęciu akcji nowej emisji.

Getback podpisał także list intencyjny z potencjalnym zagranicznym inwestorem branżowym, który miałby objąć akcje w emisjach spółki. W środę spółka podała jednak, że inwestor ten odstąpił od rozmów.

Spółka informowała również, że akcje nowej emisji spółki chce objąć Abris Capital Partners. DNLD Holdings, należący do funduszu Abris Capital Partners, ma obecnie 60,07 proc. głosów na WZ Getbacku. Getback podał, że Abris zamierza utrzymać dotychczasowy poziom zaangażowania w spółce.

Przedstawiciel Abrisu poinformował w środę na NWZ, że akcjonariusz jest zdeterminowany, by wesprzeć spółkę i zależy mu na ustabilizowaniu jej bilansu.

Na początku marca Konrad Kąkolewski, prezes spółki, że z emisji akcji Getback planuje pozyskać około 1 mld zł, które trafią na dalszy rozwój i umożliwią obniżenie kosztów finansowania. Środki z emisji trafić mają na rozwój organiczny, w tym nabywanie portfeli wierzytelności i certyfikatów inwestycyjnych w funduszach sekurytyzacyjnych w Polsce i za granicą.

"Zarząd widzi zainteresowanie większe niż 1 mld zł w Polsce i za granicą. Popyt jest” - powiedział podczas walnego Konrad Kąkolewski, prezes spółki.

„Musimy wydłużyć dług, zmniejszyć jego koszt. Widzimy popyt, to inwestorzy długoterminowi, finansowi. Widzimy, że są chętni, spotykamy się z dużo większym popytem niż od tych 3 firm, które ogłosiliśmy” – dodał.

ISBNews/PAP Biznes