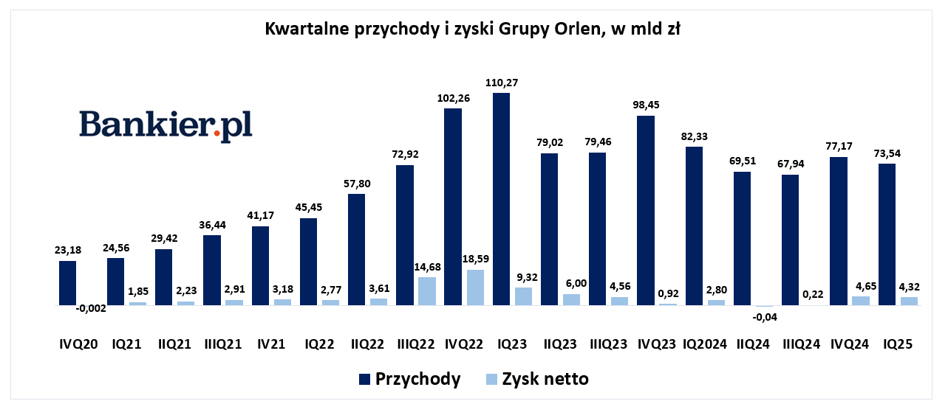

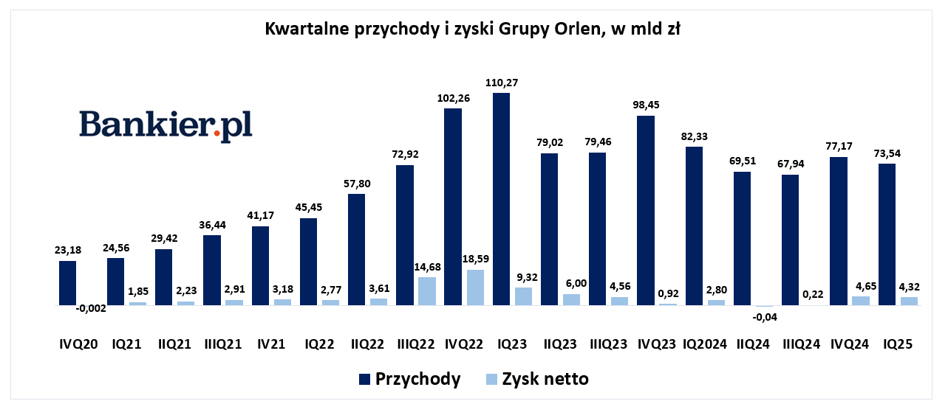

To już drugi kwartał z rzędu, kiedy Orlen raportuje kilka miliardów złotych zysku. Wynik za pierwsze trzy miesiące 2025 r. okazał się lepszy blisko 55 proc. To pierwszy raport okresowy uwzględniający nowy podział biznesu według zaktualizowanej strategii „Energia jutra zaczyna się dziś”.

Grupa Orlen w I kwartale 2024 r. wypracowała przychody na poziomie 73,5 mld zł (-10,7% rdr.), a zysk netto wyniósł 4,3 mld zł (+54,5% rdr). Skorygowany wynik EBIDTA LIFO, uwzględniający m.in. zdarzenia jednorazowe, ruchy na zapasach wyniósł 11,6 mld zł i był wyższy o 40,2% rdr.

Rynkowy konsensus na podstawie średnich oczekiwań analityków pokrywających spółkę opublikowany na stronie relacji inwestorskich zakładał w I kwartale 2025 r. r. zysk netto na poziomie 4,6 mld zł, a wynik EBITDA LIFO wynoszący 10,9 mld zł. Konsensus PAP Biznes zakładał, że w pierwszym kwartale grupa Orlen będzie miała 72,9 mld zł przychodów.

Niższe przychody w efekcie spadku notowań produktów rafineryjnych i petrochemicznych oraz niższych zrealizowanych cen sprzedaży gazu ziemnego i paliw. Niższe wolumeny sprzedaży w segmencie Downstream oraz Consumer & Products częściowo skompensowane wzrostem wolumenów w segmencie Upstream & Supply, poinformowano.

EBITDA LIFO wyższa w efekcie braku obciążeń z tytułu odpisu gazowego oraz solidnych wyników operacyjnych segmentów Energy, oraz Consumers & Products, częściowo ograniczonych negatywnym wpływem marż rafineryjnych i petrochemicznych, dodano w prezentacji wynikowej.

Skorygowana EBITDA LIFO uwzględniła ddpisy netto aktualizujące wartość majątku trwałego. Rozpoznano odpis aktualizujący w Orlen - CGU Petrochemia w wysokości 962 mln zł. Z kolei kolejne testy na utratę wartości w Rafinerii w Możejkach wykazały odpis w wysokości 261 mln zł. Przypomnijmy, że w zeszłym roku Orlen księgowo spisał litweską rafinerię do zera.

Kolejne odpisy mają jednak związek z nowymi nakładami poniesionymi w okresie I kwartału 2025 roku na realizację inwestycji w instalację Hydrokrakingu na Litwie, a w Orlen - CGU Petrochemia, inwestycji w projekt Nowa Chemia. Dodatkowo Grupa rozpoznała odpisy w segmencie Upstream & Supply w wysokości 137 mln zł, które dotyczyły nakładów poniesionych w fazie poszukiwania i rozpoznania złóż dla prac zakończonych niepowodzeniem.

Prezes: porządkujemy Grupę

Dobre wyniki finansowe to wymierne efekty porządkowania sytuacji w Grupie i realizacji ambitnej strategii 2035” - ocenił prezes Orlenu Ireneusz Fąfara, cytowany w komunikacie prasowym.

Jak podkreślił, Grupa Orlen koncentruje się na strategicznych celach: „to zapewnienie własnego i importowanego gazu niezbędnego do transformacji polskiej gospodarki, dekarbonizacja mocy wytwórczych, inwestycje w sieci dystrybucyjne energii i gazu, czy zwiększanie mocy odnawialnych”.

Analitycy prognozują: Orlen z największym wzrostem zysku w 2025 r.

Jednym z podstawowych czynników, który może napędzać kurs akcji, jest poprawa wyników. Sprawdzamy, czyje zyski mogą pójść w górę według konsensusu zebranego przez Agencję Bloomberga.

"Odzwierciedleniem dobrego odbioru obranych kierunków rozwoju jest kurs akcji Orlen, który od początku roku zanotował wzrost niemal o 50 proc. i jest najwyższy w historii zintegrowanej Grupy – zauważył Ireneusz Fąfara.

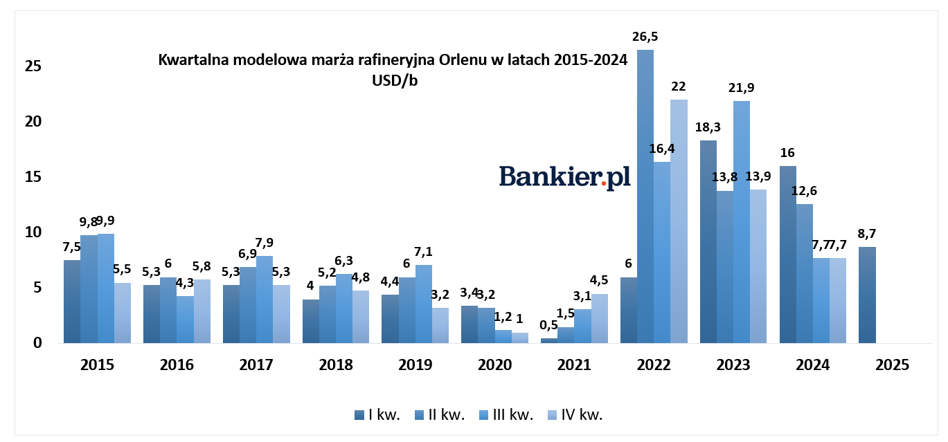

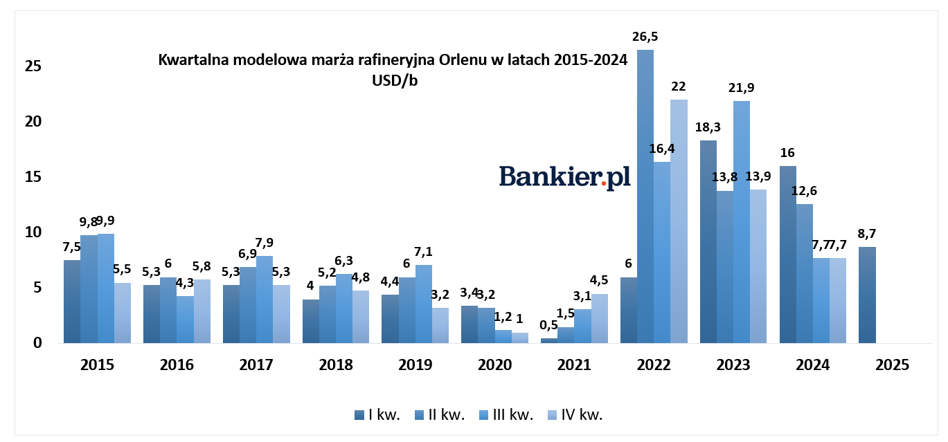

Modelowe marże zaczęły rosnąć

W pierwszym kwartale roku modelowa marża rafineryjna wyniosła 8,7 dol. na baryłce, co oznacza, że uległa poprawie względem ostatniego kwartału roku ubiegłego, gdy wyliczono ją na 7,7 dol./b. W stosunku rocznym spadła o 45,3 proc. Kwartalna marża zrealizowana została przy średniej cenie ropy Brent wynoszącej 75,7 dol. za baryłkę, wobec 83,2 dol./b w I kwartale ubiegłego roku i 74,7 dol./b w poprzednim kwartale. Dyferencjał wyniósł 0,2 dol./b względem 0,8 dol./b w kwartale poprzedzającym.

Modelowa marża w uproszczony sposób pokazuje, ile na jednej baryłce ropy jest w stanie zarobić rafineria w sytuacji, gdy sprzedaje paliwa w portach ARA (Antwerpia, Rotterdam i Amsterdam) bez innych kosztów produkcji czy kosztów transportu. Każda spółka przerabiająca ropę ma swój własny wzór na modelową marżę w zależności od tego, w jakich proporcjach produkuje benzynę, diesla czy inne pochodne ropy. Więcej o marżach w artykule „Gigant pokazał, jak mogły zarabiać jego rafinerie”.

2191 dni Daniela Obajtka w Orlenie. Spadek kursu i wzrost wyników

Okres akwizycji biznesów sprawia, że jakiekolwiek porównania skumulowanych wyników Orlenu z okresu rządów prezesa Obajtka do wyników Orlenu za rządów Platformy Obywatelskiej są bez sensu.

Podobnie jest z modelową marżą petrochemiczną, o czym więcej w artykule „Orlen zmienił marżę i pokazał ją światu”. Warto przypomnieć, że marże dla tego segmentu Orlen przez długi czas ukrywał, ale w tym roku znów zaczął ją pokazywać. W I kwartale 2025 r. modelowa marża petrochemiczna wyniosła 145 euro/t wobec 209 euro/t w I kwartale roku ubiegłego. Oznacza to spadek o 30,6% natomiast w ujęciu kwartał do kwartału wzrosła o 5,8% z 137 euro/t.

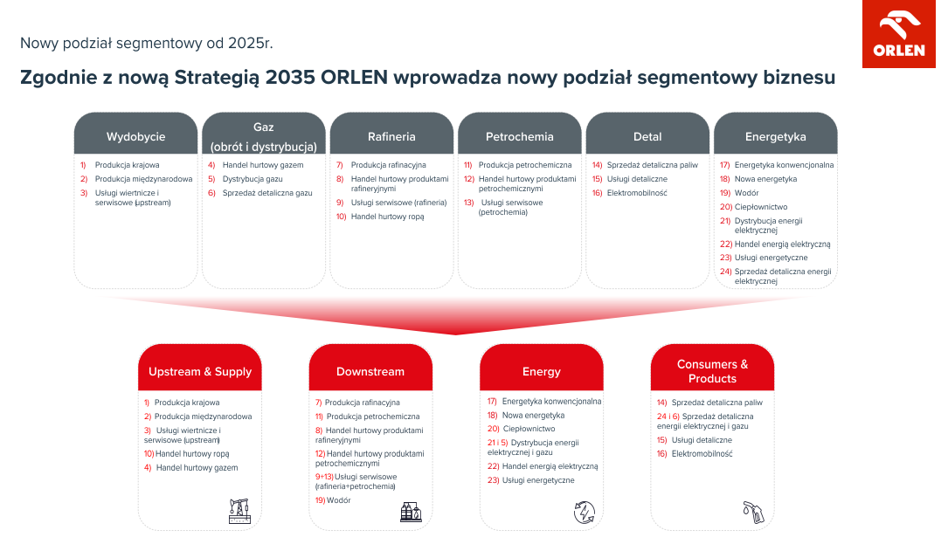

Nowy podział biznesu Orlenu

Spośród dotychczasowych 6. głównych linii biznesowych Orlenu, obejmujących rafinerię, wydobycie ropy i gazu, energetykę, petrochemię, gaz oraz detal, aktualizacja strategii Grupy do 2035 roku „Energia jutra zaczyna się dziś”, wyznaczyła cztery nowe kluczowe segmenty działalności obejmujące: Upstream & Supply, Downstream, Energy, Consumers & Products.

Jak podał Orlen w komunikacie wyższy o 2,7 mld zł (r/r) zysk EBITDA na poziomie 5,3 mld zł wypracował segment Upstream&Supply. Koncern osiągnął ten rezultat w efekcie wyższych notowań hurtowych gazu. Istotny dla wyniku był także brak odpisu na Fundusz Wypłaty Różnicy Ceny. Produkcja węglowodorów wyniosła w tym czasie ok. 210 tys. boe/d, z czego 73 proc. stanowił gaz, wydobywany głównie z norweskich i polskich złóż, a 27 proc. stanowiła ropa i LNG.

Segment Energy wypracował zysk EBITDA na poziomie 4,3 mld zł, wyższy o 614 mln zł (r/r). Na wzrost złożyły się lepsze rezultaty sieci dystrybucyjnych (Energia i Gaz) - 541 mln zł i ciepłownictwa – 145 mln zł. Obecnie blisko 65 proc. energii elektrycznej wytwarzanej przez koncern pochodzi z nisko- i zeroemisyjnych źródeł.

Utrzymujące się trudne otoczenie makroekonomiczne dla petrochemii, a jednocześnie normalizujący się poziom marży rafineryjnej miały kluczowe znaczenie dla wyniku EBITDA LIFO osiągniętego przez segment Downstream, który wyniósł ponad 1,2 mld zł. W pierwszym kwartale br. rafinerie należące do Grupy ORLEN przerobiły 9,2 mln ton ropy i był to poziom zbliżony do wypracowanego rok wcześniej – podał koncern.

EBITDA segmentu Consumers & Products wyniosła 1,2 mld zł i była wyższa o 963 mln (r/r). Zgodnie z nową strategią koncernu, segment ten integruje obecnie sprzedaż nośników energii: gazu, energii elektrycznej oraz paliw do odbiorców końcowych.

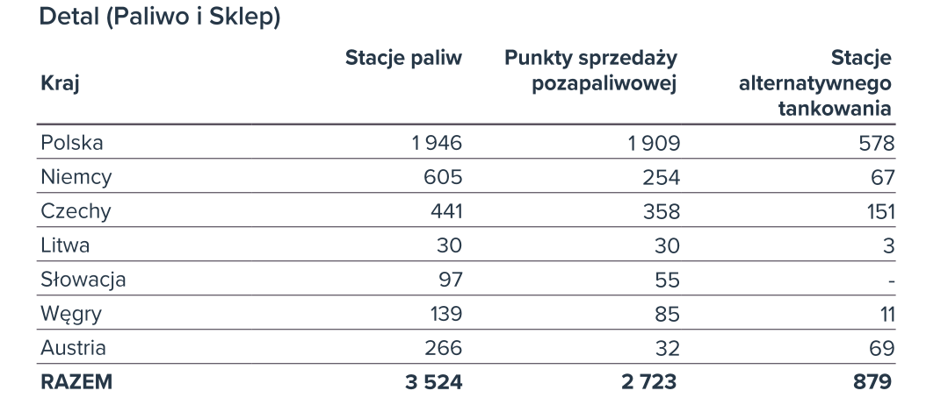

Sieć ORLEN liczy już ponad 3,5 tys. stacji oraz przeszło 2,7 tys. punktów sprzedaży pozapaliwowej. Koncern posiada też niemal 880 stacji alternatywnego tankowania na sześciu europejskich rynkach.

"To był bardzo dobry kwartał dla Grupy ORLEN i jej akcjonariuszy, zarówno pod względem operacyjnym, jak i finansowym. Osiągnęliśmy wyższy o 40 proc. zysk EBITDA LIFO. Warte podkreślenia są też wyższe przepływy z działalności operacyjnej, które wyniosły niespełna 16 mld zł. Wyniki tego kwartału to dowód, że Grupa ORLEN świetnie sobie radzi, pomimo utrzymującej się wysokiej zmienności na rynkach – skomentowała Magdalena Bartoś, wiceprezes zarządu ds. finansowych.

Michał Kubicki