W rezultacie zakończonych analiz związanych z możliwością połączenia Getin Noble Banku i Idea Banku, zarządy obu banków uzgodniły, a rady nadzorcze obu instytucji zaakceptowały Plan Połączenia i złożenie odpowiedniego wniosku do Komisji Nadzoru Finansowego.

Akcje Idea Baku po otwarciu piątkowej sesji spadają o okolo 4

proc., z kolei kurs Getin Noble Banku jest równoważony z TKO

oznaczającym wzrost 2,6 proc.

Fuzja prawna obu banków planowana jest na III kwartał 2019 roku, a jej warunkiem koniecznym jest m.in. zezwolenie Komisji Nadzoru Finansowego. W planie założono, że decyzja nadzorcy pojawi się w II kwartale 2019, w III kwartale sprawę domkną zaś walne zgromadzenia obu spółek, które ostatecznie zatwierdzą fuzję.

Połączony bank będzie funkcjonował pod nazwą Getin Noble Bank S.A., jednak podmiotem przejmującym – pod względem formalnym – będzie Idea Bank S.A. Taki zabieg związany jest z wysoką ceną nominalną akcji Getin Noble względem rynkowej. W związku z połączeniem akcjonariusze Getin Noble za 1 akcję banku otrzymają 0,1850 akcji Idei. Taki parytet sugerowałby - biorąc za bazę wycenę GNB (0,38 zł za akcję) - wycenę jednej akcji Idei na poziomie 2,05 zł, tymczasem na czwartkowym zamknięciu za jedną akcję Idei płacono 2,76 zł. W obecnym układzie albo Getin Noble jest niedowartościowany, albo Idea przewartościowana.

Warto jednak zauważyć, że ceny akcji obu banków potrafią się w ostatnich miesiącach szybko zmieniać, a sama właściwa wycenia tych spółek jest bardzo ciężka. Z jednej strony Getin Noble notuje straty oraz ma problemy z wypełnianiem wymogów kapitałowych (przez co musiał być dokapitalizowywany), z drugiej nad Ideą wisi niepewność związana ze sprawą sprzedaży obligacji GetBacku i ewentualnych odszkodowań, o które walczą obligatariusze podnoszący, że w feralne papiery zostali wrobieni przez pracowników Idei. Ciekawe w kontekście posesyjnego komunikatu wyglądają też czwartkowe notowania Idea Banku. Spółka urosła dziś o 12,7 proc. przy obrotach sześciokrotnie przewyższającej średnią za ostatni miesiąc (komunikat o fuzji pojawił się dopiero po sesji).

Głównym akcjonariuszem obu spółek jest Leszek Czarnecki. W Getin Noble Banku posiada bezpośrednio 62,7 proc. udziałów, w Idea Banku zaś ledwie 9,8 proc., 70 proc. posiadają jednak inne firmy, w których Czarnecki jest osobą z pakietem kontrolnym akcji. Po fuzji Czarnecki ma kontrolować 66 proc. akcji nowego podmiotu, 6,9 proc. głosów przypadnie akcjonariuszom mniejszościowym Idei, 27,2 proc. zaś drobnym z Getin Noble. Struktura ta nie musi utrzymać się jednak długo, banki wciąż prowadzą bowiem intensywne działania w celu pozyskania inwestora finansowego, który dokapitalizuje połączony bank.

Wydaje się, że fuzja jest odpowiedzią na wspominane problemy obu podmiotów (przede wszystkim konieczności dosypywania do nierentownego obecnie i walczącego z progami kapitałowymi GNB). Banki liczą jednak także na synergie operacyjne i kosztowe. Mają one wynieść docelowo ok. 180 mln zł w skali roku i będą miały charakter powtarzalny. Jednym z takich pół do poprawy jest kwestia kosztu utrzymania depozytów. W Idei wyraźnie przekraczają one 2 proc., w Getinie kształtują się poniżej tego progu, średnia dla rynku to z kolei mniej niż 1 proc. Getin i Idea słono więc płacą za przyciągnięcie do siebie klientów z gotówką i liczą, że po fuzji zetną nieco koszty z tym związane. Oszczędności mają także dać m.in. integracje systemów IT, konsolidacja centrali obu banków oraz optymalizacja siatki oddziałów.

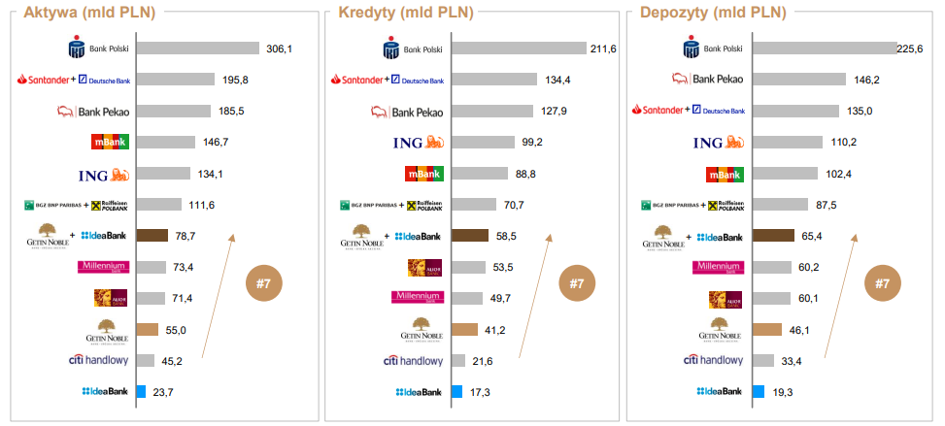

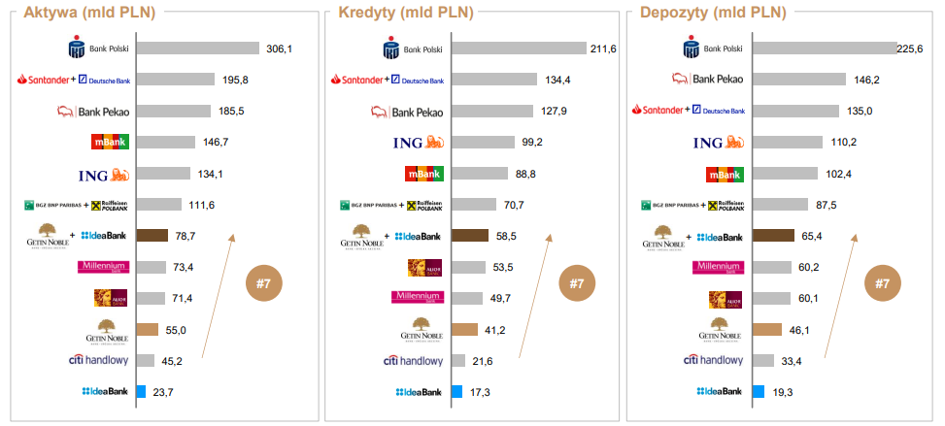

Podmiot po fuzji będzie miał także mocniejszą pozycję, czym łatwiej może przyciągnąć poszukiwanego inwestora. Według danych na koniec września 2018 roku, w wyniku połączenia powstanie siódmy pod względem wielkości bank w Polsce, dysponujący sumą bilansową blisko 80 mld zł i świadczący usługi dla ponad 2 mln klientów. Suma kredytów w nowym banku sięgnie 58,5 mld zł, depozytów zaś 65,4 mld zł. Oba wyniki również dają nowemu podmiotowi siódme miejsce na bankowej mapie Polski. Getin Noble samodzielnie zajmuje obecnie dziewiąte miejsce, po fuzji ma przeskoczyć więc dwa banki: Aliora i Millennium.

Adam Torchała