CD Projekt pokazał za II kwartał wyniki zdecydowanie lepsze od oczekiwań. Spółka poinformowała, że przesuwa pracowników do nowych projektów, innych niż naprawa "Cyberpunka". Inwestorzy z kolei mocno skupili się na temacie rezerw.

Zysk netto CD Projektu w drugim kwartale wyniósł 72,6 mln zł - podała spółka w raporcie. Zysk był o 125 proc. wyższy od oczekiwań analityków, którzy prognozowali wynik na poziomie 32,3 mln zł. W porównaniu z ubiegłym rokiem zysk wzrósł o 32,4 proc.

[Aktualizacja 9:14] Inwestorzy pozytywnie zareagowali na wyniki CD Projektu. Na początku czwartkowej sesji akcje producenta gier komputerowych drożały o ponad 9%, osiągając cenę 186,50 zł.

Przeczytaj także

Grupa wypracowała 273 mln zł przychodów, podczas gdy średnia prognoz analityków wynosiła 181,2 mln zł. Przychody wzrosły o 60 proc. wobec analogicznego okresu 2020 roku. Wynik EBITDA CD Projektu w drugim kwartale sięgnął 107 mln zł, co oznacza wzrost w ujęciu rok do roku o 58,5 proc. Konsensus PAP Biznes wskazywał na wynik w wysokości 61,5 mln zł.

Nakłady na prace rozwojowe CD Projektu w drugim kwartale wyniosły 79,9 mln zł, a łączne nakłady, wykazane w bilansie, na koniec czerwca wyniosły 379,4 mln zł. Z końcem drugiego kwartału CD Projekt miał dostęp łącznie do 719,2 mln zł gotówki oraz lokat bankowych o zapadalności powyżej trzech miesięcy. Łącznie z posiadanymi obligacjami skarbowymi, wartość rezerw finansowych spółki sięgała 1,13 mld zł. A przypomnijmy, że CD Projekt w II kwartale wypłacił dywidendę na poziomie 0,5 mld zł.

| Poniżej przedstawiamy wyniki grupy CD Projekt w drugim kwartale 2021 roku, ich odniesienie do konsensusu PAP Biznes oraz do wyników z poprzednich okresów (dane w mln zł) | |||||||

|---|---|---|---|---|---|---|---|

| Wyniki 2Q2021 | Konsensus 2Q2021 | różnica | Zmiana rok do roku | Zmiana kwartał do kwartału | Wynik Za IH2021 | Zmiana półrocze do półrocza | |

| Przychody | 273,0 | 181,2 | 50,7% | 59,6% | 38,1% | 470,6 | 29,3% |

| EBITDA | 107,0 | 61,5 | 74,0% | 58,5% | 50,7% | 178,0 | 2,1% |

| EBIT | 79,4 | 34,7 | 129,0% | 35,8% | 83,8% | 122,6 | -21,5% |

| zysk netto j.d. | 72,6 | 32,3 | 124,8% | 32,4% | 123,3% | 105,0 | -28,4% |

| marża EBITDA | 39,2% | 33,8% | 5,43 | -0,28 | 3,27 | 37,82% | -10,07 |

| marża EBIT | 29,1% | 18,9% | 10,18 | -5,12 | 7,23 | 26,05% | -16,84 |

| marża netto | 26,6% | 17,6% | 8,97 | -5,47 | 10,14 | 22,32% | -18,01 |

| Konsensus tworzony jest na podstawie prognoz biur maklerskich zebranych wcześniej przez PAP. Są one dostępne w pełnej wersji Serwisu Ekonomicznego PAP Biznes oraz na stronie http://biznes.pap.pl/konsensusy. Baza konsensusów PAP zawiera prognozy wyników kwartalnych i rocznych dla ponad 200 spółek notowanych na GPW. (PAP Biznes) | |||||||

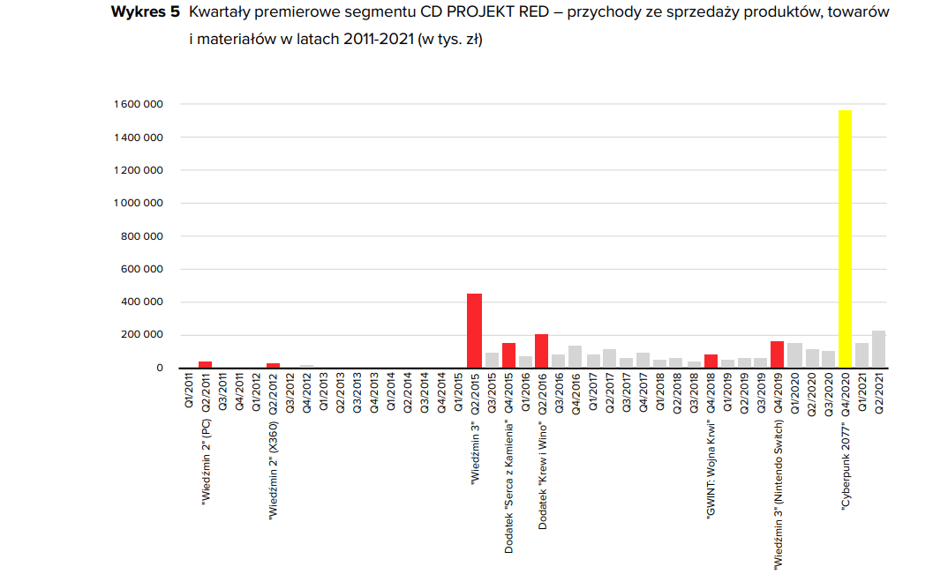

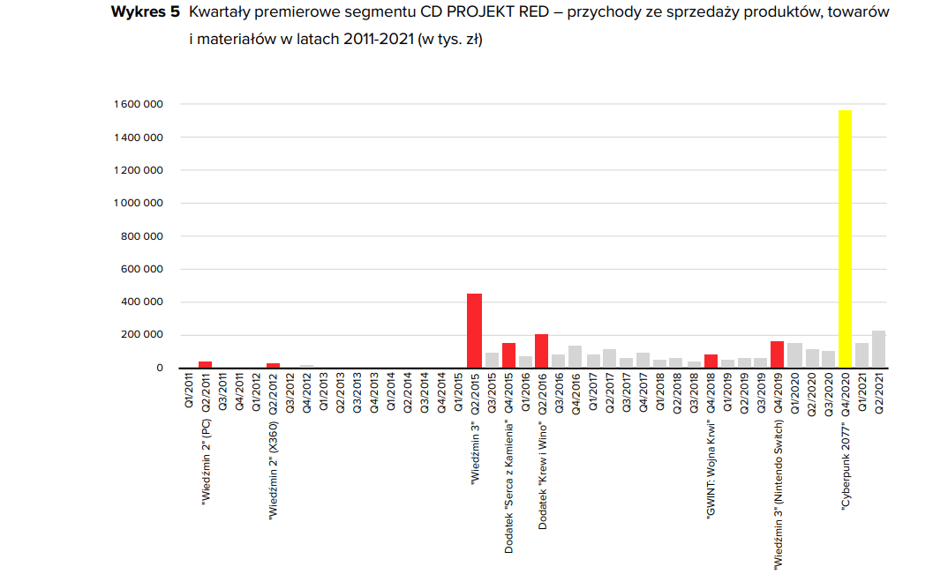

Budując odniesienia do poprzedniego roku warto jednak pamiętać, że 2Q2020 był przed premierą "Cyberpunka 2077", 2Q2021 jest już po tej premierze. Niemniej w wynikach spółki widać ogromny postęp po wielkim rozczarowaniu, jakim był raport za 1Q2021.

W sumie za wynik końcowy odpowiada przede wszystkim segment produkcji gier - czyli CD Projekt RED - gdzie zysk sięgnął 75,2 mln zł, czyli był o 47 proc. wyższy niż przed rokiem. Z kolei kwartalna strata GOG, czyli platformy dystrybucji cyfrowej gier, sięgnęła 2,6 mln zł wobec 3,7 mln zł zysku odnotowanego w analogicznym okresie 2020 roku.

Zespół "naprawiający" Cyberpunka coraz mniejszy

Oczywiście wciąż dobrze sprzedaje się "Wiedźmin", jednak warto odnotować, że spółka przede wszystkim mocno popracowała nad swoim głównym zeszłorocznym produktem. Na konferencji unikano podawania konkretnych liczb, oświadczono jednak, że motorem napędowym jest cyfrowa sprzedaż "Cyberpunka 2077". Do dnia publikacji omawianego sprawozdania "Cyberpunk 2077" otrzymał cztery duże aktualizacje (Patch 1.1 – 22 stycznia, 1.2 – 29 marca, 1.23 – 17 czerwca i 1.3 – 18 sierpnia) oraz 3 hotfixy (28 stycznia, 14 kwietnia, 28 kwietnia). Wprowadzane na przestrzeni ostatnich miesięcy liczne usprawnienia poprawiły doświadczenie z rozgrywki.

I choć wielu graczy nadal narzekało na jakość, gra powróciła do PlayStation Store, z którego została usunięta jeszcze w grudniu. Jednocześnie studio CD PROJEKT RED potwierdziło, że w drugiej połowie 2021 r. ukaże się wersja tytułu dedykowana konsolom najnowszej generacji, która pozwoli mu wykorzystać potencjał PlayStation 5 oraz Xbox Series X/S. Podobnie jest z opracowywanym przez zewnętrzne studio "Wiedźminem 3" na nowe konsole. W efekcie następuje przesuwanie zespołu z naprawiania "Cyberpunka" do nowych projektów.

"Nadal znaczna część zespołu deweloperskiego zaangażowana jest w prace nad aktualizacjami do 'Cyberpunka', a wydatki na nie zaliczane są bezpośrednio w koszty bieżącego okresu i wpływają na niższą niż zwykle rentowność netto" - dodał wiceprezes Piotr Nielubowicz.

CD Projekt przesuwa zespoły do pracy nad nowymi projektami pic.twitter.com/2jGpNAcVNg

— Daniel Paćkowski (@DPackowski) September 1, 2021

W prezentacji dla inwestorów spółka podała, że obecnie ok. 25 proc. zespołu deweloperów pracuje nad pierwszym dodatkiem do "Cyberpunka", podczas gdy pod koniec 2020 roku było to mniej niż 15 proc. Odsetek osób pracujących nad wsparciem podstawowej wersji gry oraz tworzeniem wersji na nową konsolę zmniejszył się z ok. 60 proc. kadry do ponad 40 proc. na koniec 2020 roku. Nad rozwojem gry "Gwint" pracowało na koniec czerwca mniej więcej tyle samo osób co na koniec ubiegłego roku. Dodatkowo wzrósł odsetek osób zajmujących się "innymi projektami".

Kwestia rezerw

Warto również zwrócić uwagę, że sporą uwagę analityków na konferencji przykuły rezerwy związane z dystrybucją. W raporcie spółka podała, że pozytywny wpływ na przychody miało zmniejszenia salda niewykorzystanych rezerw na korekty premierowych raportów licencyjnych gry "Cyberpunk 2077" o 39 521 tys. zł. "Księgowo" podniosły one przychody ze sprzedaży, a więc wsparły wynik za II kwartał 2021 (choć nie były czynnikiem decydującym w przebiciu konsensusu).

Rezerwa obciążyła wyniki spółki w raporcie rocznym za 2020 rok. Jak podano, ta długoterminowa została oszacowana na podstawie informacji od dystrybutorów dotyczących sprzedaży premierowej do sieci detalicznych, sprzedaży przez kasy do klientów końcowych, ilości kopii gry w kanałach sprzedaży i magazynach oraz osądu własnego dotyczącego spodziewanej sprzedaży przez cały rok 2021. Krótkoterminowa dotyczyła sprzedaży za IV kwartału 2020.

W raporcie za 2020 rok wyniosły one 195 mln zł, z czego 145 mln zł długoterminowe. Po I kwartale 2021 roku spadły do 130,5 mln zł (za sprawą wykorzystania rezerw). Po II kwartale 2021 roku spadły do 85 mln zł. Spółka wykorzystała 5 mln zł rezerw, utworzyła 43 mln zł rezerw i w końcu umożyła 82 mln zł. To właśnie z równicy tych dwóch ostatnich liczb bierze się 39 mln zł, które wsparło przychody w II kwartale 2021 roku.