Wraz z końcem 2017 roku rozstrzygnął się 10-letni „zakład Buffetta”. Wyrocznia z Omaha znów miała rację i empirycznie udowodniła, że profesjonalni zarządzający regularnie przegrywają z rynkiem.

Pod koniec 2007 roku Warren Buffett rzucił wyzwanie amerykańskiej branży finansowej. Buffett publicznie postawił 500 000 dolarów, że żaden profesjonalny inwestor nie będzie w stanie wybrać zestawu przynajmniej pięciu wysoko opłacanych funduszy hedgingowych, które w okresie 10-letnim pobiją pasywnie zarządzany fundusz Vanguarda odzwierciedlający wyniki indeksu S&P 500. Tylko jeden z tysięcy profesjonalistów przystąpił do tego zakładu. Był nim Ted Seides z Protege Partners.

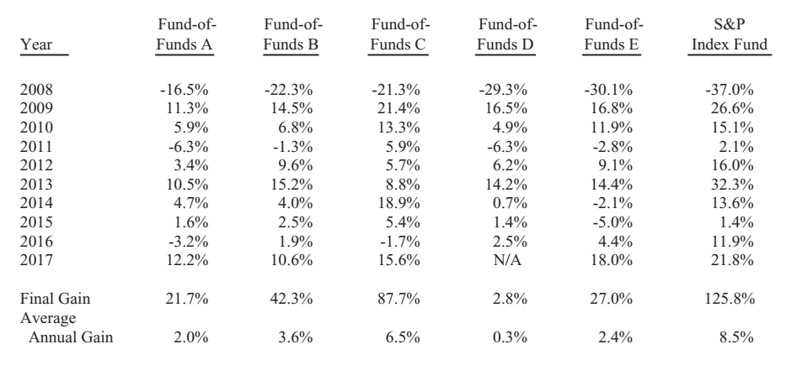

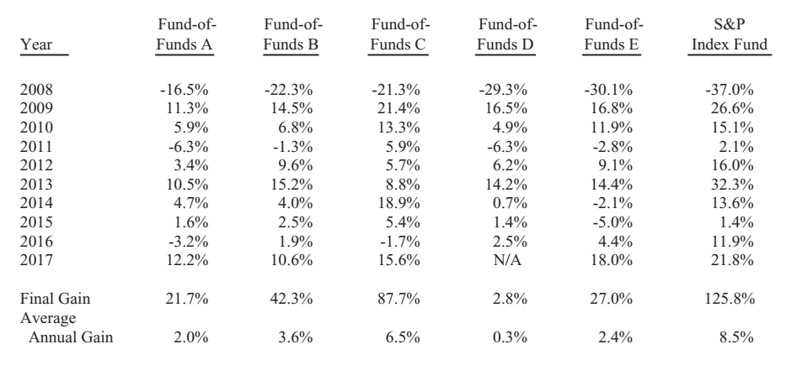

Wyniki były druzgocące dla branży finansowej. Żaden z zestawów funduszy nawet nie zbliżył się do rezultatu, jaki można było wypracować pasywnie „siedząc” w ETF-ie na indeks S&P500. Zresztą, jak zauważył sam Buffett, S&P 500 nie zrobił niczego nadzwyczajnego – średnioroczna stopa zwrotu w wysokości 8,5 proc. w latach 2008-17 nie wyróżniała się na tle historycznej średniej. Większość zarządzających zapytana o nią 10 lat temu zapewne podałaby mniej więcej taki wynik.

Tymczasem rezultaty osiągnięte przez wysoko opłacanych profesjonalistów były lepsze od rynkowych tylko w kryzysowym roku 2008. Później było już tylko gorzej. Jednemu zestawowi funduszy udało się „pobić rynek” w roku 2011 oraz w 2014 i 2015. Poza tym jeszcze dwa fundusze minimalnie okazały się lepsze od S&P 500 w słabym dla tego indeksu roku 2015 (+1,4 proc.). Ostatecznie najlepsi z najlepszych zarządzających przez 10 lat zdołali wypracować stopę zwrotu w wysokości 87,7 proc. S&P 500 w tym samym czasie dał zarobić 125,8 proc.

„Amerykańscy inwestorzy corocznie płacą oszałamiające sumy doradcom (...) Czy inwestorzy naprawdę otrzymują cokolwiek w zamian?” – pyta retorycznie Warren Buffett w rocznym liście do akcjonariuszy Berkshire Hathaway. Buffett zwraca uwagę, że żaden z setek dobrze opłacalnych i dobrze zmotywowanych, ciężko pracujących profesjonalistów nie potrafił regularnie osiągać wyników lepszych niż rynek. „Wyrocznia z Omaha” nie bez lekkiej dozy złośliwości przypomina, że niezależnie od osiągniętej stopy zwrotu zarządzający funduszem wypłaci sobie 2,5 proc. rocznie od zarządzanych aktywów. „Wyniki przychodzą i odchodzą. Prowizje nigdy się nie zmieniają” – dodaje Buffett.

Obligacje bywają bardziej ryzykowne od akcji

To nie jedyna lekcja płynąca z „zakładu Buffetta”. Inwestor opisuje, w jaki sposób on oraz Protege Partners sfinansowali zakład. Cała pula w wysokości miliona dolarów miała trafić na cele charytatywne – do organizacji Girls Inc. of Omaha. W tym celu Buffett w 2008 roku kupił zerokuponowe obligacje skarbowe za 318 250 dolarów. To samo zrobił Protege Partners. Papiery te zostały zakupione po cenie 64 centów za dolara wartości nominalnej. Czyli tak, aby po 10 latach wypłacić 500 000 USD. Implikowało to roczną rentowność rzędu 4,56 proc. przy założeniu trzymania tych obligacji do dnia wykupu.

Lecz w listopadzie 2012 roku Buffett zorientował się, że rynek wycenia te obligacje na 95,7 proc. ich wartości nominalnej. Oznaczało to, że ich roczna rentowność zmalała do zaledwie 0,88 proc. „Przy tak żałosnej stopie zwrotu nasze obligacje stały się głupią – naprawdę głupią – inwestycją w porównaniu do amerykańskich akcji” – wyjaśnił Warren Buffett. W owym czasie stopa dywidendy z indeksu S&P 500 wynosiła 2,5 proc. i była niemal trzykrotnie wyższa od rentowności tych obligacji.

Buffett był pewny, że w horyzoncie następnych 5 lat akcje okażą się zdecydowanie lepszą inwestycją i dlatego zaproponował Protege Partners sprzedaż obligacji i zakup akcji serii B Berkshire Hathaway po cenie 11 200 USD za sztukę. W rezultacie Girls Inc. of Omaha zamiast miliona dolarów otrzymały darowiznę w wysokości 2 222 279 USD. Buffett był tak pewny swego, że zagwarantował pokrycie strat, jeśliby na skutek tej operacji nie udało się uzyskać wymaganego miliona dolarów.

„W założeniu »wolne od ryzyka« obligacje w 2012 roku były znacznie bardziej ryzykowne niż długoterminowa inwestycja w akcje. W miarę jak wydłuża się horyzont inwestycyjny inwestora, zdywersyfikowany portfel amerykańskich akcji staje się mniej ryzykowny niż obligacje przy założeniu, że akcje nabywane są przy rozsądnym mnożniku zysków w relacji do stóp procentowych” – stwierdza Warren Buffett.

„Dla inwestorów z długoterminowym horyzontem – wśród nich dla funduszy emerytalnych, fundacji uniwersyteckich czy skoncentrowanych na oszczędnościach jednostek – potwornym błędem jest mierzenie ryzyka inwestycyjnego poprzez udział akcji i obligacji w portfelu. Często to wysokiej jakości obligacje zwiększają ryzyko portfela” – konkluduje Buffett.