Znacznie mocniejszy złoty to gwiazdka z nieba dla wielu importerów, ale kłopot dla eksporterów. Niższy kurs euro i dolara to niższe przychody z eksportowanych produktów i usług eksporterów.

Spadek kursu USD/PLN czy EUR/PLN to wyzwanie dla firm, które żyją z eksportu. To z kolei może odbić się negatywnie na osiąganych marżach. Wynika to z tego, że generowane przychody są w euro czy dolarach, natomiast koszty w złotym. Potencjalnymi kandydatami, dla których mocny złoty to problem są KGHM, LiveChat czy CD Projekt. Przyjrzę się im bliżej w dalszej części artykułu.

Warto jednak pamiętać, że istotna jest polityka zarządzania ryzykiem walutowym. Stosowanie hedgingu może doprowadzić do złagodzenia strat wynikających z umocnienia złotego w stosunku do euro czy dolara. Wielu eksporterów chciało skorzystać na słabości złotego i zaczęło stosować hedging walutowy przy użyciu różnych instrumentów pochodnych. Dzięki temu zamortyzowały niekorzystny wpływ zmian kursów walutowych.

Umocnienie złotego w stosunku do euro czy dolara zaskoczyło wiele osób. Jeszcze rok temu perspektywy nad krajową walutą nie były zbyt różowe. Wojna na Ukrainie oraz wysoka inflacja nie nastrajała optymistycznie. Co bardziej pesymistyczni komentatorzy sugerowali na Twitterze, że kurs USD/PLN może dotrzeć do poziomu 6 zł. Obecnie przez kilka tygodni dolar był wyceniany poniżej 4 zł. Od początku roku kurs dolara do złotego spadł o około 7%. Za to w ciągu 12 miesięcy kurs USD/PLN spadł o ponad 11%. Taka sytuacja ma negatywne przełożenie dla eksporterów.

Należy pamiętać, że nawet jeden gorszy kwartał czy rok nie mają dużego wpływu na wycenę spółek w długim terminie. Najważniejsza jest zdolność do skalowania biznesu przy odpowiednim zarządzaniu kapitałem przedsiębiorstwa. Te dwa czynniki w połączeniu z kompetentnym zarządem może zdziałać cuda. Niech świadczy o tym historia Apple, które radziło sobie w ostatnich latach dobrze zarówno w okresach silnego jak i słabego dolara.

Umocnienie złotego negatywnie odbija się na eksporterach

Im mocniejszy złoty, tym mniej warte w przeliczeniu na naszą walutę jest wynagrodzenie, jakie otrzymuje przedsiębiorstwo u swoich zagranicznych partnerów. Jednocześnie koszty pracownicze nie spadają, co uderza w rentowność działalności eksportowej. Często eksporterzy nie są w stanie przerzucić umocnienia waluty na swoich klientów. Powodem jest brak pricing power, czyli zdolności przerzucenia kosztów na klienta.

Najmocniej zagrożone są firmy, które są biorcą cen. Jako oczywisty przykład można podać KGHM, który nie ma wpływu na kształtowanie się ceny miedzi. Kolejnym potencjalną firmą narażoną na umocnienie złotego jest Forte. Jest to fabryka mebli, która większość przychodów generuje z rynków zagranicznych.

Innym przykładem może być CD Projekt, który większość przychodów generuje na rynkach zagranicznych. Dla takiej firmy spadek kursu USD/PLN powinno skutkować niższymi zaraportowanymi przychodami. Podobnym przypadkiem jest także Livechat, który generuje większość swoich przychodów poza Polską.

KGHM - przezorny zawsze ubezpieczony

KGHM jest jednym z największych producentów miedzi i srebra na świecie. Polski rynek jest za mały dla takiej spółki. Z tego powodu firma eksportuje swoje produkty na rynki zagraniczne. Oczywiście odbiorcy płacą głównie w dolarach. Zatem KGHM po każdym miesiącu ma dużą pulę dolarów, ale znaczną część kosztów ponosi w złotym. Ponieważ KGHM ma bliski zeru wpływ na kształtowanie się rynkowych kursów, dla firmy najgorszym scenariuszem jest spadek rynkowych cen miedzi i srebra przy jednoczesnym spadku kursu USD/PLN. Powoduje to, że sprzedane tony miedzi i srebra są mniej warte w dolarach (spadek cen rynkowych) jak i złotym (spadek kursu USD/PLN). Zminimalizować wpływ zmian kursu walut i surowców można tylko za pomocą transakcji zabezpieczających.

W nocie dołączonej do raportu uzyskujemy informację, że spółka zabezpiecza swoją ekspozycję rynkową za pomocą:

- kontraktów terminowych,

- opcji,

- kontraktów swap (np. CIRS),

- struktur stworzonych z powyższych instrumentów.

KGHM nie spekuluje kontraktami. Stara się zabezpieczyć przed negatywnymi scenariuszami. Z tego powodu sporządza symulacje, stres-testy oraz backtesty. Ma to na celu zoptymalizowanie strategii zabezpieczających. Jedną z miar stosowanych przez KGHM jest EaR (Earnings at Risk). Wspomniana miara ma na celu pomóc w podejmowaniu decyzji związanych z zarządzaniem ryzyka. Miara wskazuje zakładany minimalny zysk przy 95% przedziale ufności (na 95% zysk nie będzie mniejszy niż wyliczony za pomocą EaR). Dzięki temu KGHM wie jakie przedziały zysku będzie miała spółka w zależności od zmian cen surowców i walut.

Zgodnie z danymi zaprezentowanymi przez spółkę w sprawozdaniu finansowym, KGHM zabezpiecza do 85% pozycji dolarowej i do 85% miesięcznych wolumenów produkcyjnych ze wsadów własnych.

Pozycje zabezpieczające spółki na koniec 2022 roku prezentujemy w tabeli poniżej. Pozwala to określić, jakie wolumeny są zabezpieczane na wypadek osłabienia kursu USD/PLN. Zgodnie z tymi danymi, KGHM jest zabezpieczony na wartość 1,6 mld dolarów. Jest to niewielki odsetek całych przychodów spółki, które w zależności od kursu walutowego wahają się od 7 do 8 mld dolarów.

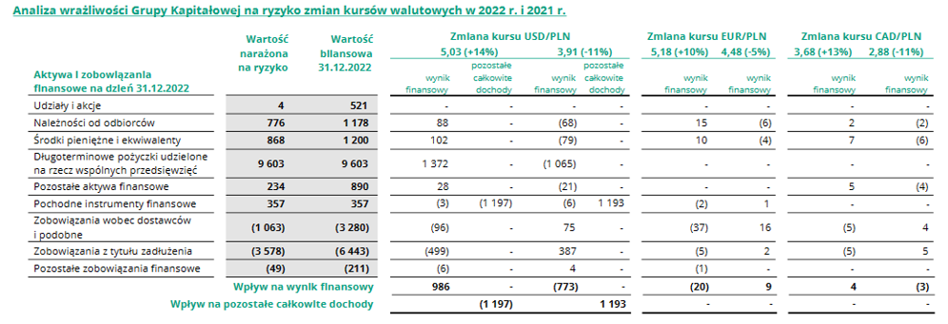

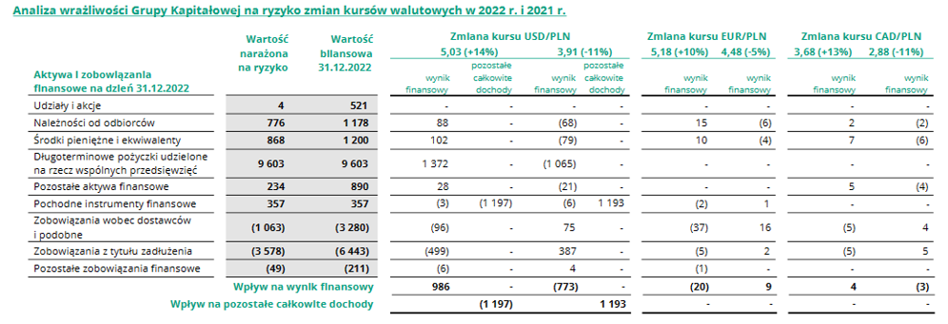

Wiadomo także o tym, jak narażony jest KGHM na ryzyko zmiany kursu walutowego. Widać to na grafice poniżej, która przedstawia analizę wrażliwości spółki na zmiany kursów dolara amerykańskiego, euro oraz dolara kanadyjskiego. Jak widać w tabeli poniżej, zabezpieczenia z nawiązką rekompensują straty spowodowane umocnieniem złotego do dolara.

Livechat - uzasadniona beztroska?

Livechat jest to spółka, która osiągnęła ogromny sukces na rynku. Firma w ciągu ostatnich lat dynamicznie się rozwija. Spółka działa w modelu SaaS, czyli oprogramowania jako usługa. Swoich klientów spółka szuka na rynkach zagranicznych. Postawienie spółki na ekspansję zagraniczną opłaciło się. W roku obrotowym 2022/2023 spółka aż 95% transakcji sprzedaży realizowała w dolarze. Jednocześnie większość kosztów spółka ponosi w złotym. Pojawia się zatem ryzyko walutowe związane z niedopasowaniem waluty przychodów i kosztów. Wiele firm decyduje się na zabezpieczanie ryzyka walutowego. Tak robi np. KGHM, o którym pisałem wcześniej.

Livechat nie stosuje zabezpieczeń za pomocą instrumentów pochodnych. Jak zatem spółka stara się minimalizować ryzyko walutowe? W najprostszy sposób, jaki jest możliwy. Firma wymienia dolara na złotego na bieżąco. Można przeczytać o tym w raporcie rocznym, gdzie znajduje się wzmianka: “model sprzedaży oparty na automatycznej płatności kartą przez klienta oraz bieżąca wymiana dolara minimalizuje ryzyko walutowe”.

Oprócz tego w raporcie rocznym znajduje się informacja o tym, że “ (...) zarząd na bieżąco monitoruje kurs dolara amerykańskiego i dopasowuje do niego politykę cenową”. Takie “beztroskie” podchodzenie do ryzyka walutowego można zrozumieć. Firma działa w skali globalnej, a walutą globalną jest obecnie dolar amerykański. Oprócz tego firma generuje bardzo wysokie zyski netto. Powoduje to, że wahnięcie o 5% waluty w jedną lub drugą stronę nie zaburza działania modelu biznesowego. Zatem mimo tego, że spółka nie zabezpiecza się przed ryzykiem walutowym, to znaczną część środków pieniężnych trzyma w złotym. Warto również dodać, że umocnienie złotego negatywnie odbije się na wartości sprzedaży subskrypcji, które wyceniane są w dolarach.

CD Projekt - konserwatywne podejście do ryzyka

CD Projekt to globalny gracz na rynku gamingowym. Sławę spółce przyniosła seria Wiedźmin, która okazała się światowym sukcesem. Dzięki tej serii firma zyskała reputację dewelopera, który skupia się na jakości gry. Reputacja została nadwyrężona po premierze CyberPunk. Mimo to spółka nadal z powodzeniem sprzedaje swoje gry. Odbiorcami są gracze z całego świata. Z tego powodu walutowa struktura przychodów jest podobna do LiveChat - dominuje zagranica.

Większość umów wydawniczo-dystrybucyjnych jest rozliczana w dolarze albo euro. Z tego powodu ewentualne umocnienie złotego powoduje, że spółka osiąga niższe przychody w krajowej walucie. Biorąc pod uwagę, że koszty pracownicze są w większości wypłacane w złotym, to stwarza to ryzyko obniżenie rentowności biznesu. Sama spółka w raporcie rocznym za 2022 rok wspomina, że “(...) osłabienie kursu USD lub EUR w relacji do złotego jest dla Grupy zjawiskiem niepożądanym, powodującym zmniejszenie przychodów z tytułu sprzedaży.”.

CD Projekt stara się przeciwdziałać ryzyku walutowemu. Minimalizacja ryzyka walutowego wiąże się z koniecznością zawierania transakcji zabezpieczających na kontraktach terminowych typu forward. Firma zabezpiecza także swój portfel papierów wartościowych. CD Projekt przez lata akumulował nadwyżki gotówki, które lokował w obligacje skarbowe zagranicznych krajów. Powoduje to, że ewentualne umocnienie złotego powoduje negatywny wpływ na wartość tych papierów wartościowych. Oczywiście umocnienie złotego nie wpływa na spadek cen obligacji skarbowych. Jednak w przeliczeniu dolarów i euro na złotego następuje faktyczna utrata wartości na tych aktywach. Z tego powodu również i ta ekspozycja musi być zabezpieczana przed niepożądanym umocnieniem naszej waluty.

Warto pamiętać, że spółka w marcu 2022 roku podjęła decyzję o dywersyfikacji bieżących nadwyżek gotówkowych. Zgodnie z nią może utrzymywać do 15% wartości środków finansowych w niezabezpieczonych pozycjach w dolarze i euro. Na koniec 2022 roku spółka posiadała niezabezpieczone pozycje w postaci: 20,46 mln dolarów i 40 tys. euro. Pozostała ekspozycja jest zabezpieczana.

Inwestorze nie myśl tylko o ryzyku walutowym!

Potencjalnych spółek, które mogą ucierpieć na umocnieniu złotego jest więcej. Teoretycznie ucierpieć mogą spółki eksportujące na rynki zagraniczne. Ciekawym przykładem może być Relpol, które większość przychodów generuje w euro. Podobnie umocnienie złotego negatywnie odbija się na rentowności eksportu spółki Kęty. Kolejnym przykładem może być 11 bit, które większość przychodów generuje z rynków zagranicznych.

Mimo tego, że zawirowania na walutach mogą odbić się na działalności niejednej firmy, to prawda jest taka, że wartość firmy powstaje gdzie indziej. Trudno znaleźć przykład firmy niedziałającej w sektorze finansowym, która długoterminową wartość dla akcjonariuszy dostarczyła dzięki zabezpieczaniu lub braniu na siebie ryzyka walutowego. Można znaleźć natomiast przykłady firm, które spekulując na rynku walutowym potraciły majątki. Tak było w przypadku afery z opcjami walutowymi po pęknięciu bańki na rynku subprime w 2008 roku. Problemy związane z tymi instrumentami miały m.in. koncern mięsny Duda oraz Ropczyce.

Wartość powstaje wtedy, kiedy firma skupia się głównie na swoim produkcie, klientach i właściwej alokacji kapitału. To długoterminowy wzrost wartości firmy ma znaczenie, a nie pojedyncze kwartały. Kursy walutowe mogą pomagać lub przeszkadzać, ale w długim terminie nie mają znaczącego wpływu na długoterminową stopę zwrotu z inwestycji w akcje danej spółki. Długoterminowy inwestor, podejmując decyzje co do alokacji kapitału, nie powinien skupiać na obecnym otoczeniu makroekonomicznym, ale zastanowić się jak zmieni się sytuacja firmy w przeciągu kolejnych kilku lub kilkunastu lat.

Aleksander Borzęcki