Rok 2016 upłynął w bankach pod znakiem dalszych inwestycji w innowacje. Pojawiły się nowe produkty i usługi, ale tradycyjnie nie obyło się bez podwyżek opłat. Przełomem stało się udostępnienie systemów bankowych do obsługi e-urzędów. Intensywnie rozwijał się sektor płatności mobilnych. Zawiedzeni mogą być frankowcy, którzy nie doczekali się ustawy rozwiązującej ich problemy.

W mijającym roku obserwowaliśmy dalszy intensywny rozwój kanałów elektronicznych. Jednocześnie cała branża finansowa cięła koszty w innych obszarach - redukowała zatrudnienie i likwidowała placówki. Liczba aktywnych użytkowników bankowości internetowej przekroczyła 15 mln osób, a bankowości mobilnej - 7 mln. W 2016 roku rosły w siłę ruchy konsumenckie skupiające niezadowolonych klientów. Frankowcy pikietowali i pozywali banki do sądów. Pozwy zbiorowe stały się ważnym narzędziem walki z instytucjami finansowymi.

Redakcja Bankier.pl podsumowała rok 2016 w branży bankowej. W mijającym roku skrystalizowało się kilka trendów, które nie pozostaną bez wpływu na nasze portfele w niedalekiej przeszłości.

Przeczytaj także

Bankowość internetowa stała się furtką do e-urzędów

W 2016 roku po raz pierwszy cyfrowe usługi administracji publicznej stały się masowo dostępne dla obywateli. Banki w porozumieniu z resortami cyfryzacji i rozwoju umożliwiły klientom przejście z systemów bankowości internetowej do e-urzędów: Platformy Usług Elektronicznych ZUS (PUE ZUS) czy Elektronicznej Platformy Usług Administracji Publicznej (ePUAP). Stało się to możliwe dzięki wykorzystaniu do autoryzacji tożsamości obywatela tzw. credentiali bankowych. Do tej pory, by skorzystać w pełnym zakresie z usług dostępnych na platformach PUE ZUS lub ePUAP, trzeba było posiadać Profil Zaufany. A żeby go zdobyć, należało udać się do odpowiednich urzędów.

Wielkim testem dla banków było wdrożenie w kwietniu 2016 roku możliwości składania wniosków o świadczenie 500+ przez systemy bankowości internetowej. Operacja zakończyła się sukcesem, a przez bankowe systemy przeszło 96 proc. wszystkich wniosków złożonych drogą elektroniczną. Pozwoliło to na kolejne wdrożenia – w maju pierwsi klienci zyskali możliwość zalogowania się z poziomu bankowości internetowej do PUE ZUS. W październiku pojawiła się możliwość złożenia wniosku o Profil Zaufany w systemach transakcyjnych banków. Dzięki temu obywatele korzystający z usług wybranych banków zyskali możliwość pełnego dostępu do usług świadczonych w serwisach ePUAP, PUE ZUS, CEIDG, obywatel.gov.pl i biznes.gov.pl. We wszystkich wdrożeniach e-urzędów do bankowości internetowej w pierwszej kolejności brał udział państwowy PKO BP. Plany na przyszły rok zakładają wprowadzenie kolejnych usług dla cyfrowych obywateli, m.in. dowodu osobistego w komórce.

Banki zabrały darmowe bankomaty

Mijającym roku zaszły duże zmiany na rynku opłat bankomatowych. Kilku dużych graczy podjęło decyzję o ograniczeniu klientom liczby bezpłatnych wypłat gotówki lub ograniczyło sieć bezpłatnych maszyn. W ING Banku Śląskim skurczyła się ona do bankomatów własnych i Planet Cash. Klienci mogą raz w miesiącu pobrać gotówkę za darmo z dowolnej maszyny. Wcześniej mogli to robić bez ograniczeń na terenie całego kraju. Opłatę za korzystanie z bankomatów Euronetu podniósł z 1,49 zł do 5 zł Bank Pekao. Deutsche Bank wprowadził opłatę w wysokości 3 zł za korzystanie z bezpłatnych do tej pory bankomatów . Zmiany w cenniku zapowiedziały już dwa kolejne banki: Pocztowy i mBank.

Klienci pierwszego z nich będą musieli od lutego 2017 roku płacić 5 zł za pobranie gotówki z maszyn BZ WBK i PKO BP. Do tej pory operacja taka była bezpłatna. W tym samym czasie wejdą też zmiany w mBanku. Darmowe będą wypłaty tylko powyżej 100 zł, za pobranie niższej kwoty – nawet z bankomatu uważanego do tej pory za własny – trzeba będzie zapłacić 2,5 zł. Najprawdopodobniej w 2017 roku kolejne banki zdecydują się wprowadzić podobne ograniczenia. Jest to konsekwencja zmian w opłatach interchange, do których doszło w 2015 roku. Banki zarabiają dziś znacznie mniej na prowizjach od punktów handlowych, więc próbują ograniczyć koszty związane z obsługą kart płatniczych. Jednym z takich pomysłów jest wprowadzenie opłaty za korzystanie z obcych bankomatów.

Frankowcy nie doczekali się przełomu

Osoby spłacające kredyty mieszkaniowe we frankach szwajcarskich liczyły, że rok 2016 będzie dla nich przełomowy. Prezydent Andrzej Duda zapowiadał położenie dużego nacisku na kwestię ostatecznego rozwiązania problemów kredytów walutowych. W rezultacie jedynym namacalnym rozwiązaniem dla kredytobiorców stało się powołanie przez banki Funduszu Wsparcia dla Kredytobiorców. Program ma na celu pomoc osobom mającym trudności w spłacie kredytów mieszkaniowych, na przykład w sytuacji utraty pracy czy gwałtownego pogorszenia się sytuacji finansowej. Przedstawione przez prezydenta ustawy mające uregulować kwestię kredytów spotkały się nie tylko z krytyką banków i instytucji nadzorczych, ale i samych zainteresowanych. Z jednej zachwiałyby stabilnością sektora finansowego, z drugiej faworyzowały tylko część klientów. W najnowszej wersji ustawy prezydenckiej skupiono się już głównie na kwestii zwrotu spreadów walutowych. Swoje projekty przedstawiły też kluby PO i Kukiz’15. Dokumenty trafiły do Komisji Finansów Publicznych, gdzie trwają dalsze analizy.

Miniony rok upłynął frankowcom na protestach i bataliach sądowych. Część spraw została rozstrzygnięta na ich korzyść. Po ich stronie stanęły też Urząd Ochrony Konkurencji i Konsumentów i Rzecznik Finansowy. Szczegółowo kwestię kredytów frankowych opisał Michał Kisiel w artykule „Kredyty frankowe – rok bez rozstrzygnięć”. Pozwy zbiorowe i pikiety na dobre wpisały się krajobraz polskiego systemu bankowego. Uświadomiły konsumentom, że mają w ręku dodatkowy oręż w walce o swoje prawa.

Pojawiły się nowe techniki ataków na użytkowników e-bankowości

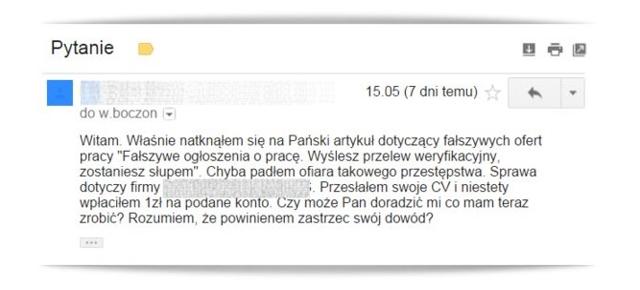

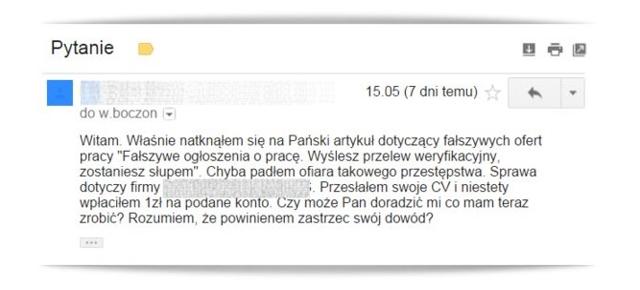

W mijającym roku klienci korzystający z bankowości internetowej i mobilnej znajdowali się pod permanentnym ostrzałem hakerów. W zasadzie nie było tygodnia bez kolejnych doniesień o próbach wyłudzenia wrażliwych informacji. Niestety sposoby oszustów stały się też coraz bardziej wyrafinowane. Tradycyjny phishing, polegający na podstawieniu fałszywej strony banku, przestał być już skuteczny. Metody złodziei skupiły się na próbach wyłudzenia kodów jednorazowych służących do autoryzacji transakcji lub infekowania komputerów i urządzeń mobilnych wirusami. Z danych udostępnionych przez policję wynika, że w ciągu pierwszych dziewięciu miesięcy 2016 roku stwierdzono ogółem 3693 przestępstwa o charakterze bankowym. Przestępstw związanych z bankowością internetową było 1223, z czego 121 przypadków opisano jako phishing.

Pozytywnym zjawiskiem było natomiast ostateczne rozwiązanie kwestii tzw. przelewów autoryzacyjnych na 1 zł. W minionych latach wyłudzanie przelewu w celu aktywacji rachunku w banku na dane ofiary stało się prawdziwą plagą. Komisja Nadzoru Finansowego wymusiła na bankach zmiany w procesie świadczenia tej usługi. Zgodnie z zaproponowanym rozwiązaniem, od lipca 2016 roku bank otwierający konto przelewem musi sprawdzić, czy rachunek z którego przychodzi zlecenie weryfikacyjne nie był przypadkiem otworzony w ten sam sposób. Takie rozwiązanie miałoby zapobiec tworzeniu tzw. „łańcuszków”. Związek Banków Polskich i Krajowa Izba Rozliczeniowa opracowały specjalny system pozwalający weryfikować rachunki, ale część banków do niego nie przystąpiła i wycofała z oferty usługę.

Banki opracowały nowe sposoby autoryzacji transakcji

Rok 2016 zapoczątkował w bankowości elektronicznej nowy trend, który najprawdopodobniej w najbliższych latach będzie się coraz bardziej umacniał. Banki zaczęły szukać nowych sposobów na dostarczanie haseł jednorazowych do klienta. Obecnie najpopularniejszą formą autoryzacji są kody w SMS-ach. Z obliczeń ekspertów wynika jednak, że banki wydają rocznie nawet 70 mln zł na wysyłkę SMS-ów z kodami. To olbrzymia kwota, która w czasach zaciskania pasa mogłaby zostać spożytkowana inaczej. Dlatego pojawiają się pierwsze pomysły na wprowadzenie zmian. Przybierają one formę kija lub marchewki. Bank Zachodni WBK wprowadził opłatę za kody SMS służące do autoryzacji transakcji internetowych. Klientom zalecił, by korzystali z tzw. koszyka przelewów, czyli podpisywali jednym hasłem kilka operacji na raz.

Inną droga poszły Bank Millennium i mBank. Pierwszy z nich udostępnił usługę 3D Secure, autoryzowaną odciskiem palca na telefonie komórkowym. Klient dokonujący płatności kartą w sieci zatwierdza operację nie hasłem SMS, ale skanem odcisku linii papilarnych. Z kolei mBank opracował tzw. mobilną autoryzację. Kiedy klient zleca przelew w systemie bankowości internetowej, zamiast kodu SMS dostaje powiadomienie PUSH w aplikacji mobilnej. Oba banki przekonują, że są to rozwiązania bezpieczne, zwłaszcza w obliczu coraz częstszych ataków hakerskich mających na celu przejęcie kodów SMS. Najprawdopodobniej w przyszłym roku poznamy więcej tego typu pomysłów. Trwają już prace nad wykorzystaniem do autoryzacji usługi transakcji Mobile Connect. Rozwiązanie oparte o unikalny PIN dla danego numeru komórkowego mogłoby zastąpić obecnie stosowane kody SMS.

Płatności mobilne trafiły pod strzechy

Mijający rok upłynął także pod znakiem płatności telefonem komórkowym. Rozwiązanie wykorzystujące karty HCE pojawiło się w kilku kolejnych bankach. Dziś telefonem mogą już płacić zbliżeniowo klienci PKO Banku Polskiego, Banku Pekao, Banku Zachodniego WBK, Raiffeisen Banku, eurobanku, Millennium, Getin Banku, Alior Banku i kilkunastu banków spółdzielczych. Na koniec trzeciego kwartału 2016 roku – to najnowsze dostępne dane – banki miały 176 tys. aktywnych kart HCE.

W listopadzie na rynku zadebiutował system płatności mobilnych opracowany przez firmę Google – Android Pay. Jest to cyfrowy portfel, do którego można podpiąć karty płatnicze współpracujących banków. W momencie debiutu z rozwiązania mogli skorzystać klienci Banku Zachodniego WBK, Alior Banku i T-Mobile Usługi Bankowe. Kolejny ma być mBank, ale na razie nie podano daty wdrożenia. Portfel Android Pay wykorzystuje technologię HCE, więc klienci korzystający z tego rozwiązania mogą płacić telefonem zbliżeniowo tam, gdzie akceptowane są płatności bezstykowe.

Rok ten był przełomowy również dla systemu płatności Blik. Aktywowało go na swoich telefonach już łącznie ponad 2 mln osób. Wśród najpopularniejszych operacji wykonywanych przez klientów znalazły się transakcje internetowe i wypłaty z bankomatów. Karty HCE zahamowały jednak dalszy rozwój Blika w naziemnych terminalach POS. Polski Standard Płatności poinformował nas jednak, że pracuje nad udostępnieniem opcji zbliżeniowej w Bliku. Docelowo klienci mogliby płacić Blikiem zbliżeniowo nawet w tych terminalach, które dziś nie obsługują tej formy płatności.

Co nas czeka w 2017 roku? Klienci banków mogą spodziewać się dalszego rozwoju kanałów i usług elektronicznych. Zgodnie z ogólnoświatowymi trendami działania banków wpiszą się w strategie digitalizacji i cyfryzacji. Obsługa klienta będzie się przesuwać coraz mocniej z kanałów tradycyjnych do samoobsługowych. Jednocześnie czeka nasz sporo zmian regulacyjnych. Na rynek trafią bezpłatne rachunki podstawowe, zmiany w zasadach reklamowania kredytów czy udzielania hipotek. Szczegółowo na ten temat piszemy w artykule „Najważniejsze zmiany dla klientów banków w 2017 roku”.