Kryptowaluty, nowe technologie i e-commerce - czy da się na tym stracić? Ależ oczywiście. A kto stracił na tym najwięcej? Jeżeli ograniczymy się do dostawców giełdowych funduszy - odpowiedź to ARK ETF Trust. Jego główna zarządzająca Cathie Wood otrzymała tytuł “największego niszczyciela majątkowego” przyznany przez Morningstar.

Cathie Wood zyskała globalną popularność, prowadząc fundusze ETF trafiające w gusta młodych inwestorów. Pojawiała się na okładkach finansowych mediów w każdym zakątku świata. Można było zobaczyć ją w CNBC, CNN, BloombergTV. W internecie zachowały się jej wypowiedzi o tym, jak bogatym można się stać, inwestując w akcje spółek tworzących przełomowe technologie.

W szczytowym momencie popularności ARK ETF Trust sprzedawał nawet koszulki i kubki z jej wizerunkiem. Wood stała się finansową celebrytką i każda kolejna transakcja z udziałem jej funduszy, jak zakup akcji kryptowalutowej giełdy Coinbase czy zwiększenie ekspozycji na Teslę, pojawiały się w nagłówkach tematycznych portali.

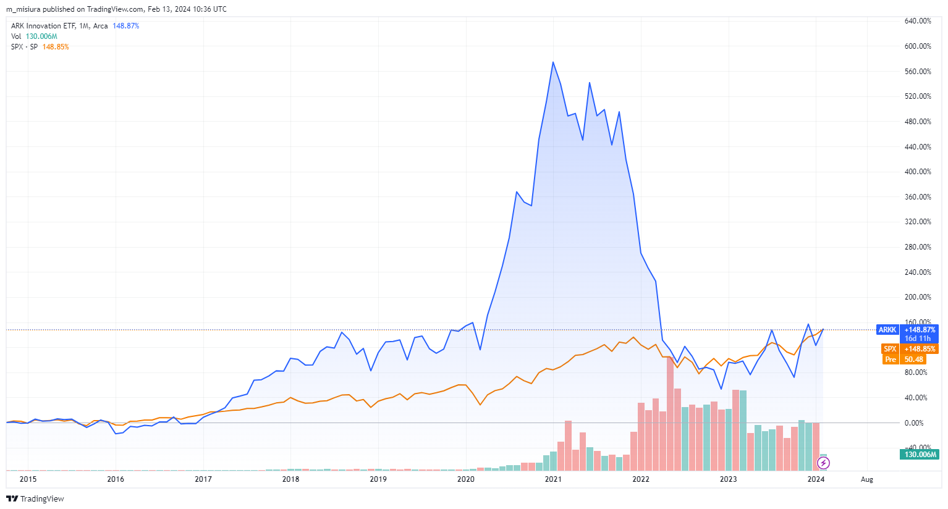

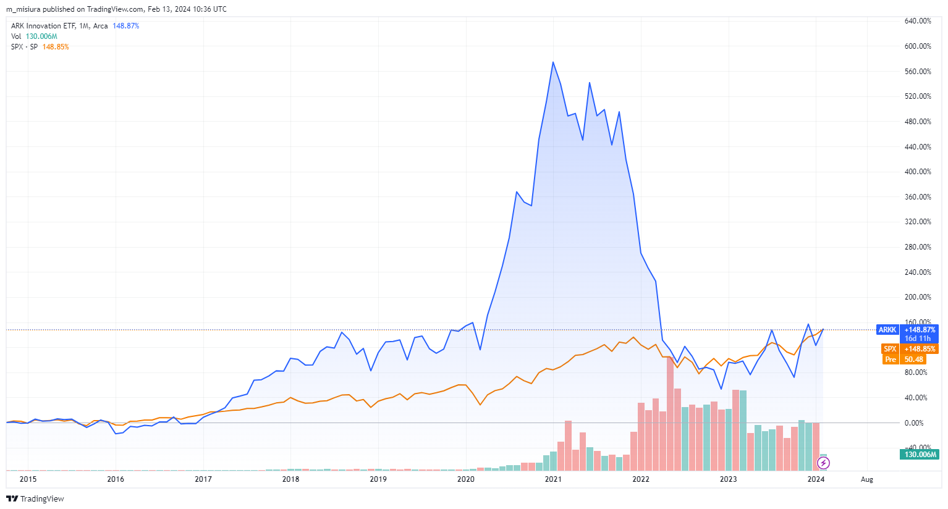

W latach 2017-2020 flagowy fundusz Cathie Wood, czyli ARK Innovation ETF (ARKK), osiągnął annualizowany zwrot rzędu 61%, przyćmiewając indeks S&P500, który przyniósł w tamtym czasie 16%.

Spektakularne zyski przyciągnęły tłumy inwestorów, którzy jak zwykle w takich momentach oczekiwali, że przeszłe wyniki gwarantują świetlaną przyszłość. Większość weszła na pokład tuż przed końcem imprezy na przełomie 2020-2021. Do funduszy Cathie Wood napłynęło wówczas 29,2 mld dolarów.

W 2021 roku ARK Innovation ETF stracił 24%, podczas gdy indeks S&P500 zyskał 29%. Analityczka Morningstar Amy Arnott opublikowała wtedy artykuł zatytułowany „ARKK: Lekcja poglądowa, jak nie inwestować”. Obliczyła w nim, że choć roczna stopa zwrotu funduszu od jego założenia w październiku 2014 r. do 2021 r. sięgnęła 28%, każdy dolar, który do niego trafił, dał zarobić inwestorom 9,8% (m.in. przez koszty zarządzania), w porównaniu do rocznych 14% dla S&P500.

W 2022 roku ARK Innovation ETF stracił 67% przy 18% starty S&P500. To wszystko kosztowało inwestorów jedyne 0,75% w opłatach dla zarządzającego, chociaż wcześniejszy współczynnik kosztów ARKK wynosił nawet 1,75%.

Złą passę funduszu przerwał 2023 rok. ARK wrócił w nim na wzrostową ścieżkę, przynosząc inwestorom 72% zwrotu. Był to jeden z trzech najlepszych lat od założenia funduszu. To nie wystarczyło jednak, żeby zrównoważyć straty, które ponieśli inwestorzy funduszy Cathie Wood.

Ranking niszczycieli: 10 najgorszych i 15 maszynek do generowania strat

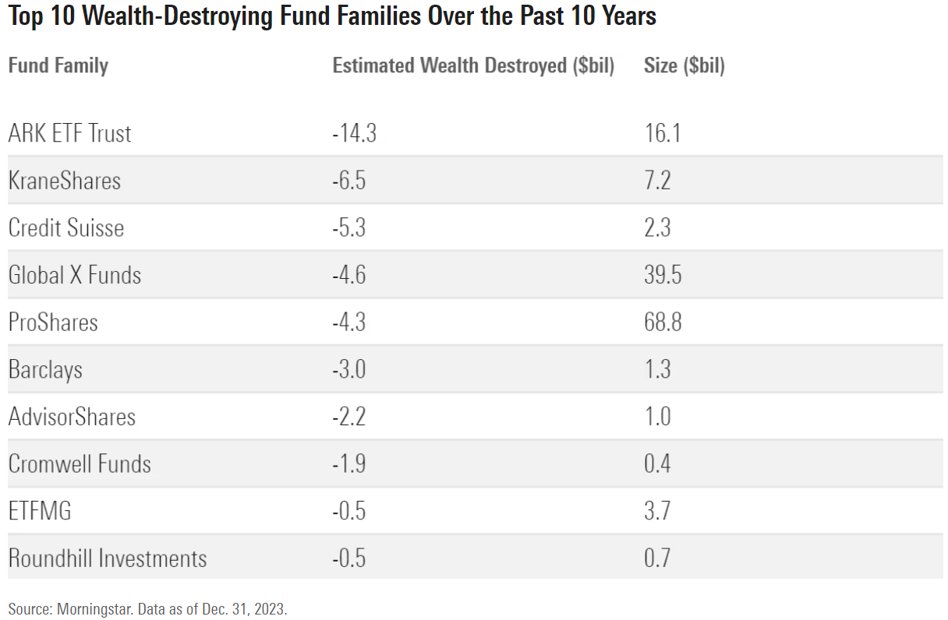

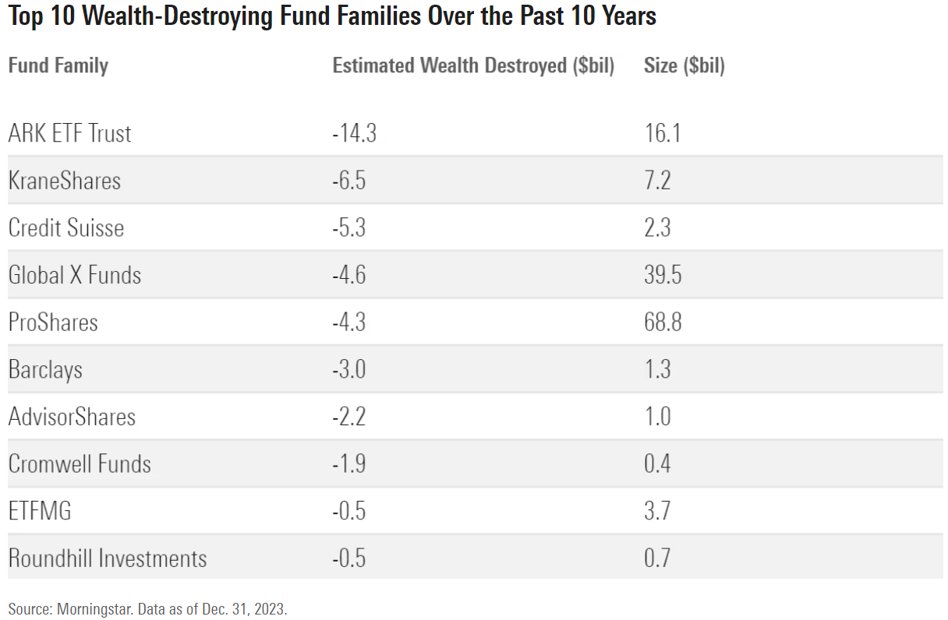

Rodzina funduszy od ARK ETF Trust otrzymała zaszczytne pierwsze miejsce w rankingu dostawców ETF-ów, które najmocniej spustoszyły portfele inwestorów w ciągu 10 lat do końca 2023 roku. Według analizy Morningstar majątek inwestorów, którzy kupili giełdowe fundusze Cathie Wood, skurczył się w tym czasie o 14,1 mld dolarów.

Druga w kolejności spółka KraneShares pozbawiła klientów 6,5 mld dolarów, natomiast Credit Suisse 5,3 mld. Dalej uplasowali się Global X Founds (-4,6 mld dol.) oraz ProShares (-4,3 mld dol.).

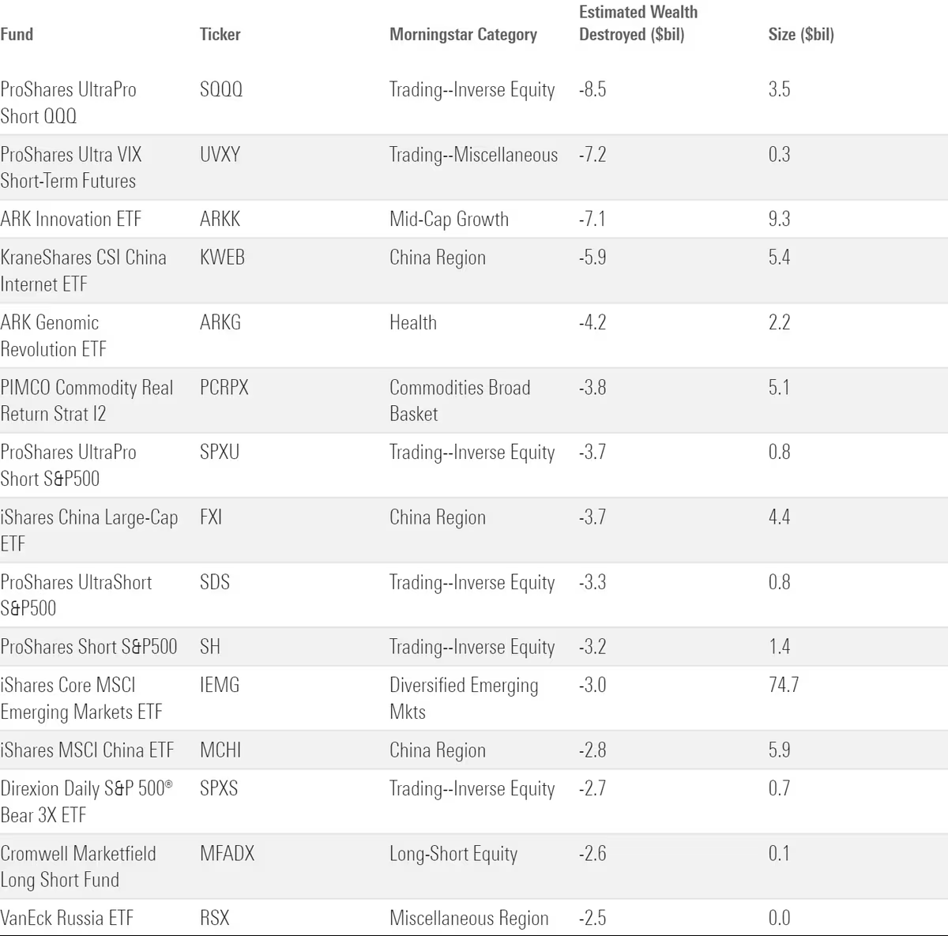

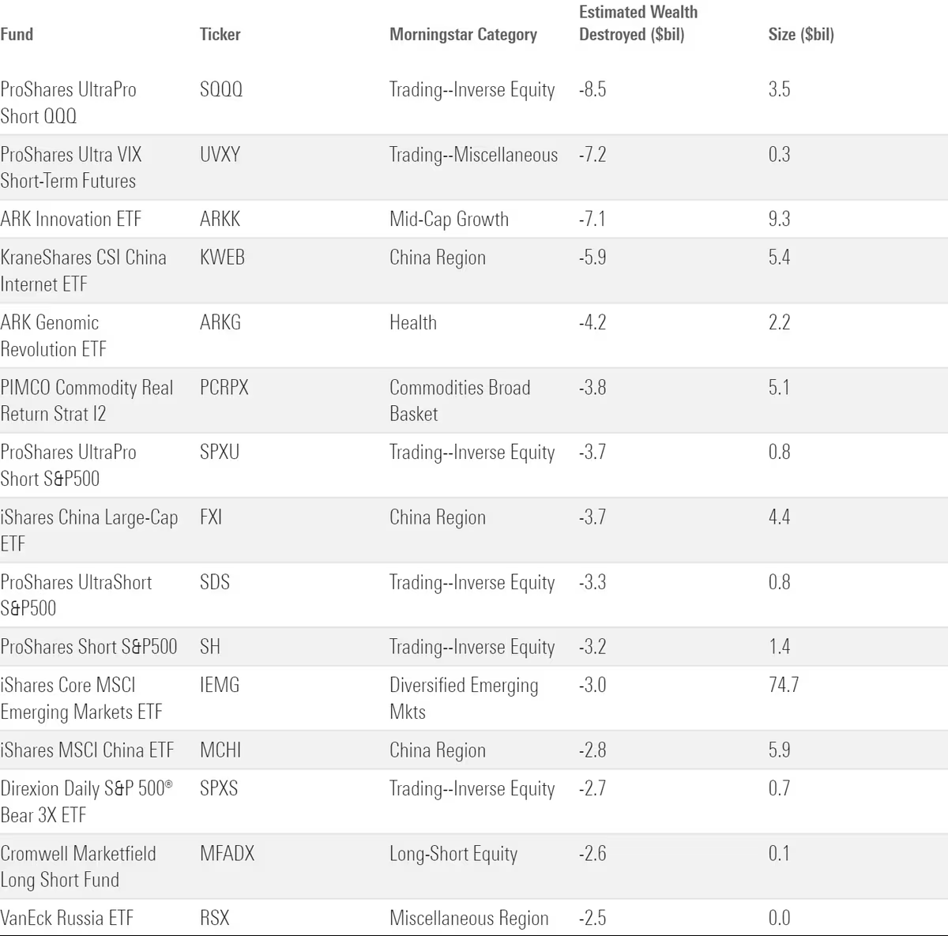

Morningstar wskazuje, że flagowy fundusz Cathie Wood - ARK Innovation ETF - przyniósł inwestorom 7,1 mld dol. strat. Co prawda nie był najgorszym z najgorszych. Jeszcze większe szkody (8,2 mld dol.) wyrządził giełdowym graczom ProShares UltraPro Short QQQ. Jest to jednak ETF, który korzysta z dźwigni, obstawiając spadki indeksu Nasdaq 100, więc nikt nie traktuje go raczej jako długoterminową inwestycję.

Przed ARKK znalazł się jeszcze ProShares Ultra VIX Short-Term Futures ETF, który wyssał z kieszeni inwestorów 7,2 mld dolarów. Za funduszem Cathie Wood, na czwartym miejscu, znalazł się KraneShares CSI China, który jak sama nazwa wskazuje, dał stracić na chińskich spółkach i to całe 5,3 mld dol.

Piąte miejsce w rankingu najgorszych giełdowych funduszy przypadło również ETF-owi ze stajni ARK. Mowa o EFT ARK Genomic Revolution ETF, który przepalił przez ostatnie 10 lat 4,3 mld dolarów. W skład portfela funduszu wchodzą spółki biotechnologiczne i farmaceutyczne. Największą ekspozycję zajmują w nim spółki CRISPR Therapeutics i Exact Sciences.

Aktualnie fundusze Cathie Wood nie radzą sobie równie dobrze co na początku 2023 roku ani tak słabo jak dwa lata temu. Po dwucyfrowych styczniowych spadkach ARK Innovation ETF wrócił w okolice punktu, w którym witał 2024 roku, czyli do 50 dolarów za udział. S&P500 zyskał w tym czasie 5,88%.

Czy to dobry moment by kupić fundusze ARKK?

Wielu inwestorów zadaje sobie pytanie, czy Cathie Wood powtórzy sukces z lat 2017-2020. Oczywiście istnieje taka możliwość. Również w wariancie, w którym Wood porzuci ARK ETF Trust i zrobi to z nową firmą. ARK nie jest jej debiutem. Wcześniej bez większych sukcesów zarządzała funduszami w AllianceBernstein. Była też współzałożycielką firmy Tupelo Capital Management, która miała swoje pięć minut pod koniec internetowej bańki.

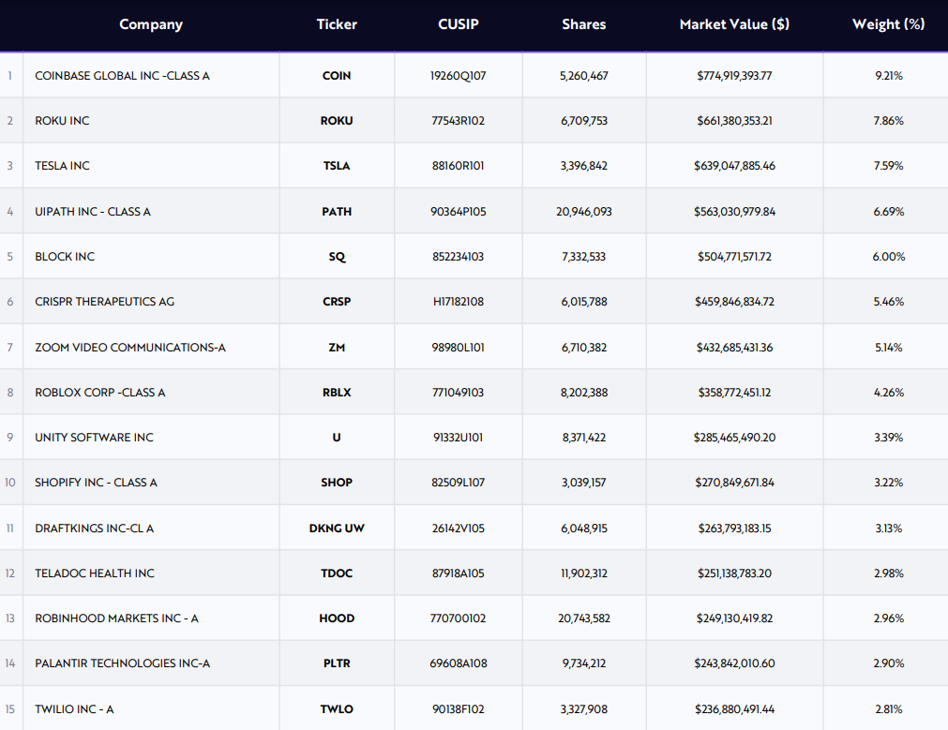

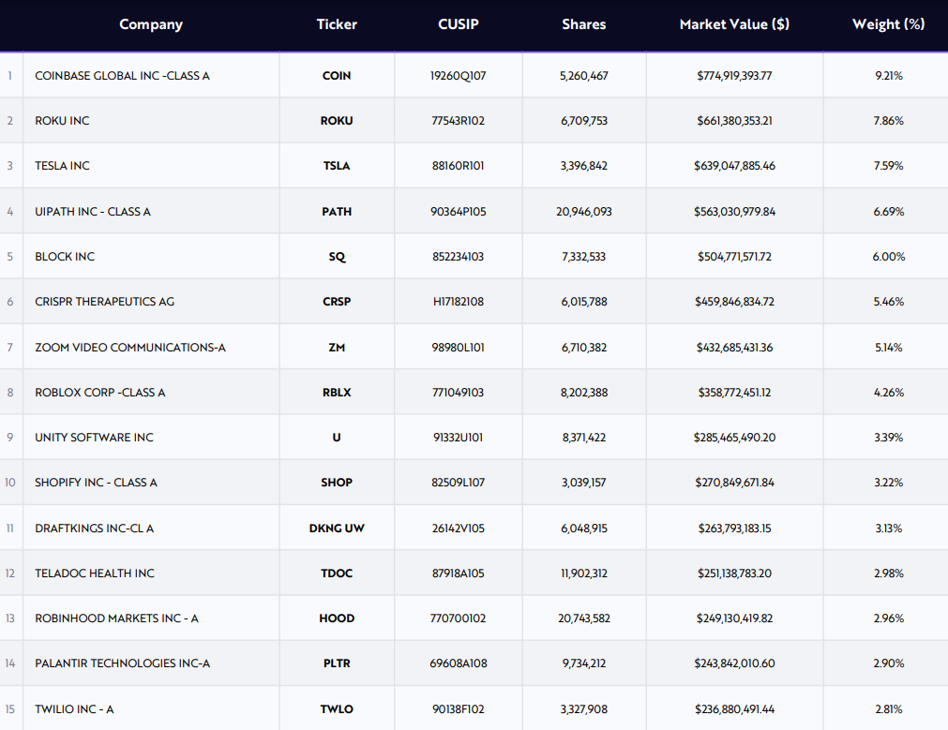

Główną przeszkodą na drodze do odbudowy ARK Innovation ETF są akcje w portfelu funduszu. Można odnieść wrażenie, że wiele z nich zostało słono przepłaconych. Przykładem jest Zoom kupowany po średniej cenie 275 dol. przy aktualnym kursie wynoszącym 64 dol.

Największy udział w portfelu ARKK, czyli aż 9,21%, stanowią akcje amerykańskiej giełdy kryptowalut Coinbase kupowane po praktycznie każdej cenie. W ostatnich dniach notowania spółki zyskują mocno dzięki rosnącemu rynkowi kryptowalut. W ciągu ostatniego tygodnia umocniły się o prawie 25%. Patrząc na historyczną korelację pomiędzy Coinbase i bitcoinem, dobra passa prawdopodobnie utrzyma się, jeśli BTC będzie wciąż piął się do góry.