Troska o własne bezpieczeństwo finansowe w trakcie emerytury powinna towarzyszyć nam już na samym początku zawodowej drogi. Jest szczególnie ważna w czasach, w których ze względu na pogarszającą się sytuację demograficzną i stopniowe obniżanie się wydolności systemu emerytalnego istnieje duże ryzyko spadku wypłacanych w przyszłości świadczeń. Niestety wiele wskazuje na to, że osoby, które właśnie rozpoczynają karierę zawodową, będą miały duży problem z zapewnieniem sobie komfortowego życia po jej zakończeniu, jeżeli postawią wyłącznie na przelewy z ZUS. Według prognoz analityków Zakładu stopa zastąpienia, czyli stosunek pierwszej emerytury do ostatniej pensji, wyniesie poniżej 30%. Z tego powodu warto jak najwcześniej zacząć skutecznie odkładać środki na jesień życia. Jedną z propozycji są Pracownicze Plany Kapitałowe (PPK). Chociaż zapis do nich przebiega automatycznie, każdy z nas ma możliwość złożenia deklaracji rezygnacji z PPK.

Czym są PPK?

Spośród wielu obecnych na rynku narzędzi pozwalających na efektywne pomnażanie środków z myślą o przyszłej emeryturze szczególnie ciekawie prezentują się pracownicze plany kapitałowe. W przeciwieństwie do innych produktów, takich jak IKE czy IKZE, w ramach PPK oszczędza nie tylko sam pracownik, ale wspiera go w tym również jego pracodawca oraz Państwo. Struktura finansowania prezentuje się w następujący sposób:

- Pracownik: obowiązkowo odprowadza 2% wynagrodzenia brutto. Może również dodatkowo przeznaczać na ten cel maksymalnie kolejne 2%. W przypadku osiągania przychodów nie wyższych od 1,2-krotności pensji minimalnej możliwe staje się zredukowanie tej kwoty do 0,5% wynagrodzenia.

- Pracodawca: obligatoryjna składka wynosi 1,5% wynagrodzenia pracownika. Równocześnie może dobrowolnie powiększyć ją o dodatkowe 2,5%.

- Państwo: każdy nowo zapisany do systemu pracownik otrzyma bonus w wysokości 250 zł. Następnie co rok może liczyć na dodatkowe 240 zł wsparcia.

Specyficzna forma zapisu do planów kapitałowych

Dobrowolne programy emerytalne kojarzą nam się z koniecznością zakładania konta i sprawowania nad nim kontroli. Z PPK jest jednak inaczej. Do programu automatycznie zostaje zapisany każdy pracownik pomiędzy 18 a 54 rokiem życia. Jednocześnie jednak pracownicze plany kapitałowe wprowadzane są stopniowo: jako pierwsze dołączyły do nich przedsiębiorstwa zatrudniające powyżej 250 osób, 1 stycznia 2020 roku dołączyli do nich pracownicy firm większych od 50 osób, 1 lipca 2020 roku to samo stanie się z pracownikami firm zatrudniających co najmniej 20 osób, natomiast 1 stycznia 2021 roku programem objęci zostaną wszyscy pracownicy, w tym jednostki sektora finansów publicznych.

Deklaracja rezygnacji z PPK

Pracownicze Plany Kapitałowe nadal są jednak w pełni dobrowolne i zgodnie z tekstem ustawy każdy z nas ma prawo do złożenia deklaracji o rezygnacji z PPK. W tym celu należy złożyć stosowne oświadczenie pracodawcy. Ten powinien w ciągu 7 dni przekazać je instytucji finansowej odpowiedzialnej za prowadzenie PPK w danym przedsiębiorstwie. Co ważne: wpłaty przestaną być realizowane od danego miesiąca, a te, które zostały pobrane, będą zwrócone.

Warto mieć przy okazji świadomość, że w każdym momencie możemy ponownie zapisać się do pracowniczych planów kapitałowych. Członkostwo jest również odnawiane automatycznie co 4 lata. Jeżeli chcemy więc całkowicie zrezygnować z pracowniczych planów kapitałowych, deklarację rezygnacji z PPK musimy złożyć po zapisaniu i następnie za każdym razem, kiedy pracodawca zgłosi nas do programu.

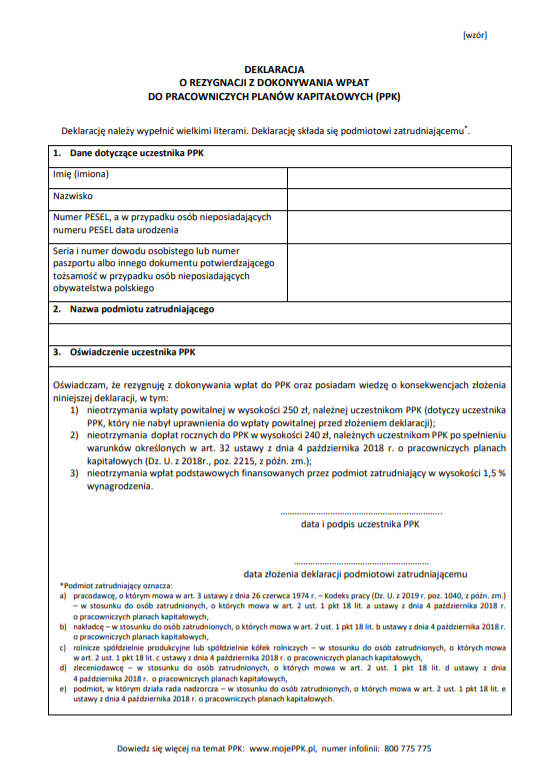

Rezygnacja z PPK: wzór

Również forma deklaracji o rezygnacji z PPK znalazła umocowanie prawne. Dokładne wymogi definiuje rozporządzenie z dnia 12 czerwca 2019 roku. Zgodnie z dokumentem w deklaracji rezygnacji z PPK powinny znaleźć się następujące informacje:

- imię i nazwisko uczestnika PPK

- numer PESEL, seria i numer dowodu osobistego, paszportu lub innego dokumentu poświadczającego tożsamość

- nazwa podmiotu zatrudniającego

- oświadczenie o posiadaniu wiedzy o konsekwencjach złożenia deklaracji rezygnacji z PPK.

Rezygnacja z PPK: druk do pobrania

Jak widać, złożenie deklaracji o rezygnacji z PPK jest bardzo proste i wymaga jedynie podania podstawowych informacji na temat uczestnika PPK oraz zatrudniającego go przedsiębiorstwa. Jednocześnie nie musimy kłopotać się własnoręcznym przygotowywaniem dokumentu dotyczącego rezygnacji z PPK. Druk został przygotowany przez Ministerstwo i jest dostępny w serwisie moje PPK. Wystarczy go wydrukować, uzupełnić i złożyć u pracodawcy, aby nie musieć odprowadzać składek na ten cel. Nie zawsze będzie to jednak opłacalne, dlatego warto przeanalizować kilka scenariuszy.

Czy rezygnacja z PPK jest opłacalna?

Pracownicze Plany Kapitałowe to z pewnością atrakcyjna forma oszczędzania, pozwalająca na uzyskanie dodatkowych dopłat zarówno od pracodawcy, jak i Skarbu Państwa. Przed podjęciem decyzji o złożeniu deklaracji rezygnacji z PPK należy sprawdzić, jakie korzyści może nam dać i z jakimi kosztami będzie się wiązać. W tym celu można posłużyć się przygotowanym kalkulatorem PPK.

W naszej kalkulacji przyjmujemy, że osoba przystępująca do PPK ma 27 lat i zarabia średnią krajową, czyli 5227 zł brutto. Zakładamy również, że pensja będzie rosła o 2,80% w skali roku, a roczna stopa zwrotu wyniesie 3,50% w trakcie kontynuowania działalności zawodowej oraz 2,70% po jej ustaniu i uszczuplaniu zebranych w PPK funduszy w związku z otrzymywaniem kolejnych rat świadczenia. Sam model wypłaty jest przy tym standardowy: po ukończeniu 60 roku życia decydujemy się na jednorazową wypłatę 25% kapitały, a resztę rozkładamy na 120 rat. Jednocześnie zarówno pracownik, jak i pracodawca odprowadzają jedynie składki minimalne.

Okazuje się, że modelowy pracownik będzie mógł liczyć na solidne wsparcie podczas emerytury. Jednorazowo otrzyma zastrzyk gotówki w wysokości 54 218 zł, a przez 10 lat będzie otrzymywał ponadto 1548 zł miesięcznie. Łącznie zgromadzi 216 871 zł, pomimo że sam z własnej kieszeni wyłoży jedynie 66 647 zł. Jednocześnie im dłużej będzie pracował, na tym większe korzyści może liczyć.

IKE/IKZE jako alternatywa dla PPK

Warto mieć jednak świadomość, że uczestnictwo w PPK nie jest bezpłatne. 2% pensji to w tym przypadku miesięczna stawka wynosząca 104,54 zł, będzie natomiast rosła proporcjonalnie do samego wynagrodzenia. Jednocześnie dużym minusem PPK jest również to, że nie mamy żadnego wpływu na to, kto i w jaki sposób będzie zajmował się naszymi pieniędzmi. Zawsze będzie to uzależnione od decyzji pracodawcy, który powinien ją jedynie skonsultować ze związkami zawodowymi lub reprezentacją pracowników. Inaczej wygląda to w przypadku IKE/IKZE: wybierając taką opcję to my decydujemy, w jaki sposób chcemy oszczędzać. Do naszej dyspozycji pozostają zarówno rachunki oszczędnościowe, jak i maklerskie, umożliwiające samodzielne inwestowanie na giełdzie papierów wartościowych. Oprócz tego możemy wybrać także np. inwestycje w obligacje skarbu państwa czy powierzyć środki funduszom inwestycyjnym.

Wykorzystując pełny limit wpłat IKE (w 2020 roku wynosi on 15 681 zł), zakładając stopę zwrotu na poziomie 4%, po 33 latach oszczędzania moglibyśmy liczyć na kwotę 1 079 760,86 zł, pozwalającą na wypłacanie sobie przez 20 lat świadczenia w wysokości 4 499 zł miesięcznie. Dodatkowo nie zapłacimy z tego tytułu ani grosza podatku. Przy takich samych założeniach w IKZE, wykorzystując pełnię limitu (obecnie to 5367,71 zł) i wypłacając środki w wieku 65 lat, moglibyśmy liczyć na 560 774, 19 zł, do tego cały czas zyskujemy także z tytułu odliczeń od podatku dochodowego. Oczywiście wiele w tym zakresie zależy od naszej wiedzy i akceptowanego poziomu ryzyka: zyski mogą być jeszcze wyższe, jednocześnie jednak musimy liczyć się ze zdecydowanie niższym poziomem bezpieczeństwa. Istnieje więc sporo alternatyw dla PPK, wobec czego deklaracja rezygnacji z PPK może okazać się dobrym posunięciem. Jednocześnie jednak warto pomyśleć o połączeniu ich potencjału z innymi produktami, ułatwiającymi efektywne pomnażanie kapitału na przyszłą emeryturę.

Publikacja zawiera linki afiliacyjne.