Nowelizacja przepisów sprawiła, że upadłość konsumencka dla osób, które nie są w stanie regulować swoich zobowiązań, stała się bardziej przystępna dla osób fizycznych, które nie prowadzą działalności gospodarczej. Wniosek o upadłość mogą składać w sądzie zarówno dłużnicy, których problematyczna sytuacja wynika z nieszczęśliwych zdarzeń losowych, jak i osoby, których niewypłacalność jest następstwem działań umyślnych lub rażącego niedbalstwa. Upadłość konsumencka jest często jedynym sposobem na wyrwanie się ze spirali długów.

Na czym polega upadłość konsumencka i kiedy warto się o nią ubiegać? (fot. stevanovicigor / YAY Foto)

Co to jest upadłość konsumencka?

Upadłość konsumencka jest postępowaniem sądowym, które ma na celu całkowite oddłużenie osoby fizycznej nieprowadzącej działalności gospodarczej. Działanie to ma doprowadzić do maksymalnego zaspokojenia wierzycieli. W toku postępowania sąd bierze pod uwagę możliwości zarobkowe i koszty utrzymania rodziny dłużnika.

Na tej podstawie sąd określa komu, w jakiej kwocie i w jakich terminach dłużnik zobowiązany jest zwrócić pieniądze. Ogłoszenie upadłości konsumenckiej wiąże się z rozłożeniem zaległości na raty, a także umorzenie części zobowiązań, pozwala dłużnikowi złapać finansowy oddech i jest szansą na dalsze życie bez ciężaru przeterminowanych zobowiązań. Po ogłoszeniu upadłości ochronie podlega część osiąganych przez osobę upadłą dochodów. Prawo gwarantuje także możliwość zachowania niezbędnego w życiu codziennym majątku ruchomego.

Zgodnie z obowiązującymi przepisami wniosek o upadłość konsumencką mogą składać nie tylko osoby, których problematyczna sytuacja finansowa jest wynikiem splotu niefortunnych zdarzeń, jak niezawiniona utrata źródła dochodu czy ciężka choroba. Z rozwiązania tego skorzystać mogą także dłużnicy, którzy mają kłopoty z regulowaniem zobowiązań na skutek umyślnego działania lub rażącego niedbalstwa.

Przepisy nie określają, ile czasu powinno trwać postępowanie upadłościowe konsumenta. Wiele zależy od tego czy dłużnik posiada jakikolwiek majątek i czy łatwo jest spieniężyć jego poszczególne składniki. Jeśli na majątek upadłego składają się aktywa o małej płynności to postępowanie upadłościowe może się wydłużyć nawet do 10 lat. Na czas postępowania może przełożyć się również postawa wierzycieli, którzy mogą zaskarżać przedstawione przez sąd propozycje.

Czym jest konsumenckie uproszczone postępowanie upadłościowe?

W celu przyspieszenia procedury od 24 marca 2020 roku możliwe jest przeprowadzenie konsumenckiego uproszczonego postępowania upadłościowego. Z wariantu tego można skorzystać pod warunkiem, że okoliczności nie wskazują na konieczność przeprowadzenia postępowania w zwykłym trybie. Konsumenckie uproszczone postępowanie upadłościowe ogranicza się do likwidacji majątku dłużnika i przygotowania planu spłaty wierzytelności. W sprzyjających warunkach postępowanie może zakończyć się w okresie od 6-10 miesięcy.

Tryb uproszczony jest możliwy do zastosowania w sytuacji, gdy konsument nie posiada majątku, lub posiada tylko taki, który można szybko spieniężyć. W toku postępowania upadłościowego uczestniczy sam syndyk bez konieczności występowania komisarza. Nie ma konieczności sporządzania sprawozdań rachunkowych i cała procedura zwolniona jest z paru innych formalnych obowiązków. Podstawowym dokumentem jest Projekt Planu Spłaty (PPS) przygotowywany przez syndyka, który jest ostatecznie wysyłany do wszystkich wierzycieli. Określa on m. in. w jakim trybie które zobowiązania zostaną pokryte, a które umorzone na etapie postępowania w przedmiocie ogłoszenia upadłości.

Jest możliwa sytuacja, gdy taki dokument nie występuje, jednak jest to możliwe tylko w sytuacji, gdy osoba jest trwale niezdolna do dokonywania jakichkolwiek spłat w ramach planu spłaty wierzycieli.

Kto może ogłosić upadłość konsumencką?

Wniosek o ogłoszenie upadłości konsumenckiej mogą składać osoby fizycznie, które w chwili jego złożenia nie prowadzą działalności gospodarczej. Nie wyklucza to jednak dłużników, którzy prowadzili działalność gospodarczą chwilę wcześniej. Warunkiem złożenia wniosku o upadłość konsumencką jest niewypłacalność, czyli sytuacja, w której dłużnik utracił zdolność do terminowego regulowania swoich zobowiązań.

Artykuł 11 Prawa upadłościowego w punkcie 1a. mówi, że domniemywa się, że dłużnik utracił zdolność do wykonywania swoich wymagalnych zobowiązań pieniężnych, jeżeli opóźnienie w wykonaniu zobowiązań pieniężnych przekracza trzy miesiące. Oznacza to, że wniosek o upadłość konsumencką mogą złożyć osoby wpisujące się w powyższy warunek.

Kto nie może ogłosić upadłości konsumenckiej?

Upadłości konsumenckiej nie mogą ogłosić osoby fizyczne, które na dzień złożenia wniosku w sądzie prowadziły działalność gospodarczą. Dotyczy to także osób, które zawiesiły wykonywanie działalności gospodarczej. Z upadłości konsumenckiej nie mogą skorzystać również wspólnicy spółek partnerskich, jawnych, komplementariusze w spółkach komandytowych i komandytowo-akcyjnych oraz rolnicy, którzy prowadzą równolegle inną działalność gospodarczą. Rozwiązanie to nie jest dostępne również dla osób, które na dzień złożenia wniosku są wypłacalne.

Jak ogłosić upadłość konsumencką?

Pierwszym etapem na drodze do ogłoszenia upadłości konsumenckiej jest złożenie wniosku w tej sprawie w odpowiednim sądzie. Czynność tę można wykonać samodzielnie albo skorzystać z pomocy kancelarii prawnej specjalizującej się w tym obszarze działań. Co ważne, wniosek może być złożony zarówno przez konsumenta, jak i wierzyciela.

Na tym etapie szczególnie ważna jest skrupulatna analiza sytuacji finansowej dłużnika. Warto przygotować szczegółową listę wierzycieli wraz z zaległymi kwotami i terminami ich zwrotu. Do wniosku dołączamy wszelkie dokumenty potwierdzające opisane okoliczności, takie jak na przykład:

-

dokumentacja medyczna świadcząca o ciężkiej chorobie czy wypadku,

-

wypowiedzenie umowy o pracę,

-

akt zgonu bliskiej osoby,

-

pozew o rozwód,

-

umowy kredytowe,

-

wezwania do zapłaty,

-

wyroki sądowe,

-

nakazy komornicze.

Istotne są także dokumenty potwierdzające sytuację życiową, która pogorszyła się, np. w wyniku ciężkiej choroby lub trudnej do przewidzenia utraty dochodów. Dobrze przygotowany wniosek wraz z załącznikami pozwoli szybciej ocenić rzeczywisty status osoby ubiegającej się o ogłoszenie upadłości konsumenckiej.

Posiedzenie sądu odbywa się bez udziału stron, chyba że w celach dowodowych konieczne jest przesłuchanie dłużnika. Sprawa na tym etapie może zakończyć się albo oddaleniem wniosku, albo wezwaniem dłużnika do złożenia dodatkowych wyjaśnień bądź dokumentów, albo uwzględnieniem wniosku, czyli ogłoszeniem postępowania upadłościowego.

Sprawdź też: Wezwanie do zapłaty - jak przygotować i co zrobić, kiedy je otrzymamy?

Co zawiera wniosek o ogłoszenie upadłości konsumenckiej?

Wniosek do sądu powinien być przygotowany na specjalnym formularzu. Można pobrać go ze strony internetowej Ministerstwa Sprawiedliwości. Pełna nazwa dokumentu to „wniosek dłużnika o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej”. Ze strony można pobrać także wniosek dla wierzyciela i wniosek dłużnika o zawarcie układu na zgromadzeniu wierzycieli. Formularz, niezbędny do złożenia wniosku o ogłoszenie upadłości konsumenckiej, wymaga przekazania następujących informacji:

-

Nazwy sądu, do którego składany jest wniosek.

-

Danych osobowych i adresowych dłużnika, tj. imię, nazwisko i numer PESEL - w przypadku jego braku należy przedstawić inne dane pozwalające na jednoznaczną identyfikację. Może być to numer paszportu, karty pobytu albo zagraniczny numer identyfikacji podatkowej. Jeżeli dłużnik w ciągu ostatnich 10 lat przed złożeniem wniosku posiadał również numer NIP, to również należy go podać.

-

Danych osobowych i adresowych przedstawiciela ustawowego dłużnika - o ile dłużnik takiego przedstawiciela posiada.

-

Danych osobowych i adresowych pełnomocnika dłużnika - o ile dłużnik pełnomocnika posiada.

-

Żądania wniosku określającego, czy dłużnik wnosi o ogłoszenie upadłości konsumenckiej i czy wyraża zgodę na postępowanie o zawarcie układu na zgromadzeniu wierzycieli.

-

Aktualnego wykazu majątku wraz z szacunkową wyceną, zawierającego także należności dłużnika względem banków i kas oszczędnościowo-kredytowych oraz względem innych wierzycieli.

-

Spisu wierzycieli uwzględniającego imię, nazwisko lub nazwę wierzyciela, jego adres, kwotę zaległości i termin zapłaty.

-

Spisu wierzytelności spornych, który pozwala dodatkowo na zaznaczenie zakresu, w jakim dłużnik kwestionuje istnienie wierzytelności.

-

Informacji o osiągniętych przychodach w okresie 6 miesięcy przed dniem złożenia wniosku.

-

Informacji o kosztach poniesionych na utrzymanie dłużnika i osób pozostających na jego utrzymaniu w ostatnich sześciu miesiącach przed dniem złożenia wniosku.

-

Informacji o czynnościach prawnych dokonanych przez dłużnika w ostatnich 12 miesiącach przed dniem złożenia wniosku, których przedmiotem były nieruchomości, akcje lub udziały w spółkach.

-

Informacji o czynnościach prawnych dokonanych przez dłużnika w ostatnich 12 miesiącach przed dniem złożenia wniosku, których przedmiotem były ruchomości, wierzytelności lub inne prawa, których wartość przekracza 10 000 zł.

-

Uzasadnienia wniosku. Obecnie nie jest konieczne podawanie przyczyn powstania stanu niewypłacalności.

-

Listy dowodów potwierdzających okoliczności wskazanych w uzasadnieniu wniosku.

-

Listy załączników dołączonych do wniosku o ogłoszenie upadłości konsumenckiej.

-

Oświadczenia dłużnika potwierdzającego, że dane zawarte we wniosku są prawdziwe.

Wniosek może być wypełniony pismem odręcznym, jednak musi być ono czytelne. Bezpieczniej jest zatem wypełnić je za pomocą komputera. Jeżeli zachodzi taka konieczność to można rozszerzyć listę o dodatkowe pola, aby uwzględnić m.in. wszystkie składniki majątku i komplet wierzytelności.

Wniosek należy złożyć w sądzie upadłościowym właściwym dla miejsca zamieszkania dłużnika. W przypadku nieprawidłowo wypełnionego formularza sąd prześle wezwanie wskazujące na punkty wymagające poprawy. Na ustosunkowanie się do sprawy dłużnik ma 7 dni.

Ile trwa ogłaszanie upadłości konsumenckiej?

Jak wspominaliśmy wcześniej obowiązujące przepisy nie definiują konkretnych terminów związanych z ogłoszeniem upadłości konsumenckiej. Wiele zależy od tego, czy procedurę można przeprowadzić w postępowaniu uproszczonym, a także od poziomu skomplikowania sprawy. Istotna jest tu m.in. liczba i kwota wierzytelności, składniki majątku dłużnika i ich płynność na rynku czy stanowisko i oczekiwania samych wierzycieli.

Proces ogłoszenia upadłości konsumenckiej można podzielić na etapy. Pierwszym z nich jest rozpoznanie przez sąd wniosku złożonego przez dłużnika. Może to trwać od kilku tygodni do kilku miesięcy. Po zatwierdzeniu wniosku przez sąd rozpoczyna się właściwe postępowanie upadłościowe, w którym uczestniczy syndyk. W sytuacji, kiedy dłużnik nie posiada żadnego majątku postępowanie ulega znacznemu skróceniu i zamyka się na przestrzeni kilku miesięcy.

Jednak w sytuacji kiedy osoba wnioskująca o upadłość dysponuje składnikami majątku, które można upłynnić i zaspokoić, chociaż częściowe oczekiwania wierzycieli, procedura wydłuża się w czasie. Wiele zależy od płynności aktywów posiadanych przez upadłego. Jeśli są to przedmioty łatwo zbywalne, to postępowanie może zakończyć się na przestrzeni roku. Jeśli jednak dłużnik posiada np. nieruchomość w problematycznej lokalizacji lub przedmioty wyprodukowane pod indywidualne zamówienie ich sprzedaż może zająć nawet kilka lat.

Ostatnim etapem jest ustalenie planu spłaty wierzycieli. Trwa on maksymalnie 36 miesięcy, chyba że sąd uzna, że niewypłacalność dłużnika wynika z działań umyślnych lub rażącego niedbalstwa. W takim wariancie plan spłaty wierzycieli może być ustalony nawet na okres od 36 do 84 miesięcy (7 lat).

Po wykonaniu planu spłaty zobowiązania dłużnika ulegają umorzeniu. W sytuacji, kiedy sytuacja dłużnika nie stwarza jakichkolwiek szans nawet na częściową spłatę wierzycieli sąd może postanowić o umorzeniu zobowiązań bez ustalenia planu spłaty. Dzieje się tak, jeżeli dłużnik nie posiada żadnego majątku i nie może podjąć pracy zarobkowej.

Upadłość konsumencka - jakie koszty?

Zgodnie z obowiązującymi przepisami od wniosku o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej pobierana jest opłata podstawowa, która wynosi 30 zł. Do wniosku należy dołączyć potwierdzenie dokonania płatności we wskazanej kwocie. Numer konta bankowego niezbędny do realizacji wpłaty można znaleźć m.in. na stronie internetowej właściwego sądu. W przypadku upadłości układowej konsumenta należy wnieść także zaliczkę na poczet postępowania. W 2022 roku wynosiła ona 5.882,99 zł.

Jeżeli zadłużony nie czuje się na siłach, aby samodzielnie zająć się upadłością konsumencką, musi liczyć się także z kosztami pomocy prawnej związanych z wynagrodzeniem pełnomocnika, adwokata czy radcy prawnego. Wysokość obciążenia zależeć będzie od poziomu skomplikowania sprawy i trudno wskazać tu konkretną kwotę. Koszty mogą mieścić się w przedziale od kilku do kilkunastu tysięcy złotych. W takim wariancie pojawi się również koszt pełnomocnictwa w wysokości 17 zł.

Dłużnik musi pamiętać, że będzie musiał pokryć także koszty postępowania prowadzonego po ogłoszeniu upadłości konsumenckiej. Kiedy upadły nie posiada wystarczających środków, zobowiązanie to może być spłacane w ratach w ramach planu spłaty. W sytuacji, kiedy sąd postanowi o umorzeniu zobowiązań dłużnika bez planu spłaty, koszty ogłoszenia upadłości konsumenckiej pokrywa Skarb Państwa.

Czy sąd może oddalić wniosek o upadłość konsumencką?

Nie każdy dłużnik może skorzystać z możliwości ogłoszenia upadłości konsumenckiej. Istnieje kilka przesłanek powodujących oddalenie wniosku przez sąd. Zachodzą one, jeśli dłużnik:

-

nie jest niewypłacalny, czyli nie ma możliwości spłaty swoich zobowiązań w terminie krótszym niż trzy miesiące,

-

jest akcjonariuszem lub komandytariuszem spółki i odpowiada za jej długi,

-

w ciągu ostatnich 10 lat dokonał czynności powodującej pokrzywdzenie wierzycieli, np. ukrył przed komornikiem składniki majątku przekazując je osobom trzecim,

-

w ciągu ostatnich 10 lat złożył wniosek o upadłość konsumencką, która została pozytywnie rozpatrzona przez sąd, a część zobowiązań została umorzona - mamy wtedy do czynienia z tzw. recydywą upadłościową.

Od 2015 do 24 roku połowa wniosków o upadłość była oddalana.

Upadłość konsumencka - jakie konsekwencje?

Upadłość konsumencka, choć jest szansą na nowy start bez długów i uciążliwego obciążenia psychicznego, pociąga za sobą szereg, często długofalowych, konsekwencji. Najbardziej dotkliwe to:

-

Likwidacja majątku - w trakcie postępowania sąd szczegółowo przyjrzy się sytuacji finansowo-majątkowej dłużnika. Osoby posiadające wartościowy dobytek muszą liczyć się z koniecznością jego spieniężenia przez syndyka w celu zaspokojenia wierzycieli. Na licytację może trafić m.in. dom, mieszkanie, działka, dzieła sztuki czy samochód. Sąd zweryfikuje również, czy przed złożeniem wniosku nie doszło do próby ukrywania majątku i przeniesienia własności na osoby trzecie powiązane z dłużnikiem. W przypadku zlicytowania domu lub mieszkania dłużnik musi opuścić lokum. Z kwoty ze sprzedaży odliczone zostaną środki pozwalające dłużnikowi wynająć lokum na okres od 12 do 24 miesięcy. Syndyk nie sprzeda też podstawowego wyposażenia domu, narzędzi niezbędnych do wykonywania pracy, ubrań i żywności.

-

Zmniejszenie dochodów - jeżeli dłużnik osiąga dochody to może zachować środki odpowiadające kwocie, która nie podlega potrąceniu w postępowaniu upadłościowym. To połowa dochodów, ale nie mniej niż kwota odpowiadająca minimalnemu wynagrodzeniu za pracę. Emerytura i renta podlegają z kolei ochronie w wysokości 75% świadczenia. Ochronie w 100% podlegają świadczenia alimentacyjne, rodzinne, wychowawcze, z pomocy społecznej. Dodatki pielęgnacyjne, rodzinne i porodowe, a także świadczenie jednorazowe z tytułu urodzenia dziecka.

-

Upublicznienie trudnej sytuacji finansowej - informacje na temat ogłoszonej upadłości konsumenckiej będą ogłoszone m.in. w Monitorze Sądowym i Gospodarczym, w Centralnym Rejestrze Restrukturyzacji i Upadłości.

-

Brak możliwości zaciągnięcia kredytu - w trakcie spłaty wierzycieli żaden bank nie udzieli dłużnikowi nowego kredytu. Część banków z rezerwą podchodzi także do klientów, którzy zakończyli cały proces upadłości konsumenckiej.

-

Ograniczony dostęp do konta osobistego - część banków może zablokować dostęp do rachunku dłużnika i oczekiwać na stanowisko syndyka.

Czy można złożyć wspólny wniosek z małżonkiem?

Nie ma takiej możliwości. Każdy ze współmałżonków musi złożyć wniosek o upadłość konsumencką osobno. W sytuacji, kiedy wniosek składa tylko jedna osoba to po ogłoszeniu przez sąd jej upadłości z mocy prawa pomiędzy małżonkami powstaje rozdzielność majątkowa, ale niestety wspólnie zgromadzony majątek wchodzi w skład masy upadłościowej. Małżonek, który nie ogłosił upadłości konsumenckiej może dochodzić swoich należności tak samo jak pozostali wierzyciele.

Sprawdź też: Jak sprawdzić raport BIK za darmo?

Gdzie ogłoszono najwięcej upadłości konsumenckich w 2021 roku?

Zgodnie z danymi Centralnego Ośrodka Informacji Gospodarczej w 2021 r. ogłoszono upadłość konsumencką w stosunku do 18.205 osób (analiza na podstawie ogłoszeń w Monitorze Sądowym i Gospodarczym oraz Krajowym Rejestrze Zadłużonych). To wzrost o 39,14% w stosunku do 2020 roku. W ujęciu nominalnym w 2021 r. ogłoszono o 5.121 upadłości więcej niż rok wcześniej. Choć w roku 2022 odczuwalny jest lekki spadek tej tendencji.

Od 1 stycznia 2015 r., gdy zmieniono przepisy ułatwiające upadłość konsumencką do 31 grudnia 2021 r. łącznie ogłosiły ją 57 884 osoby. Liczba upadłości konsumenckich na przestrzeni ostatnich 7 lat prezentowała się następująco:

-

2015 rok - 2.112

-

2016 rok - 4.434

-

2017 rok - 5.535

-

2018 rok - 6.570

-

2019 rok - 7.944

-

2020 rok - 13.084

-

2021 rok - 18.205

-

2022 rok - 15 622.

-

2023 rok - 5352

Z roku na rok przybywa osób, w stosunku do których ogłoszona została upadłość konsumencka. Największa dynamika w liczbie ogłoszonych upadłości miała miejsce w ostatnich dwóch latach, czego powodem w dużej mierze jest pogorszenie warunków gospodarczych na skutek pandemii koronawirusa.

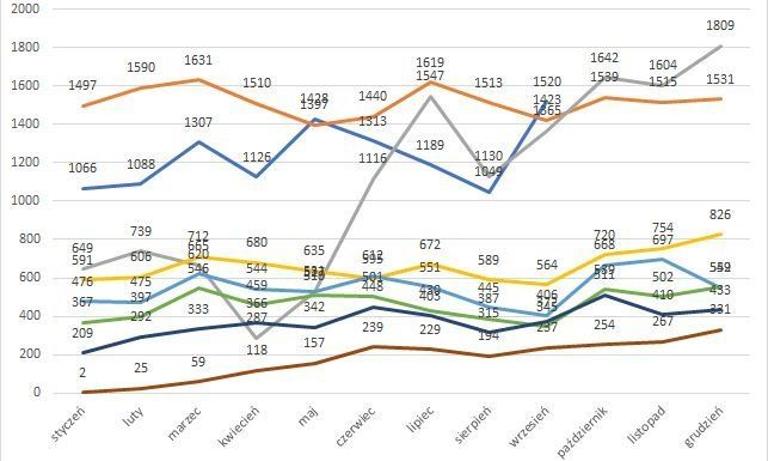

Liczba upadłości konsumenckich w podziale na województwa w 2023 roku prezentuje się następująco:

-

Dolnośląskie - 429

-

Kujawsko-Pomorskie - 371

-

Lubelskie -149

-

Lubuskie -121

-

Łódzkie -311

-

Małopolskie - 386

-

Mazowieckie -692

-

Opolskie - 94

-

Podkarpackie - 147

-

Podlaskie - 146

-

Pomorskie - 415

-

Śląskie - 1172

-

Świętokrzyskie - 135

-

Warmińsko-Mazurskie - 143

-

Wielkopolskie - 493

-

Zachodniopomorskie - 146

Procentowo najwięcej upadłości konsumenckich ogłoszono w woj. śląskim (18,69%) i w woj. mazowieckim (13,45%). W podziale na miasta, w których ogłoszono przynajmniej 50 upadłości w 2021 r. na czele znajduje się Warszawa (1.056 upadłości), Kraków (464) i Poznań (456). Zestawienie zamyka Jastrzębie Zdrój (51), Suwałki (50) i Żory (50).

Podstawy prawne upadłości konsumenckiej

Instrument prawny, jakim jest upadłość konsumencka, został wprowadzony w 2009 roku do polskiego prawa upadłościowego i naprawczego, a następnie w 2014 roku znowelizowany na mocy kolejnej ustawy. W 2019 r. kolejny raz zweryfikowano obowiązujące przepisy, czego skutkiem była kolejna nowelizacja, której postanowienia weszły w życie 24 marca 2020 roku.

Obecnie obowiązujące przepisy, znacząco uproszczone i zliberalizowane, przewidują, że dłużnik chcący ogłosić upadłość konsumencką nie musi podawać powodów niewypłacalności. Co ważne, wniosek o ogłoszenie upadłości mogą złożyć w sądzie także osoby, które doprowadziły się do niewypłacalności w sposób świadomy lub na skutek rażącego niedbalstwa.

Dłużnik ma również prawo do zawarcia ugody z wierzycielem. Na umorzenie zaległych zobowiązań mogą liczyć osoby, które nie posiadają żadnego majątku, a ich sytuacja życiowa nie pozwala na podjęcie pracy zarobkowej.

Upadłość konsumencka 2024 - czy warto?

Nie ma jednoznacznej odpowiedzi na tak zadane pytanie. Składając wniosek o ogłoszenie upadłości konsumenckiej trzeba mieć świadomość, że jeśli sąd wyda decyzję pozytywną, czeka nas licytacja składników naszego majątku w celu zaspokojeniu wierzycieli.

Umorzenie długów możliwe jest jedynie w sytuacji, kiedy nie posiadamy żadnego majątku oraz nie posiadamy możliwości zarobkowania, np. w wyniku ciężkiej choroby. Trzeba także wiedzieć, że sąd zweryfikuje, czy przed złożeniem wniosku nie przekazaliśmy składników naszego majątku osobom trzecim.

Po ogłoszeniu upadłości konsumenckiej trzeba liczyć się z faktem, że część naszych dochodów będzie przekazywana na spłatę wierzycieli. Utracimy też możliwość zaciągania zobowiązań w bankach, a zakończenie procedury upadłościowej nie oznacza, że banki nie będą oceniać takiego zdarzenia w kategoriach dodatkowego ryzyka.

Nasza trudna sytuacja finansowa przestanie być też sprawą prywatną, bo informacje o upadłości upublicznione zostaną w Monitorze Sądowym i Gospodarczym i w Centralnym Rejestrze Restrukturyzacji i Upadłości.

Z drugiej strony ogłoszenie upadłości konsumenckiej jest często jedynym sposobem na uwolnienie się od ciążących długów i odzyskania kontroli nad własnym życiem. Ogłoszenie upadłości to również zatrzymanie biegu naliczanych odsetek od zadłużenia, a także zawieszenie postępowania windykacyjnego. W przypadku sprzedaży przez syndyka domu lub mieszkania dłużnik otrzymuje kwotę równą przeciętnemu czynszowi za okres od 12 do 24 miesięcy.

Sprawdź też: Minimalne wynagrodzenie 2022 - najniższa krajowa netto i brutto

Sprawdź też: Co to jest zdolność kredytowa? Jak sprawdzić i zwiększyć zdolność kredytową?