Fundusz Wsparcia Kredytobiorców powstał z myślą o kredytobiorcach przechodzących trudności finansowe. Początkowo pomoc była dedykowana osobom posiadającym kredyty frankowe, ale po postpandemicznych drastycznych podwyżkach rat kredytów hipotecznych, jej beneficjentami stali się również kredytobiorcy posiadający zabezpieczone zobowiązania gotówkowe. FWK to rządowe wsparcie realizowane przez Bank Gospodarstwa Krajowego. De facto jest to darmowa pożyczka odroczona w czasie z opcją częściowego umorzenia. W konsekwencji FWK pomaga uporać się z kryzysową sytuacją, a jednocześnie może przynieść wielotysięczne oszczędności.

O środki pochodzące z Funduszu mogą się starać osoby, które posiadają problemy finansowe i nie są w stanie terminowo regulować rat posiadanych kredytów hipotecznych oraz takie, które postanowiły sprzedać kredytowaną nieruchomość, ale pieniądze pochodzące ze sprzedaży nie wystarczyły na pokrycie całości pozostałego do spłaty zobowiązania hipotecznego.

Kiedy i jak można zatem skorzystać z Funduszu Wsparcia Kredytobiorców? Czy to rozwiązanie odpowiednie dla Ciebie? Jeśli spłacasz kredyt hipoteczny, to koniecznie przeczytaj ten artykuł!

Co to jest Fundusz Wsparcia Kredytobiorców?

Fundusz Wsparcia Kredytobiorców, zapisywany w skrócie jako “FWK”, to pomoc finansowa dla kredytobiorców znajdujących się w trudnej sytuacji. Z tego narzędzia korzysta się w przypadku kredytu mieszkaniowego, gdy bieżąca spłata rat okazuje się niemożliwą.

Podstawą prawną funkcjonowania Funduszu Wsparcia Kredytobiorców jest ustawa z dnia 9 października 2015 r. o wsparciu kredytobiorców. Od początku istnienia ten fundusz jest zarządzany przez BGK, czyli Bank Gospodarstwa Krajowego. Z funduszu można skorzystać przy kredytach złotówkowych, jak i tych zaciągniętych w innych walutach.

Kto może skorzystać z pomocy FWK?

Pomoc skierowana jest do dwóch grup osób:

-

osób, które znalazły się w trudnej sytuacji finansowej i nie są w stanie terminowo regulować rat posiadanego kredytu hipotecznego, ale nie planują sprzedawać obciążonej nieruchomości;

-

osób, które sprzedały lub planują sprzedać posiadaną nieruchomość, na którą zaciągnęły kredyt hipoteczny, gdzie kwota ze sprzedaży nie pozwoli na całkowitą spłatę posiadanego zadłużenia.

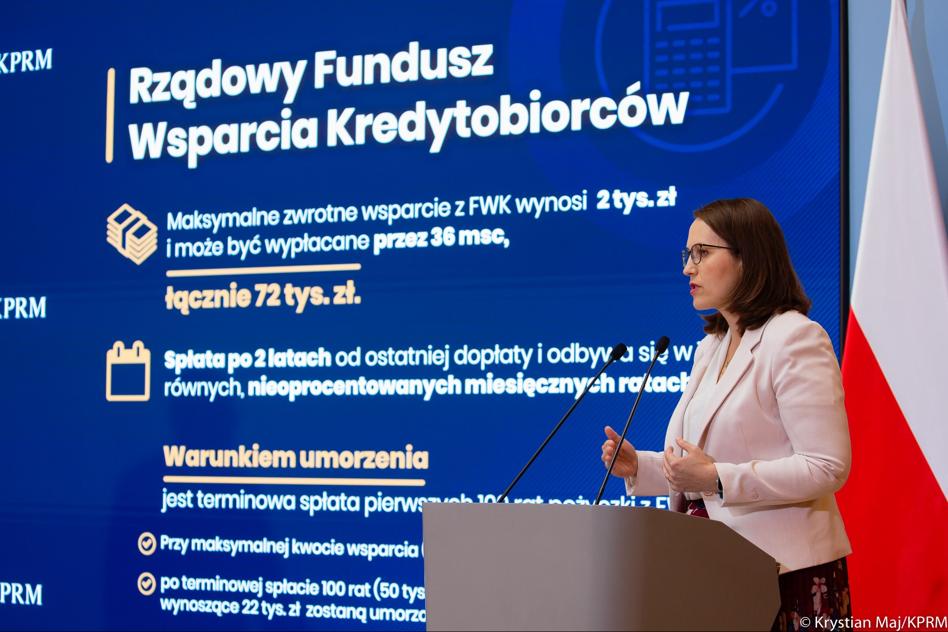

(Twitter Kancelarii Premiera)

(Twitter Kancelarii Premiera) Jak działa Fundusz Wsparcia Kredytobiorców?

Dopłaty z Funduszu Wsparcia Kredytobiorców są przyznawane na wniosek. Wnioski składa się bezpośrednio w banku (u kredytodawcy). Należy więc złożyć aplikację i odczekać na jej rozpatrzenie. Maksymalne wsparcie może opiewać na 2 000 zł przez 36 miesięcy. Dokładna kwota zależy od wysokości miesięcznej raty. Udzielone wsparcie może łącznie wynosić nawet 72 000 zł.

|

Wnioski o przyznanie wsparcia z FWK składa się bezpośrednio w banku, który udzielił finansowania w postaci kredytu hipotecznego. Uzyskane środki nie trafiają na konto kredytobiorcy. Zamiast tego są one bezpośrednio przekazywane przez BGK na spłatę zadłużenia hipotecznego do banku. |

Uzyskane środki nie trafiają na konto kredytobiorcy. Zamiast tego są one bezpośrednio przekazywane przez BGK na spłatę zadłużenia hipotecznego do banku. FWK przyjmuje formę swojego rodzaju dodatkowej pożyczki na spłatę zadłużenia hipotecznego.

Zobowiązanie jest przesunięte w czasie – przez konkretny okres nie trzeba spłacać żadnych rat lub należy płacić jedynie ratę w obniżonej wysokości. Pożyczka z Funduszu Wsparcia Kredytobiorców bywa też traktowana jako alternatywa dla refinansowania kredytu mieszkaniowego i konsolidacji zadłużenia.

Kiedy będzie trzeba oddać pożyczone pieniądze?

Pamiętaj, że wsparcie z Funduszu Wsparcia Kredytobiorców przyjmuje postać nieoprocentowanej pożyczki. Oznacza to, że wypłacone przez BGK pieniądze trzeba będzie zwrócić. Kiedy?

Zwrot pieniędzy rozpoczyna się po upływie 2 lat od dnia wypłaty ostatniej raty, a więc nawet 5 lat od momentu rozpoczęcia korzystania z pomocy. To odpowiedni czas na znalezienie i ustabilizowanie nowego źródła dochodu i twarde stanięcie na finansowych nogach. Spłata podzielona jest na 144 równych i nieoprocentowanych rat. Oznacza to, że oddajesz dokładnie tyle, ile pożyczyłeś, maksymalnie po 500 złotych miesięcznie. To rozwiązanie wydaje się bardzo korzystne, szczególnie w dobie tak wysokiej inflacji. Jeśli beneficjent wsparcia spłaci 100 rat bez opóźnienia, pozostała kwota zadłużenia zostaje mu umorzona.

|

UWAGA! Jeśli beneficjent wsparcia spłaci 100 rat przydzielonej pożyczki bez opóźnień, to pozostała kwota wsparcia zostanie mu umorzona. Oznacza to, że kredytobiorcy mogą otrzymać aż 22 tysiące zupełnie za darmo! |

Warunki wsparcia z FWK

Na wypłatę świadczenia mogą liczyć osoby w trudnej sytuacji finansowej, które spłacają kredyt hipoteczny. Po nowelizacji ustawy w 2022 roku konieczne jest spełnienie JEDNEGO z poniższych warunków:

-

Status osoby bezrobotnej – wystarczy, by tylko jedna z osób składających wniosek była bezrobotna.

-

Wysoka rata za kredyt – za wysoką ratę uważa się taką, która przekracza 50% dochodów gospodarstwa domowego.

-

Niski dochód na osobę – do tego kryterium można się zaliczyć, gdy dochód po odliczeniu rat kredytu wynosi mniej niż 1522 zł w przypadku gospodarstwa jednoosobowego. Z kolei w przypadku gospodarstwa wieloosobowego próg dochodowy to obecnie 1200 zł na jedną osobę. Te kwoty są wyliczane zgodnie z ustawą o pomocy społecznej.

Istotną kwestią jest więc to, jak obliczyć dochód względem Funduszu Wsparcia Kredytobiorców BGK. Do tego celu należy uwzględnić wszelkie dochody netto osiągane przez całe gospodarstwo domowe. Jednakże do dochodu nie wlicza się świadczeń pomocowych i wychowawczych, takich jak środki z programu 500+.

Na wsparcie można też liczyć po sprzedaży lokalu mieszkalnego lub domu jednorodzinnego. Taka opcja pojawia się, gdy na zbywaną nieruchomość zaciągnięto wcześniej kredyt, a uzyskana kwota ze sprzedaży nie pozwoli na spłatę kredytu w całości. W takim przypadku również można otrzymać do 72 tys. zł. Gdy chce się skorzystać z tej opcji, to powinno się działać bezzwłocznie. Do banku z wnioskiem o skorzystanie z FWK najlepiej udać się od razu po zbyciu nieruchomości.

Kto nie otrzyma wsparcia z FWK?

Pomoc z funduszu wsparcia kredytobiorców jest dedykowana do kredytu mieszkaniowego. Zasadniczo z FWK nie można zatem skorzystać, gdy ma się do spłacenia kredyt gotówkowy. Ponadto występuje też kilka wyjątków, przez które nie uzyska się wsparcia na spłatę kredytu.

Tak będzie, gdy z ostatniej pracy zostało się zwolnionym dyscyplinarnie. Wsparcie z Funduszu Wsparcia Kredytobiorców nie będzie też zasadne, gdy umowa kredytu została wypowiedziana, np. ze względu na nieterminowe spłaty. Jeśli kredyt jest spłacany w ramach ubezpieczenia obowiązującego np. na wypadek utraty pracy, to wniosek do FWK także nie uzyska akceptacji.

Istotne jest to, że zasady Funduszu Wsparcia Kredytobiorców nie przewidują pomocy dla osób posiadających inną nieruchomość. Dotyczy to choćby spółdzielczego prawa do mieszkania, czy własności lokalu mieszkalnego lub domu. Wsparcie nie jest też przyznana osobom, które obecnie nie są posiadaczami innej nieruchomości, ale były nimi w ostatnich 6 miesiącach.

Trzeba jeszcze pamiętać, że na FWK naniesiony jest limit 36 miesięcy. W ramach tego limitu ze wsparcia BGK można korzystać wielokrotnie. Jeśli jednak limit zostanie już osiągnięty, to żadna kolejna pomoc nie zostanie udzielona.

Jak uzyskać wsparcie z FWK?

Chcąc skorzystać ze wsparcia kredytobiorców w ramach Funduszu Wsparcia Kredytobiorców, należy skontaktować się z bankiem, w którym ma się zaciągnięty kredyt hipoteczny. Można więc np. zadzwonić na infolinię konkretnego banku.

Obligatoryjnym dokumentem będzie też złożenie wniosku o wsparcie. Następnie należy go przekazać do banku. Trzeba więc udać się do oddziału bankowego lub też przesłać list polecony. Jeśli decyzja będzie pozytywna, to finalnie podpisuje się umowę o udzielenie wsparcia z BGK.

Część formalności może też zostać załatwiona online, w zależności od zasad panujących w konkretnym banku. Wtedy to wystarczy zalogować się na swoje bankowe konto internetowe i przejść do odpowiedniego wniosku.

Fundusz Wsparcia Kredytobiorców: wniosek

Stosowny wniosek o finansowanie z Funduszu Wsparcia Kredytobiorców można znaleźć na tej stronie BGK. Lepszym rozwiązaniem jest jednak skorzystać z formularza udostępnianego przez konkretny bank. Wzór o finansowanie FWK znaleźć można na portalach internetowych poszczególnych banków.

We wniosku FWK podaje się dane osobowe oraz informacje o zobowiązaniu hipotecznym. Wnioski zawierają też krótką ankietę. To na jej podstawie określa się, czym w danym przypadku możliwe będzie uzyskanie pomocy od BGK. Każdy wniosek powinien zostać rozpatrzony w ciągu 14 dni. Zwykle jednak rozpatrzenie aplikacji zajmuje znacznie mniej czasu.

Jak długo można korzystać ze wsparcia FWK?

Z Funduszu Wsparcia Kredytobiorców można korzystać do 36 miesięcy, o ile spełnione są kryteria ustawowe. Jeśli więc powodem jest np. bezrobocie, to wsparcie FWK będzie przyznawane do momentu znalezienia pracy.

Beneficjenci tego programu są zobligowani do bezzwłocznego przekazania informacji bankowi na temat aktualizacji swojej sytuacji. Przykładowo, jeśli przekroczymy próg dochodowy uprawniający do korzystania ze wsparcia, to powinniśmy od razu przekazać taką informację do banku. Wtedy to przestaniemy otrzymywać pomoc.

Bank trzeba też na bieżąco informować o wszelkich innych ważnych kwestiach dotyczących lokalu mieszkalnego lub domu jednorodzinnego objętego kredytem hipotecznym. Dotyczy to zwłaszcza ewentualnej sprzedaży nieruchomości, czy wystąpienia czynności egzekucyjnych.

|

Jeśli pobierasz wsparcie, a Twoja sytuacja finansowa uległa poprawie lub sprzedałeś kredytowaną nieruchomość, koniecznie poinformuj o tym bank! |

Brak przekazania takiej aktualizacji do banku może mieć poważne konsekwencje. Po pierwsze BGK ma wtedy prawo zażądać natychmiastowego zwrotu wszystkich środków pożyczonych w ramach BGK. Po drugie bank ma wtedy podstawę do wypowiedzenia umowy kredytowej.

Warunki Funduszu Wsparcia Kredytobiorców (Strona rządowa)

Warunki Funduszu Wsparcia Kredytobiorców (Strona rządowa)

Wakacje kredytowe i Fundusz Wsparcia Kredytobiorców

FWK to rozwiązanie praktykowane od 2015 lat. Ma ono pomóc kredytobiorcom w trudnej sytuacji finansowej. Z początku było to rozwiązanie dedykowane głównie osobom mającym kredyty hipoteczne we frankach szwajcarskich.

Z perspektywy władz państwowych FWK to narzędzie pozwalające w pewnym zakresie kontrolować rynek. Przez lata ten program był parokrotnie aktualizowany pod kątem bieżącej sytuacji makroekonomicznej. Ostatnia duża zmiana miała miejsce w 2022 roku.

Z kolei wakacje kredytowe z zamierzenia były rozwiązaniem doraźnym wprowadzonym w kryzysowej sytuacji. Pierwotnie wakacje kredytowe były dostępne podczas kryzysu wywołanego pandemią. Aktualnym powodem ich wprowadzenia są podwyżki stóp procentowych oraz inflacja.

Wakacje kredytów i FWK są do siebie podobne. Wykorzystanie obu tych narzędzi przez jedną osobą nie jest wcale wykluczone. Główna różnica polega tu na grupie docelowej. Wakacje kredytowe są przeznaczone dla ludzi mających kredyt hipoteczny w złotówkach. Ich sytuacja zawodowa i finansową do tej pory miała drugorzędne znaczenie. W drugiej odsłonie programu, która ma ruszyć w 2024 roku, zasady te mają ulec zmianie. Tymczasem z Funduszu Wsparcie Kredytobiorców mogą skorzystać wyłącznie osoby przechodzące poważne trudności finansowe.

FWK a konsolidacja i refinansowanie kredytu

Poniekąd FWK można określić mianem rządowego odpowiednika dla refinansowania kredytu hipotecznego i konsolidacji zadłużenia. Odbiorcą tych wszystkich rozwiązań są kredytobiorcy w trudnej sytuacji finansowej.

Wsparcie FWK działa jako pożyczka z odroczonym terminem płatności i opcją umorzenia około 30% zobowiązania. Kredyt refinansowy polega na zmianie kredytodawcy i uzyskaniu niższego RRSO oraz niższej raty. Tymczasem kredyt konsolidacyjny łączy wszystkie zobowiązania kredytowe w jedność i wydłuża termin spłaty. Jego konsekwencją również jest mniejsza miesięczna rata.

Z czysto ekonomicznego punktu widzenia polecić można skorzystanie z Funduszu Wsparcia Kredytobiorców. Spłata jest odroczona o parę lat, a spora część zobowiązania może zostać umorzona. To zatem rozwiązanie mogące okazać się wysoce opłacalne pod względem finansowym.

Przewagą kredytów refinansowych i konsolidacyjnych jest elastyczność. Gdy raz zawrzemy umowę o taki produkt bankowy, to możemy z niego korzystać do końca spłaty zobowiązania. Tymczasem FWK będzie dostępny wyłącznie przez okres, w którym spełniamy określone kryteria i np. mamy status osoby bezrobotnej.

Czasem preferencyjna pożyczka z BGK w ramach FWK będzie dla nas po prostu nieosiągalna. Tak będzie, gdy przykładowo mamy prawa własności lokalu mieszkalnego innego niż ten objęty kredytem hipotecznym. W przypadku kredytów konsolidacyjnych i refinansowych takie ograniczenia nie mają zastosowania.

Sprawdź również: Na czym polega scoring kredytowy?

Skąd pochodzą środki Funduszu Wsparcia Kredytobiorców?

BGK otrzymuje zwrot pożyczek od klientów. Jednakże ten zwrot jest opóźniony w czasie o długi czas. Stąd budżet BGK traci z powodu inflacji. Dodatkowo nawet około 30% pożyczki w ramach FWK może zostać umorzonych. Prowadzenie funduszu naturalnie generuje zaś koszty. W konsekwencji z perspektywy BGK mechanizm FWK jest nierentowny. Suma wydatków zawsze istotnie przekracza łączne wpływy.

Dlatego też kredytodawcy są zobligowani do odprowadzania składek na rzecz FWK do BGK. Banki regularnie odprowadzają więc określone kwoty do tego funduszu. Naturalnie same banki przynajmniej część tego kosztu przerzucają na swoich klientów, choćby przy ustalaniu marży bankowej na kredyty hipoteczne.

Koniec końców, na FWK zrzucają się więc klienci banków. Można powiedzieć, że opłacają oni swego rodzaju ubezpieczenie. Ubezpieczenie, z którego można skorzystać, gdy przechodzi się spore trudności finansowe, a ma się do spłaty kredyt mieszkaniowy.

Kontakt z FWK

Kontakt w kwestii Funduszu Wsparcia Kredytobiorców powinien odbywać się na linii kredytobiorca – bank. Jeśli więc chcemy złożyć wniosek o pożyczkę z FWK lub też mamy jakieś pytanie dotyczące tej kwestii, to powinniśmy wybrać infolinię banku, w którym mamy kredyt mieszkaniowy. Gdy umowa o FWK zostanie zawarta, to środki zostaną przelane z BGK do banku bez udziału kredytobiorcy.

BGK jest bankiem państwowym (Strona internetowa BGK)

BGK jest bankiem państwowym (Strona internetowa BGK)

Sam BGK to bank państwowy. Ten podmiot w całości należy do Skarbu Państwowego. Stąd BGK działa zupełnie inaczej niż mBank, Santander Bank, PKO BP i inne banki komercyjne. Jego podstawowym celem nie jest generowanie zysku, a szeroko pojęte wspieranie przedsiębiorczości i krajowej gospodarki. Właśnie dlatego tego BGK odpowiada za takie mechanizmy jak Fundusz Wsparcia Kredytobiorców.

Fundusz Wsparcia Kredytobiorców – opinie. Dlaczego warto rozważyć spłatę kredytu mieszkaniowego z FWK?

Jeśli tylko spełnia się kryteria, to warto rozważyć skorzystanie z FWK. Warunki finansowe są nadzwyczaj korzystne. Spłata rozpoczyna się dopiero po latach, a żadne dodatkowe oprocentowanie nie jest naliczane. Dodatkowo część pożyczonej kwoty może zostać umorzona, a więc kilka rat zostanie za Ciebie spłaconych w “gratisie”.

Jednocześnie trzeba pamiętać o tym, że Fundusz Wsparcia Kredytobiorców nakłada na nas pewne obowiązki. Przede wszystkim jesteśmy zobligowani do poinformowania banku o zmianach naszej sytuacji życiowej. W każdym miesiącu powinniśmy się upewnić, czy nadal możemy wykorzystać wsparcie z BGK. Jeśli nie, to natychmiast powinniśmy o tym poinformować bank.

Gdy już zdecydujemy się na skorzystanie z funduszu wsparcia, to koniecznie pamiętajmy o terminowej spłacie. Wtedy to, po zwrocie 100 rat, będziemy mogli złożyć wniosek o umorzenie ponad 30% pozostałego zadłużenia. W konsekwencji Fundusz Wsparcia Kredytobiorców może nam pozwolić na zaoszczędzenie nawet 22 tys. zł. W opinii wielu ludzi szansa na umorzenie tak dużej kwoty pożyczki to największa zaleta tego programu.

Trzeba też zwrócić uwagę na to, że w przypadku FWK maksymalna miesięczna rata to 500 zł. Jest to raczej relatywnie niewysoka kwota. Z drugiej jednak strony często zwrot do BGK może nałożyć się ze standardową spłatą kolejnych rat za kredyt hipoteczny do banku. Przez pewien okres wysokość łącznego zobowiązania do spłaty może okazać się zatem dość wysoka.

Z FWK powinno się korzystać wyłącznie do celu, w jakim powstał ten fundusz. Nie jest to żaden sposób na ograniczenie kosztów kredytu. Fundusz Wsparcia Kredytobiorców to narzędzie celowe, z którego korzysta się wyłącznie w przypadku przechodzenia przejściowych kłopotów finansowych, wynikających np. z powodu utraty pracy i konieczności spłacania kredytu mieszkaniowego.

FWK, czyli pożyczki na spłatę zadłużenia od BGK – najważniejsze informacje

-

FWK przyjmuje postać pożyczki na spłatę zadłużenia wynikającego z posiadanego kredytu hipotecznego. Może to być kredyt spłacany w złotówkach lub w walucie obcej.

-

Pożyczki na spłatę zadłużenia od BGK skierowane są do osób, które sprzedały lub planują sprzedać kredytowaną nieruchomość, ale środki uzyskane ze sprzedaży nie pozwalają na całkowitą spłatę kredytu mieszkaniowego oraz osób, które z uwagi na trudną sytuację materialną przerasta konieczność spłaty rat kredytu mieszkaniowego.

-

Pożyczka na spłatę zadłużenia od BGK wypłacana jest bezpośrednio na konto banku.

-

Spłata udzielonego wsparcia dokonywana jest po upływie dwóch lat od wypłaty ostatniej raty wsparcia lub pożyczki.

-

Pożyczka na spłatę zadłużenia hipotecznego od BGK wypłacana jest przez maksymalnie 36 miesięcy i w kwocie maksymalnej równej 2 tysiącom złotych.

-

Pożyczkę na spłatę zadłużenia od BGK spłaca się w 144 równych i nieoprocentowanych miesięcznych ratach. Jeśli pożyczkobiorca spłaci terminowo 100 rat, to może liczyć na umorzenie pozostałych.

-

Kredytobiorca niezwłocznie informuje kredytodawcę o wszelkich zmianach, które powodują utratę podstaw do otrzymywania wsparcia, a więc na przykład o: podjęciu czynności egzekucyjnych, znacznym powiększeniu miesięcznych dochodów, zmianie liczby członków gospodarstwa domowego, czy sprzedaży lokalu mieszkalnego lub domu.

Publikacja zawiera linki afiliacyjne.

Komentarze