Nowe rekordy na Wall Street sprawiły, że kapitalizacja rynkowa amerykańskich akcji zbliżyła się do poziomu 62 bilionów dolarów i wynosi ponad dwukrotnie więcej niż nominalna wielkość gospodarki USA. To wskaźnik, o którym słynny Warren Buffett powiedział, że najlepiej obrazuje atrakcyjność inwestycji na giełdzie.

W wywiadzie dla „Fortune” w 2001 r. Warren Buffet wyjaśniał, że jeśli relacja między kapitalizacją rynku a PKB jest na poziomie 70% lub 80%, inwestowanie w akcje prawdopodobnie przyniesie dobre wyniki. Jeśli stosunek ten zbliży się do 200%, ryzyko inwestycji w akcje staje się ogromne. Po ostatnich rekordach indeksów na Wall Street kapitalizacja amerykańskiego rynku akcji to już ponad 200 proc. PKB USA.

Wskaźnik Buffetta, jak zaczęto mówić o relacji kapitalizacji giełdy do PKB, jest w przypadku USA najczęściej obliczany przy użyciu indeksu Wilshire 5000, mierzącego wartość rynkową wszystkich amerykańskich akcji aktywnie notowanych na giełdach w Stanach Zjednoczonych, którego odczyt jest dzielony przez nominalny roczny PKB Ameryki.

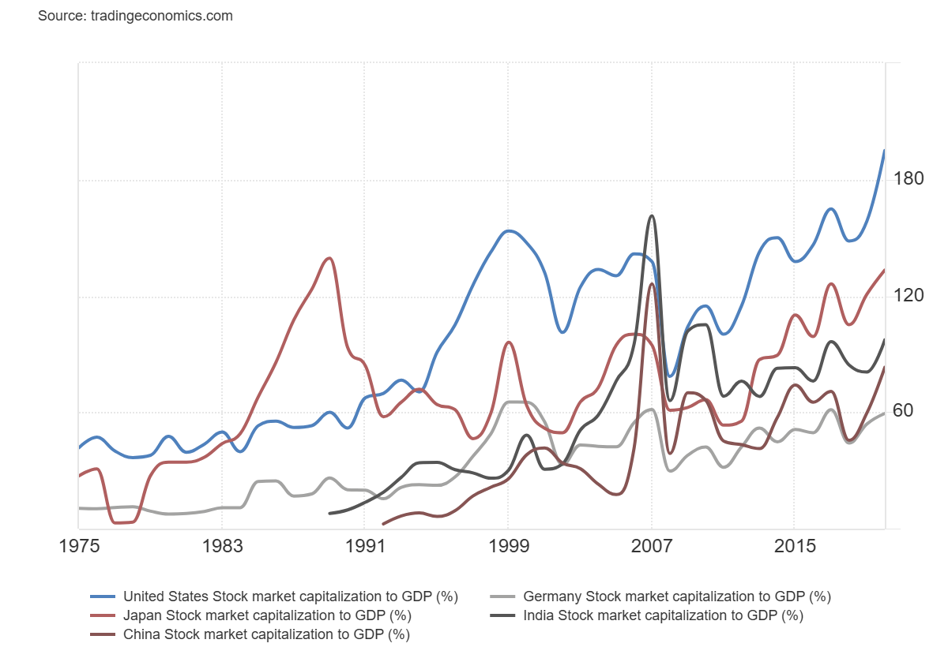

W różnych krajach obliczanie wskaźnika odbywa się na podobnych zasadach. tzn. cała kapitalizacja giełdowa przez roczne PKB, ale przewartościowanie i niedowartościowanie warto mierzyć na bazie historycznych danych. W pewnym uproszczeniu można jednak przyjąć, że odczyt powyżej 100% to rynek przewartościowany, a poniżej 100% niedowartościowany. Amerykański od zawsze był na sterydach więc podejście Buffetta, wydaje się uzasadnione.

Gdy w 2021 r. notowano w USA wynik w okolicy 200% w następnych kwartałach nastała bessa. Nie wiadomo, jak będzie teraz, ale od kiedy Buffett w 2001 r. zwrócił uwagę na tę miarę, stała się ona uważnie śledzona przez inwestorów. Teraz wybrzmiewa, tym bardziej że wehikuł inwestycyjny miliardera, czyli Berkshire Hathaway, od kilku kwartałów zmniejsza swoją ekspozycję na rynek akcji i gromadzi rekordową ilość 325 mld dolarów gotówki.

"Odsetek całkowitej kapitalizacji rynkowej w stosunku do PKB USA jest prawdopodobnie najlepszym pojedynczym wskaźnikiem tego, jak w danym momencie kształtują się wyceny na rynku akcji" - Warren Buffett

Wzrost wycen oznacza, że akcje oferują obecnie przewidywaną stopę zwrotu zysków niższą niż stopa wolna od ryzyka z obligacji skarbowych. „Rentowność zysku indeksu S&P500 na poziomie 3,95% jest o 35 punktów bazowych poniżej rentowności 10-letnich obligacji skarbowych i nie była tak niekorzystna od czasów bańki dotcomów” - zauważa Bloomberg.

Inwestorzy są „chciwi” jak w roku 1997 i 2007

Istnieje wiele mierników usiłujących skwantyfikować strach i chciwość. Żaden z nich nie jest doskonały. Istnieje jednak pewien wskaźnik, który dość precyzyjnie wskazuje przełomowe momenty ekstremalnej chciwości i ekstremalnego strachu na amerykańskim rynku kapitałowym. Tym wskaźnikiem jest „high yield spread”.

Z kolei "The Economist" dodaje, że rynki zawsze korygowały się po okresie przewartościowania i jako przykład podaje Japonię, która doświadczyła ogromnej korekty po szczycie w 1989 r. Obecny szczyt w USA jest jednak wzmocniony mieszanką inflacji i polityki fiskalno-monetarnej i wymyka się ramom, jakie jeszcze 20 lat temu głosił Buffett nt. przewartościowania.

Według najnowszych danych PKB USA wzrósł w trzecim kwartale o 2,8%, szybciej niż na innych rozwiniętych rynkach. UE zaliczyła wzrost tylko o 0,9% rdr. Nawet gdy Fed agresywnie podniósł stopy procentowe, rynek pracy w USA odnotował jedynie umiarkowane spowolnienie, a indeksy akcyjne zaczęły rosnąć na długo przed pierwszą obniżką stóp.

Agencja Bloomberga porównała także, jak stosunek kapitalizacji krajowego rynku akcji do PKB wygląda w innych dużych gospodarkach. Widać wyraźnie, że kapitalizacja rynku nie dominuje tam tak bardzo w stosunku do PKB, jak w USA. W Japonii ma to być 149%, w Indiach 123%, w Wlk. Brytanii 92%, w Chinach 57%, a w Niemczech 54%. Dla porównania kapitalizacja GPW (ok. 1,5 bln zł) od lat waha się między 20% a 30% polskiego PKB.

W tym roku wyceny akcji w USA wzrosły już o 24%. Mimo to Goldman Sachs uważa, że S&P500 może być jeszcze wyżej. Zresztą nie tylko oni. Jak podaje serwis MarketWatch, zespoły Deutsche Bank, UBS Group, Barclays, Société Générale i JPMorgan zaleciły inwestorom skupienie się w przyszłym roku na USA, przywołując znane powiedzenie, że "nie ma innej alternatywy" i akronim TINA (z ang. “there is no alternative”).

Stratedzy z Deutsche Bank niedawno ogłosili, że cena docelowa indeksu S&P500 na koniec 2025 r. wyniesie 7000 punktów, co stanowi jedną z bardziej optymistycznych prognoz na Wall Street. Z drugiej strony analitycy z JP Morgan twierdzą, że niskie wyceny na rynkach zagranicznych stają zbyt kuszące, aby z nich nie korzystać i w 2025 r. inwestorzy mogą przychylniej patrzeć na inne rynki. Tymczasem "rzeczywistością jest brak jakościowego substytutu dla akcji amerykańskich" - stwierdził Lakos-Bujas z JPMorgan.

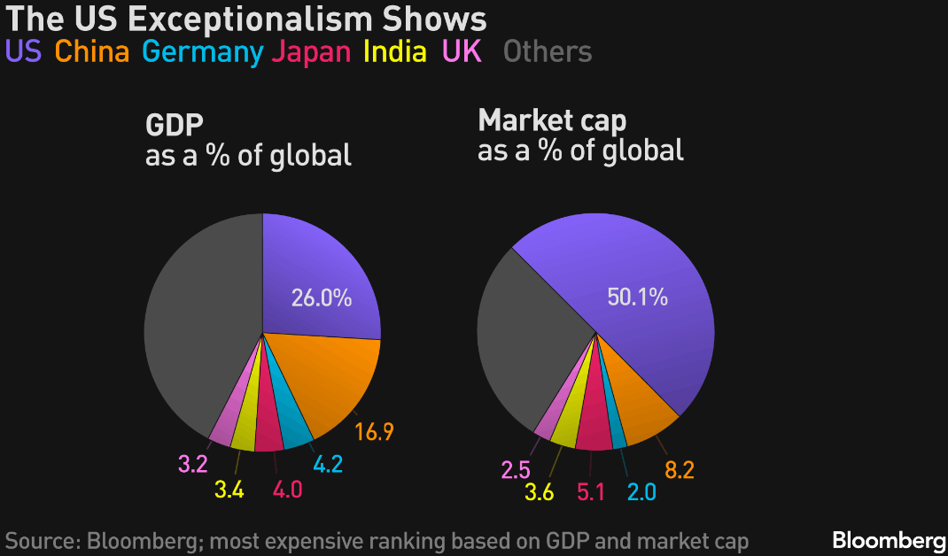

Nie ulega wątpliwości, że amerykański rynek akcji jest hegemonem, skupiającym najbardziej wartościowe firmy na świecie. Gospodarka USA odpowiada obecnie za około jedną czwartą globalnego produktu krajowego brutto, a kapitalizacja jej rynku akcji wynosi 50% światowej kapitalizacji.

W pierwszej 10. spółek o największej kapitalizacji jest 8 z USA, jedna z Arabii Saudyjskiej (Saudi Aramco) i jedna z Tajwanu (TSMC). W kolejnej dziesiątce jest tylko jedna spoza USA, którą jest duńska firma Novo Nordisk. Dopiero na 21. miejscu jest chiński Tencent, ale i tak kapitalizacja tamtejszego rynku akcji w stosunku do wyceny globalnego rynku to 8,2%, co czyni go drugim najbardziej wartościowym rynkiem na świecie. Japonia jest trzecia z udziałem 5,1%.

Michał Kubicki