Jak przebiega wykreślenie hipoteki?

Wykreślenie hipoteki z księgi wieczystej to proces. W jego trakcie trzeba skontaktować się z wierzycielem, którym zwykle jest bank oraz z sądem. Potrzebne jest załatwienie paru dokumentów i złożenie kilku podpisów.

Tak naprawdę wykreślenie wpisu hipotecznego nie jest niczym trudnym. Rzadko kiedy pojawiają się tu jakieś poważne kłopoty. Jednakże trzeba wiedzieć, co po kolei robić i pamiętać o kilku zasadach. Wtedy to wykreślenie hipoteki z księgi wieczystej przebiegnie sprawnie.

Kiedy można wykreślić hipotekę z księgi wieczystej?

Wniosek o wykreślenie hipoteki z księgi wieczystej składa się w trzech przypadkach. Mianowicie:

- Po spłacie całego kredytu hipotecznego. Innymi słowy, gdy spłaci się ostatnią ratę zobowiązania.

- Kiedy chce się refinansować kredyt hipoteczny. Ta opcja polega na przeniesieniu kredytu do innego banku i uzyskaniu niższej raty.

- Przed transakcją kupna-sprzedaży nieruchomości obciążoną hipoteką. By transakcja notarialna mogła zostać przeprowadzona, to trzeba usunąć hipotekę ustanowioną jeszcze przez poprzedniego właściciela nieruchomości.

Możliwość wykreślenia hipoteki pojawia się, kiedy zgodę wyrazi na to wierzyciel. By taka zgoda została wyrażona, to konieczne jest spłacenie całego kredytu hipotecznego.

Wykreślenie hipoteki z KW po spłacie kredytu hipotecznego

Po spłacie kredytu hipotecznego można poczuć ogromną ulgę. Wszakże po wielu latach w końcu nie trzeba już pamiętać o comiesięcznej spłacie zadłużenia. Choćby dla własnego komfortu psychicznego warto wtedy bezzwłocznie usunąć już nieaktualny wpis z księgi wieczystej.

De facto jednak zadbanie o to, by sytuacja w księdze wieczystej była zgodna ze stanem faktycznym, jest naszym obowiązkiem. Wniosek o wykreślenie hipoteki z KW lepiej więc złożyć w możliwie najkrótszym czasie. To szczególnie istotne, gdy planujemy sprzedać nieruchomość.

Refinansowanie kredytu a wykreślenie hipoteki

Przeniesienie kredytu hipotecznego do innego banku często okazuje się korzystną decyzją. Refinansowanie pozwala bowiem obniżyć RRSO i całkowite koszty kredytu. Często prowadzi to do oszczędności liczonych w tysiącach złotych.

Technicznie rzecz biorąc, refinansowanie polega na tym, że jeden kredyt zostaje spłacony, a drugi zaciągnięty. W całym procesie trzeba więc wykreślić hipotekę ustanowioną przez poprzedni bank. Jednocześnie zaś do księgi wieczystej wprowadza się wpis od nowego kredytodawcy.

Zakup lub sprzedaż nieruchomości obciążonej hipoteką

Podczas transakcji kupna-sprzedaży nieruchomości obciążonej hipoteką, usunięcie wpisu z księgi wieczystej również jest punktem obowiązkowym. Trzeba tu pamiętać o promesie bankowej dotyczącej wykreślenia hipoteki z księgi wieczystej.

W promesie znajdują się dane na temat całkowitej kwoty pozostałego zadłużenia. Ponadto pojawia się tam numer konta do spłaty hipoteki. Kwota zapłacona przez sprzedawcę w pierwszej kolejności jest przeznaczona na spłacenie pozostałego zobowiązania hipotecznego. Cała reszta trafia do sprzedającego.

Sprawdź również: Czym jest renta planistyczna przy sprzedaży nieruchomości?

Kto składa wniosek o wykreślenie hipoteki?

Teoretycznie o wykreślenie wpisu z księgi wieczystej wnioskować może zarówno kredytobiorca, jak i wierzyciel hipoteczny. W praktyce kwestie formalne załatwia właściciel nieruchomości, a bank nie podejmuje tu żadnej bezpośredniej aktywności.

Na początku kredytobiorca potrzebuje uzyskać zgodę wierzyciela na wykreślenie hipoteki w formie pisemnego zaświadczenia. Trzeba zatem udać się do banku ze stosownym wzorem wniosku. Kiedy uda się zdobyć taką pisemną zgodę, to należy załatwić formalności w sądzie wieczystoksięgowym.

Czym jest kwit mazalny?

Przed rozpoczęciem właściwej ścieżki dotyczącej wykreślenia hipoteki umownej konieczne stanie się uzyskanie kwitu mazalnego. To właśnie ten dokument pełni funkcję zgody banku na wykreślenie hipoteki. We wniosku o kwit mazalny podaje się zwłaszcza następujące informacje:

- Numer umowy kredytowej;

- Powód złożenia wniosku, np. spłacenie całego kredytu hipotecznego;

- Numer księgi wieczystej nieruchomości;

- Adres, na który ma zostać przesłany kwit mazalny

Po otrzymaniu dokumentu od banku warto się z nim dokładnie zapoznać. Kwit mazalny powinien zawierać jednoznaczną informację o zgodzie na wykreślenie hipoteki. W tym dokumencie powinny się też znajdować informacje o konkretnym kredycie hipotecznym. Powinniśmy więc w nim znaleźć choćby datę podpisania umowy kredytowej. Samo wydanie kwitu mazalnego w niektórych bankach jest darmowe. Inni pożyczkodawcy wymagają wniesienia niewielkiej opłaty.

Jak i gdzie złożyć wniosek o wykreślenie hipoteki?

Kiedy mamy już bankowe zaświadczenie ze zgodą na wykreślenie hipoteki w formie kwitu mazalnego, to możemy udać się do rejonowego sądu wieczystoksięgowego. Tam też uzupełniamy wniosek o wykreślenie hipoteki z księgi wieczystej.

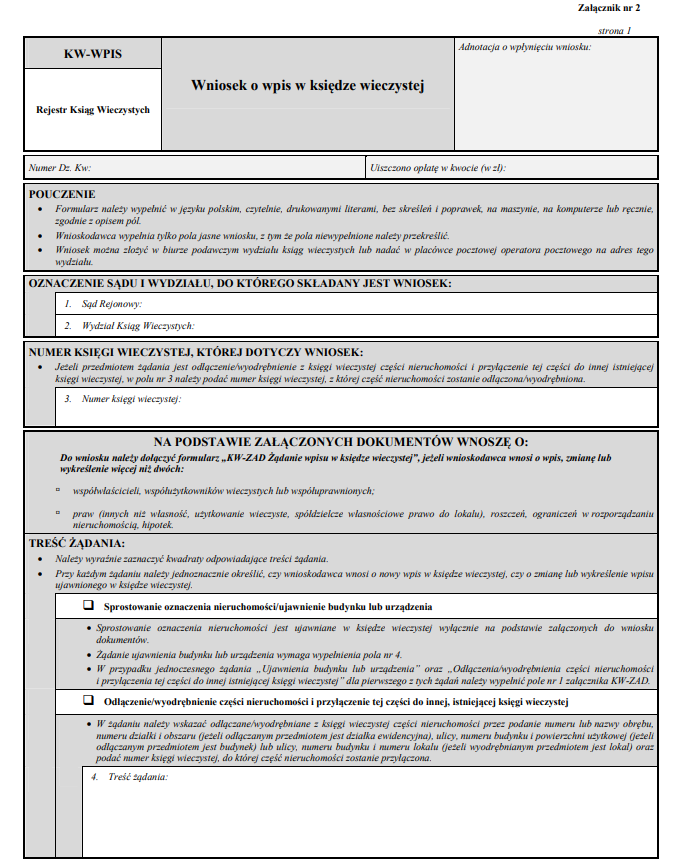

Wniosek o wykreślenie hipoteki z księgi wieczystej: wzór KW-WPIS (strona rządowa)

Wniosek o wykreślenie hipoteki z księgi wieczystej: wzór KW-WPIS (strona rządowa) By wykreślić wpis hipoteczny, z księgi wieczystej powinniśmy skorzystać ze wzoru o nazwie KW-WPIS. Najważniejsze jest to by w sekcji „Wpis prawa, ograniczenia w rozporządzaniu nieruchomością, roszczenia lub hipoteki” umieścić żądanie wykreślenia hipoteki w związku ze spłatą całej wierzytelności.

Poza tym wniosek o wykreślenie hipoteki z księgi wieczystej trzeba po prostu uzupełnić wymaganymi danymi. Wpisuje się tam swoje dane osobowe, adresowe i kontaktowe. Ponadto we wniosku należy podać numer księgi wieczystej oraz numer kwitu mazalnego. Umieścić należy też dane uczestnika postępowania, tj. banku.

Co istotne, wniosek o wykreślenie hipoteki koniecznie trzeba podpisać. Swój podpis powinni złożyć wszyscy właściciela danej nieruchomości. To bardzo ważne, gdyż brak podpisu może sprawić, że złożenie wniosku o wykreślenie hipoteki z księgi wieczystej nie przyniesie oczekiwanego rezultatu.

Jakie dokumenty złożyć do wykreślenia wpisu hipotecznego?

Wniosek o wykreślenie hipoteki z księgi wieczystej składa się w sądzie rejonowym w wydziale ksiąg wieczystych. Powinien to być sąd właściwy dla lokalizacji danej nieruchomości. Zasadniczo potrzebne będą trzy dokumenty:

- Zgoda banku na wykreślenie hipoteki z księgi wieczystej, tj. kwit mazalny.

- Wniosek do sądu o wykreślenie hipoteki, czyli KW-WPIS.

- Dowód uiszczenia opłaty sądowej za wykreślenie hipoteki umownej.

Przygotować będzie trzeba dwie kopie każdego dokumentu. Jedne zostają w sądzie rejonowym, a pozostałe trafiają do nas.

Jaka opłata dotyczy wykreślenia hipoteki z księgi wieczystej?

Opłata za wykreślenie hipoteki z księgi wieczystej to 100 zł. Opłatę sądową można wnieść bezpośrednio w kasie sądu. Należy tu jednak zwrócić uwagę, że kasa w urzędzie jest czynna tylko w określonych godzinach.

Prostszym i wygodniejszym sposobem może okazać się standardowy przelew bankowy. W tytule przelewu powinno pojawić się hasło „wykreślenie hipoteki” oraz numer księgi wieczystej.

Jeszcze jedną metodą na dokonanie opłaty za wykreślenie hipoteki jest elektroniczny znaczek opłaty sądowej. Ta opcja jest dostępna w kasie sądu lub przy użyciu portali internetowych Ministerstwa Finansów. Wtedy dowód uiszczenia opłaty sądowej przyjmuje formę oznaczenia, które trzeba wydrukować i dołączyć do wniosku o wykreślenie hipoteki z księgi wieczystej.

Ile trwa wykreślenie hipoteki z księgi wieczystej?

Wystąpienie do banku o kwit mazalny i wypełnienie wniosku o wykreślenie hipoteki z księgi wieczystej nie jest niczym trudnym. Należy po prostu wypełnić odpowiednie dokumenty i złożyć je we właściwym miejscu.

Trzeba się jednak liczyć z tym, że wykreślenie hipoteki nie odbędzie się z dnia na dzień. Nie można też precyzyjnie określić, ile to będzie trwało. Wydanie kwitu mazalnego zajmuje bankom od kilku do nawet kilkunastu dni roboczych.

Czasem jeszcze dłużej trzeba odczekać na to, jak sąd rejonowy rozpatrzy wniosek o wykreślenie hipoteki. To czasem zajmuje nawet kilka tygodni, w zależności od liczby oczekujących wniosków. Jeśli zależy nam na czasie, to możemy poprosić pracownika sądu o możliwie najszybsze wykreślenie hipoteki z księgi wieczystej.

Co, jeśli wierzyciel nie wyraża zgody na wykreślenie hipoteki?

Prawo jest precyzyjne. Wierzyciel nie może utrudniać wykreślenia hipotek z księgi wieczystej. Wszystko to oczywiście pod warunkiem, że właściciel nieruchomości wywiązał się ze swoich obowiązków i spłacił cały kredyt hipoteczny. Na ogół przy wykreślaniu hipoteki możemy więc liczyć na bezproblemowe uzyskanie zgody wierzyciela.

W rzadkich przypadkach mogą pojawić się jednak trudności z aktualizacją sytuacji w księdze wieczystej. Bywa, że właściciel nieruchomości wniosek o wykreślenie hipoteki składa z dużym opóźnieniem. Wtedy może się przykładowo okazać, że bank, w którym zaciągnięto zobowiązanie, już nie istnieje.

W tego typu sytuacjach w gestii właściciela nieruchomości leży kontakt z BGK, czyli Bankiem Gospodarstwa Krajowego. To instytucji w całości należący do skarbu państwa. Bank Gospodarstwa Krajowego w pewnym zakresie przejmuje na siebie obowiązki zlikwidowanych banków komercyjnych.

Nie zawsze wszystko można załatwić w BGK. Czasem konieczne okazuje się nawet złożenie sprawy sądowej o uzgodnienie treści księgi wieczystej. Między innymi z tego powodu wniosek o wykreślenie hipoteki powinno składać się bezzwłocznie, od razu po spłacie zobowiązania hipotecznego.

Czym tak naprawdę jest wpis hipoteczny w księgach wieczystych?

Praktycznie wszyscy słyszeli o księgach wieczystych i zabezpieczeniu hipotecznym. Zasadniczo każdy, kto zaciągnął kredyt hipoteczny, docelowo zamierza złożyć wniosek o wykreślenie hipoteki. Przy załatwieniu tych wszystkich formalności, warto sobie przypomnieć, czym jest hipoteka.

Otóż hipoteka jest ograniczonym prawem rzeczowym wprowadzającym zabezpieczenie na nieruchomości. Na tej podstawie wierzyciel hipoteczny, którym zwykle jest bank, ma upoważnienie do dochodzenia swoich praw przed innymi wierzycielami.

Jeśli zatem dłużnik nie wywiąże się ze swoich obowiązków, to bank na podstawie hipoteki będzie mógł dochodzić swoich praw. Na ogół niewywiązaniem się z obowiązków dłużnika jest brak terminowanej spłaty rat kredytu.

Należy tu jednak podkreślić, że wpis hipoteki przyznaje wyłącznie ograniczone prawa rzeczowe. To, że dłużnik nie wywiązuje się ze swoich zobowiązań, nie oznacza jeszcze, że wierzyciel hipoteczny może swobodnie dysponować nieruchomością. Najpierw musi bowiem dochodzić swoich praw na drodze postępowania sądowego.

Jak sprawdzić księgę wieczystą?

Sprawdzenie ksiąg wieczystych to dobry ruch w wielu sytuacjach. Wpis sprawdza się choćby przed zakupem nieruchomości. Kiedy składamy wniosek o wykreślenie hipoteki, to również powinniśmy sprawdzić księgę wieczystą. W ten sposób upewnimy się, czy złożenie wniosku o wykreślenie hipoteki przyniosło oczekiwany skutek.

Do weryfikacji wpisu potrzebny jest nam numer księgi wieczystej. To kod złożony z kilkunastu znaków. Numer księgi sprawdzimy choćby w zawiadomieniu od sądu, jakie otrzymaliśmy po założeniu księgi wieczystej dla swojej nieruchomości.

Księgę wieczystą najprościej sprawdzić przez Internet. Wystarczy przejść do tej strony internetowej Ministerstwa Sprawiedliwości. Następnie należy wybrać pozycję „Przeglądanie Księgi Wieczystej” i wpisać numer księgi.

Przez internet sprawdzimy zarówno obecną, jak i historyczną sytuację księgi wieczystej. Księga jest podzielona na kilka działów. Z perspektywy hipoteki kluczowe znaczenie ma dział IV księgi wieczystej. To właśnie tu umieszczane są wpisy hipoteczne. W księdze wieczystej znajdziemy też wszelkie inne istotne informacje o danej nieruchomości, takie jak ewentualne występowanie służebności mieszkaniowej.

Jakie korzyści przynosi wykreślenie hipoteki z KW?

Wykreślenie hipoteki z księgi wieczystej to nasz obowiązek. Jako właściciele nieruchomości powinniśmy bowiem zadbać o zbieżność stanu prawnego ze stanem faktycznym. Samo wykreślenie z hipoteki wieczystej może nam też zapewnić komfort psychiczny. To swego rodzaju potwierdzenie, że bank nie będzie już zgłaszał żadnych roszczeń.

Wniosek o wykreślenie hipoteki z księgi wieczystej nieruchomości warto złożyć bezzwłocznie także dlatego, że wtedy przejście formalności jest najprostsze i najszybsze. Jeśli będzie się z tym długo zwlekać, to mogą pojawić się dodatkowe formalności. Czasem konieczny może okazać się kontakt z Bankiem Gospodarstwa Krajowego, a nawet złożenie sprawy sądowej.

Sprawnie złożony wniosek o wykreślenie hipoteki z księgi wieczystej ma też walor praktyczny. Po przejściu tej procedury uzyskamy większą swobodę w rozporządzaniu nieruchomością. To szczególnie istotne, gdy zamierzamy ją sprzedać.

Sprawdź również: Czy warto wcześniej spłacić kredyt hipoteczny?

Publikacja zawiera linki afiliacyjne.