Forum

Warto wiedzieć

Twoje Forum

Forum Giełda

+Dodaj wątek

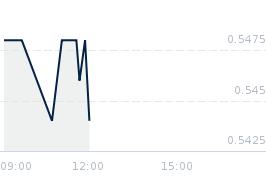

Opublikowano przy kursie:

3,75 zł

, zmiana od tamtej pory:

-91,31%

afera GetBack - Podstępne wyłudzenie

Zgłoś do moderatoraAfera GetBack - Podstępne wyłudzenie

Zbigniew Garncarek

Jestem niezabezpieczonym obligatariuszem spółki GetBack, jednym z dwóch mających 100% frekwencję na wszystkich sześciu, jak dotąd, rozprawach w toczącym się od półtora roku Przyspieszonym Postępowaniu Układowym (PPU). W PPU GetBack wciska nam, z naruszeniem prawa, skandaliczny, rażąco dla nas krzywdzący układ, polegający na umorzeniu 75% długu, 100% odsetek i obietnicy spłaty 25% długu w ciągu 8 lat. Mój krótki artykuł pt. "Afera GetBack - Podstępne wyłudzenie" realizuje tematykę „Owrzodzenie rynku” a z racji mojego zaangażowania w aferze i 100% frekwencji na rozprawach, niesie sobą wiedzę wyniesioną z rozpraw i ducha afery, a nie tylko chłodny jej ogląd.

W pierwszym półroczu 2018 r. pojawiły się w mediach doniesienia o aferze GetBack polegającej na podstępnym wyłudzeniu od ponad 9 tysięcy obywateli ich oszczędności (ok. 2,5 mld zł) na zakup obligacji GB. W kwietniu 2018 r. spółka zaprzestała spłacania odsetek i wykupu obligacji – do wykupu pozostało ok. 2,3 mld zł. długu nominalnego i odsetki od niego.

Podstęp polegał na:

Przy nabywaniu obligacji pośrednicy podsuwali nam do podpisania obszerną listę ryzyk jakie niesie sobą inwestycja w obligacje. Jednakże podpisane przez nas listy ryzyk nie zawierały żadnego z w/w ryzyk.. Nie byliśmy nawet w stanie wyobrazić sobie, że takie ryzyka istnieją. Podobnie nie byliśmy w stanie wyobrazić sobie skandalicznego przepłacania przy zakupie portfeli wierzytelności banków państwowych („Operacja Czyściciel”- obszerny materiał na ten temat przygotowali posłowie Nowoczesnej Paulina Hennig-Kloska, Jerzy Meysztowicz i Mirosław Suchoń, Którym bardzo dziękuję za Ich trud wniesiony w odszukanie i wskazanie źródeł afery), np. zakup w PeKao portfela wierzytelności za 148 mln zł wycenionego przez Komitet Wierzytelności spółki GB na 66 mln zł czyli za 224% jego wartości (źródło: DGP 6 grudnia 2017). Podobnie nie byliśmy w stanie wyobrazić sobie ryzyka zmiany profilu działalności spółki GB z firmy windykacyjnej na obligacyjną piramidę finansową poprzez zmianę struktury zatrudnienia: w dziale windykacji zmniejszono zatrudnienie do niewiele ponad 60 osób, a w dziale sprzedaży. jednocześnie zwiększono zatrudnienie do ponad 800 osób (źródło: informacja podana przez prezesa P. Dąbrowskiego na rozprawie). Podobnie nie byliśmy w stanie wyobrazić sobie szokująco wielkiego rozstępu przedziału oprocentowania obligacji w emisjach prywatnych, bo od 4,5% do 28% (źródło: raport spółki za rok 2017) w emisjach pozostałych do wykupu - wśród emisji prywatnych już wykupionych były wyżej oprocentowane, a rekord oprocentowania to 12% za obligację miesięczną czyli 144% w skali roku (z doniesień w internecie po wybuchu afery GB).

Urząd skarbowy poprosił GetBack o wyjaśnienie, co było powodem wyemitowania obligacji z oprocentowaniem powyżej 15 proc. łącznie na kwotę ok. 170 mln zł za które spółka zdążyła wypłacić 15,8 mln zł odsetek (jednocześnie GB emitował obligacje z oprocentowaniem 5%-6%) i według jakiego klucza przydzielano te papiery konkretnym osobom lub firmom, ale GetBack na te pytania nie odpowiedział (źródło: Jagoda Fryc, 14 lis. 2019, Business Insider).

Zagadką jest kim są beneficjenci najwyżej oprocentowanych obligacji z emisji prywatnych. Bez wątpienia wysokie oprocentowanie obligacji, przewyższające poziom ustalony w ustawie anty lichwiarskiej czyli ok.15% - 16%, jest działaniem na szkodę spółki, a beneficjenci tych obligacji są współwinni powstaniu tej szkody, a także afery GB wraz z beneficjentami wysokich prowizji za dystrybuowanie trefnych obligacji.

Zbigniew Garncarek

Jestem niezabezpieczonym obligatariuszem spółki GetBack, jednym z dwóch mających 100% frekwencję na wszystkich sześciu, jak dotąd, rozprawach w toczącym się od półtora roku Przyspieszonym Postępowaniu Układowym (PPU). W PPU GetBack wciska nam, z naruszeniem prawa, skandaliczny, rażąco dla nas krzywdzący układ, polegający na umorzeniu 75% długu, 100% odsetek i obietnicy spłaty 25% długu w ciągu 8 lat. Mój krótki artykuł pt. "Afera GetBack - Podstępne wyłudzenie" realizuje tematykę „Owrzodzenie rynku” a z racji mojego zaangażowania w aferze i 100% frekwencji na rozprawach, niesie sobą wiedzę wyniesioną z rozpraw i ducha afery, a nie tylko chłodny jej ogląd.

W pierwszym półroczu 2018 r. pojawiły się w mediach doniesienia o aferze GetBack polegającej na podstępnym wyłudzeniu od ponad 9 tysięcy obywateli ich oszczędności (ok. 2,5 mld zł) na zakup obligacji GB. W kwietniu 2018 r. spółka zaprzestała spłacania odsetek i wykupu obligacji – do wykupu pozostało ok. 2,3 mld zł. długu nominalnego i odsetki od niego.

Podstęp polegał na:

- publikowaniu przez GB sfałszowanych przez spółkę i jej głównego właściciela raportów informujących o dobrej kondycji finansowej spółki;

- zatwierdzaniu sfałszowanych raportów przez audytora;

- zatwierdzaniu/firmowaniu prospektów emisyjnych ze sfałszowanymi raportami przez KNF;

- świadomym dystrybuowaniu trefnych obligacji, a więc produktu który nie był dostosowany do potrzeb klienta (misselling), przez wiele instytucji finansowych, w tym banków;

- nieinformowaniu klientów przez pośredników o wyjątkowo wysokich prowizjach za dystrybuowanie obligacji, np. w Alior Banku 5%, a w Idea Banku nawet do 10%

- (pytającym o prowizję za dystrybuowanie obligacji odmawiano udzielenia takich informacji chociaż pośrednicy wiedzieli jak wysokie były prowizje i wiedzieli, że gdyby poinformowali o ich wysokości, to potencjalni kupujący odstąpili by od zakupu) co w gruncie rzeczy oznaczało, że pośrednicy świadomie wybrali swoje korzyści i przez to świadomie krzywdzili swoich klientów;

- dopuszczeniu spółki będącej obligacyjną piramidą finansową na giełdę (liczba osób zatrudnionych w spółce w dziale windykacji była w relacji do liczby osób zatrudnionych w dziale sprzedaży jak 1 do 13 – to wiedza wyniesiona z rozpraw, na których prezes P. Dąbrowski informował, że działalność windykacyjna spółki była tylko przykrywką rzeczywistej działalności jaką było tworzenie i rozwój obligacyjnej piramidy finansowej), a przez to poświadczenie nieprawdy o dobrej kondycji finansowej spółki, za co odpowiedzialność ponoszą oprócz GPW także KNF i UOKiK;

- tworzeniu bardzo dobrego wizerunku spółki będącej w rzeczywistości obligacyjną piramidą finansową poprzez jej wyróżnianie i nagradzanie przez GPW;

- niewywiązaniu się przez Premiera RP na czas i w dostatecznym stopniu z obowiązku nadzoru nad KNF, GPW i UOKiK nad którymi sprawuje bezpośredni nadzór.

Przy nabywaniu obligacji pośrednicy podsuwali nam do podpisania obszerną listę ryzyk jakie niesie sobą inwestycja w obligacje. Jednakże podpisane przez nas listy ryzyk nie zawierały żadnego z w/w ryzyk.. Nie byliśmy nawet w stanie wyobrazić sobie, że takie ryzyka istnieją. Podobnie nie byliśmy w stanie wyobrazić sobie skandalicznego przepłacania przy zakupie portfeli wierzytelności banków państwowych („Operacja Czyściciel”- obszerny materiał na ten temat przygotowali posłowie Nowoczesnej Paulina Hennig-Kloska, Jerzy Meysztowicz i Mirosław Suchoń, Którym bardzo dziękuję za Ich trud wniesiony w odszukanie i wskazanie źródeł afery), np. zakup w PeKao portfela wierzytelności za 148 mln zł wycenionego przez Komitet Wierzytelności spółki GB na 66 mln zł czyli za 224% jego wartości (źródło: DGP 6 grudnia 2017). Podobnie nie byliśmy w stanie wyobrazić sobie ryzyka zmiany profilu działalności spółki GB z firmy windykacyjnej na obligacyjną piramidę finansową poprzez zmianę struktury zatrudnienia: w dziale windykacji zmniejszono zatrudnienie do niewiele ponad 60 osób, a w dziale sprzedaży. jednocześnie zwiększono zatrudnienie do ponad 800 osób (źródło: informacja podana przez prezesa P. Dąbrowskiego na rozprawie). Podobnie nie byliśmy w stanie wyobrazić sobie szokująco wielkiego rozstępu przedziału oprocentowania obligacji w emisjach prywatnych, bo od 4,5% do 28% (źródło: raport spółki za rok 2017) w emisjach pozostałych do wykupu - wśród emisji prywatnych już wykupionych były wyżej oprocentowane, a rekord oprocentowania to 12% za obligację miesięczną czyli 144% w skali roku (z doniesień w internecie po wybuchu afery GB).

Urząd skarbowy poprosił GetBack o wyjaśnienie, co było powodem wyemitowania obligacji z oprocentowaniem powyżej 15 proc. łącznie na kwotę ok. 170 mln zł za które spółka zdążyła wypłacić 15,8 mln zł odsetek (jednocześnie GB emitował obligacje z oprocentowaniem 5%-6%) i według jakiego klucza przydzielano te papiery konkretnym osobom lub firmom, ale GetBack na te pytania nie odpowiedział (źródło: Jagoda Fryc, 14 lis. 2019, Business Insider).

Zagadką jest kim są beneficjenci najwyżej oprocentowanych obligacji z emisji prywatnych. Bez wątpienia wysokie oprocentowanie obligacji, przewyższające poziom ustalony w ustawie anty lichwiarskiej czyli ok.15% - 16%, jest działaniem na szkodę spółki, a beneficjenci tych obligacji są współwinni powstaniu tej szkody, a także afery GB wraz z beneficjentami wysokich prowizji za dystrybuowanie trefnych obligacji.

- afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Kancelaria Radcy Prawnego Beata Strzyżowska

- Re: Kancelaria Radcy Prawnego Beata Strzyżowska

- Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- Re: Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- Re: Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- Re: Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- Re: Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- Re: Układ, czyli darowizna długu, nieważny. Sprzedajmy dług SP.

- (wiadomość usunięta przez moderatora)

- Re: afera GetBack - Podstępne wyłudzenie

- Re: afera GetBack - Podstępne wyłudzenie

- Kurs Euro

- Kurs dolar

- Kurs frank

- Kurs funt

- Wiron

- Przelicznik walut

- Kantor internetowy

- Kalkulator wynagrodzeń

- Umowa zlecenie

- Kredyt na mieszkanie

- Kredyt na samochód

- Kalkulator kredytowy

- Revolut

- Winiety

- Jak grać na giełdzie?

- Jak wziąć kredyt hipoteczny?

- Rejestracja samochodu

- Jak rozwiązać umowę z Orange

- Koszty uzyskania przychodów

- Sesje elixir

- PB weekend

- RRSO co to jest?

- Blogbank.pl

- Promocje bankowe - zgarnijpremie.pl

- Stopa procentowa