Zwykło się mówić, że złoto stanowi najlepsze zabezpieczenie przed inflacją. Nie jest to do końca prawdą. Relacja złota z inflacją jest bowiem trudna i zmienna w czasie. Nie to jest jednak w tym wszystkim najważniejsze.

Wielu inwestorów traktuje złoto jako „antyinflacyjne” remedium. Warto jednak pamiętać, że złoto nie wszędzie i nie zawsze jest w stanie pobić inflację. W tym kontekście przywołuje się zwykle lata 1980-2000. W tym okresie cena złota spadła z 850 USD do niespełna 300 USD za uncję trojańską. W tym samym okresie skumulowana inflacja CPI w Stanach Zjednoczonych wyniosła prawie 114%. Realne straty były więc potężne.

Warto jednak pamiętać, że punkt startowy był momentem szczególnym. Była to kumulacja potężnej złotej hossy z lat 70., która w styczniu 1980 roku kończyła się w oparach bańki spekulacyjnej. Ówczesny dolarowy rekord (850 USD za uncję) w ujęciu realnym – czyli po uwzględnieniu spadku siły nabywczej pieniądza w czasie – został pobity dopiero niedawno. Tak, potrzeba było przeszło 45 lat, aby ceny złota w ujęciu realnym wyrównały szczyt ze stycznia ’80.

Inflacja a złoto. Liczby i zasady

Od czasu utworzenia Rezerwy Federalnej w grudniu 1913 roku dolar amerykański utracił blisko 97% swej siły nabywczej – wynika z obliczeń przeprowadzonych na podstawie oficjalnego kalkulatora inflacyjnego rządowego Biura Statystyki Pracy. W 7 kolejnych latach siła nabywcza USD spadła o połowę. Deprecjacja dolara ponownie przyspieszyła po II wojnie światowej, ale prawdziwa inflacyjna eksplozja w Stanach Zjednoczonych nastąpiła po roku 1971, gdy prezydent Richard Nixon zawiesił (a następnie całkowicie zerwał) wymienialność dolara na złoto.

W sierpniu 1971 indeks CPI kształtował się na poziomie 39 punktów, a urzędowa cena złota wynosiła 35 USD. W kwietniu 2025 roku indeks CPI przebił 320 pkt, a cena kurs złota sięgnęła 3 500 USD/oz. Oznacza to, że królewski metal w ujęciu dolarowym podrożał w tym okresie stukrotnie, podczas gdy oficjalnie raportowana przez rząd inflacja CPI wyniosła „tylko” 720%. Złoto zatem z gigantyczną przewagą pobiło oficjalną miarę wzrostu kosztów życia w USA. Sprawę komplikuje jednak fakt, że przez wcześniejsze pół wieku inflacja przecież nie była zerowa i w latach 1921-1971 wyniosła 102,5%, podczas gdy cena złota została podniesiona tylko raz: z 20,67 USD do 35 USD/oz. – czyli o blisko 70%.

Równocześnie na powyższym wykresie widzimy długie okresy, gdy złoto nie było w stanie pobić nawet oficjalnego CPI. Widać też, że ceny królewskiego metalu nie zawsze idą tylko w górę. Oprócz długotrwałej bessy z lat 1980-2000 mieliśmy też okres spadków z lat 2012-2015 czy też męczące „boczniaki” z lat 2016-2018 czy 2020-2022. Były to czasy, które wystawiały na próbę cierpliwość nawet najwierniejszych goldbugów. I w których to okresach portfele „załadowane” wyłącznie (bądź przeważnie) w złoto przywoziły fatalne rezultaty w zestawieniu z rynkami akcji czy obligacji.

Faktycznie relacja pomiędzy złotem a inflacją jest znacznie bardziej skomplikowana. Analiza danych za ostatnie pół wieku wskazuje, że najwyższe nominalne stopy zwrotu ze złota (tj. w USD) notowano wtedy, gdy inflacja CPI w Stanach Zjednoczonych przekraczała 12%. W takich miesiącach nie przytrafiła się ani jeden przypadek ujemnej rocznej dynamiki cen kruszcu. Widzimy jednak jeszcze kilka innych interesujących koincydencji. Otóż w warunkach deflacji cenowej ceny złota wykazywały tendencję do uzyskiwania dodatnich dynamik rocznych!

Za to złoto zdecydowanie najgorzej wypada w warunkach niskiej (tj. poniżej 2%) inflacji dolara. Zwykle są to bowiem okresy stabilnego wzrostu gospodarczego, co sprzyja bardziej rynkom akcji czy ryzykownego długu, aniżeli defensywnym kruszcom. I wreszcie po trzecie, nawet w czasach znacząco podwyższonej inflacji w Ameryce (tj. rzędu 4-12%) dość licznie przytrafiały się miesiące, gdy roczne stopy zwrotu ze złota były ujemne. Jak widać, na krótką metę złoto nie zawsze podążą za inflacją.

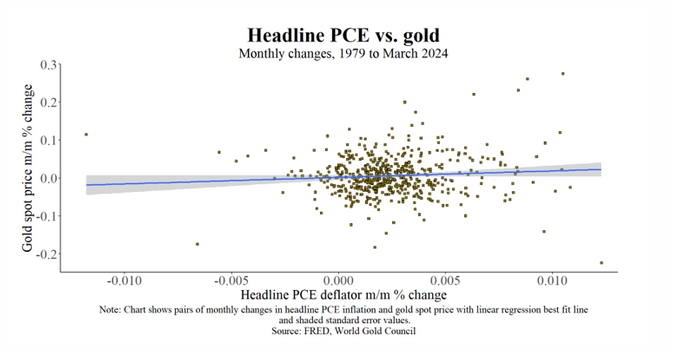

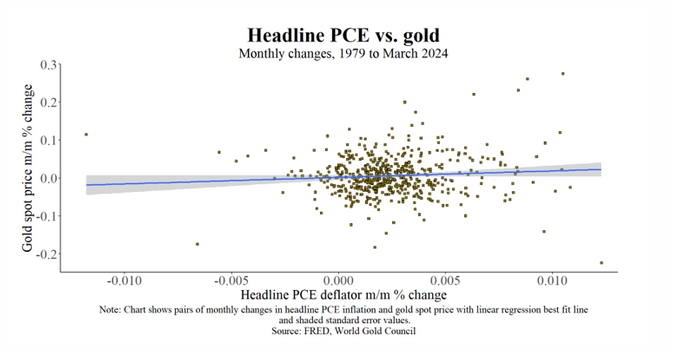

Jeszcze więcej konsternacji może wzbudzić prezentacja miesięcznych zmian cen złota z miesięczną zmianą deflatora wydatków konsumpcyjnych (PCE) w USA (to preferowana miara inflacji w Rezerwie Federalnej). Z danych za lata 1979-2024 wynika, że korelacja miesięcznych zmian cen złota z miesięczną inflacją PCE jest prawie zerowa. Trudno w takim wypadku uznać złoto za dobre zabezpieczenie antyinflacyjne. Zwłaszcza w krótkim terminie.

To powiedziawszy, trzeba zaznaczyć, że korelacja między złotem a amerykańską inflacją jest zmienna w czasie. Były bowiem okresy, gdy była ona wyraźnie pozytywna, ale też takie, gdy była negatywna. Może to wynikać z faktu, że rynek złota zwykle „wyprzedza” realizowaną inflację. Tj. ceny kruszcu rosną awansem (jak np. w latach 2018-2019, gdy antycypowały nadejście inflacyjnej fali), by podczas inflacyjnego piku zachowywać się już obojętnie (jak w latach 2021-2022) i nawet zacząć się obniżać, zanim w danych zobaczyliśmy inflacyjny regres.

Reasumując, złoto nie jest „żelaznym” zabezpieczeniem antyinflacyjnym w każdych warunkach, a zwłaszcza na krótką metę. W tej konkurencji na dłuższą metę zwykle lepiej spisywały się akcje i nieruchomości. Złoto jest za to zabezpieczeniem realnej wartości majątku w długich i ultradługich okresach czasu, liczonych w pokoleniach. I przede wszystkim jest swoistym „zabezpieczeniem systemowym”, które bezpiecznie przenosi wartość w okresach wojen, rewolucji czy wszelakich „resetów” monetarnych.

Jest aktywem niezależnym od władzy, banków (także tych centralnych), technologii i wolne jest od ryzyka kredytowego. Trudno jest je kontrolować i może łatwo (oraz dyskretnie!) zmienić właściciela. Stanowi także znakomite uzupełnienie długoterminowego portfela inwestycyjnego, obniżając jego zmienność z powodu niskiej korelacji z innymi aktywami finansowymi. I to są główne powody, dla których warto część portfela ulokować w złocie. Sama „antyinflacyjność” nie powinna być tu głównym motywem.

Zapraszamy do przeczytania pozostałych materiałów w cyklu Tydzień złota. Wszystkie będą dostępne pod tym linkiem.