Na pierwszy rzut oka wszystko wygląda wspaniale. Pomimo słabego wzrostu gospodarczego zyski operacyjne spółek z indeksu S&P 500 były o 16,5% wyższe niż rok temu - wynika z danych zebranych na podstawie 90% raportów kwartalnych. Z tej grupy 70% spółek przedstawiło wyniki wyższe niż rok wcześniej, a rezultaty 63% korporacji okazały się wyższe od mediany prognoz analityków. Jednakże rozbieżności rzadko kiedy były znaczące - na poziomie operacyjnym tylko co piąta spółka pokazała zysk o przynajmniej 10% wyższy od rynkowego konsensusu. Ekspertów cieszyły jednak rosnące przychody, które po siedmiu kwartałach stagnacji rosły drugi raz z rzędu.

Fed napompował zyski giełdowych przedsiębiorstw

Optymizm zaczyna gasnąć, gdy przyjrzeć się strukturze zysków i przychodów. Za połowę wzrostu przychodów indeksu S&P500 odpowiadał sektor energetyczny i surowcowy. Krótko mówiąc, rosnące obroty były pochodną drożejącej ropy i niskich stóp procentowych. Były więc bezpośrednią konsekwencją polityki monetarnej Rezerwy Federalnej i będą trwały, dopóki Fed będzie drukować pieniądze.

Ze świetną dynamiką sprzedaży banków i koncernów naftowych kontrastuje niski wzrost przychodów w branżach nastawionych na konsumenta. Obroty spółek dostarczających dóbr konsumpcyjnych zwiększyły się jedynie o 7,5% (w przypadku dóbr, bez których konsumenci mogą się obejść) lub o 10,9% (w przypadku dóbr niezbędnych). Tak więc w obu kategoriach wydatki konsumentów wzrosły tylko o stopę faktycznej inflacji.

Z podobną sytuacją mamy do czynienia po stronie zysków operacyjnych. W Ameryce krocie zarabiają koncerny naftowe, producenci surowców, wielkie konglomeraty przemysłowe oraz spółki technologiczne. Poprawia się więc koniunktura w branżach dostarczających dóbr kapitałowych, natomiast dobra konsumpcyjne nie cieszą się silnym popytem. To także przejaw wpływu skrajnie ekspansywnej polityki Fed-u, który niskimi stopami zachęca przedsiębiorstwa do inwestowania i podbija ceny surowców, ale nie jest w stanie poprawić bardzo słabej kondycji konsumentów, którzy równoważą swoje budżety, ograniczając zadłużenie i kontrolując wydatki..

Na co może liczyć inwestor

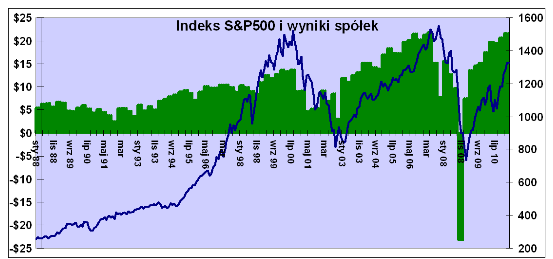

W pierwszym kwartale indeks S&P500 „zarobił” 21,60 USD, co było drugim najwyższym wynikiem w jego historii. Analitycy prognozują rekordowe zyski na trzeci kwartał tego roku, a następnie stabilizację na wysokim poziomie w całym roku 2012. Bazując na historycznych wynikach z ostatnich czterech kwartałów, spółki z indeksu S&P500 są wyceniane średnio na 16,5-krotność zysków netto. Jeśli wziąć pod uwagę prognozy na następne 12 miesięcy, to relacja ceny do zysku maleje do 13,6.

Źródło: dane Standard & Poor's. Opracowanie: Dział Analiz Bankier.pl

Nie da się więc powiedzieć, że amerykańskie spółki wyceniane są nisko. Co gorsza, od czwartego kwartału 2010 r. wskaźnik C/Z dla indeksu S&P500 zaczyna wzrastać. Z drugiej strony wciąż jest on niższy niż w latach 2006-07, gdy kończyła się poprzednia hossa, a cykl koniunkturalny wchodził w schyłkową fazę. Optymiści twierdzą, że C/Z wciąż znajduje się poniżej historycznej średniej z ostatniego ćwierćwiecza i że oczekiwana poprawa wyników finansowych powinna zagwarantować dalsze wzrosty i powrót do szczytów z roku 2007.

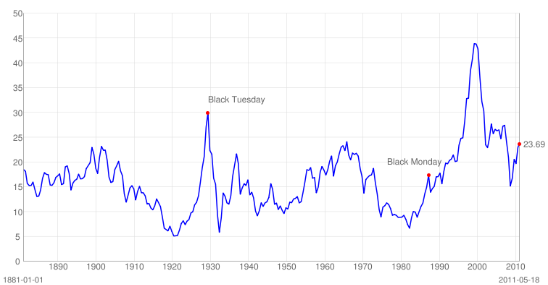

Na taki optymizm nie pozwala jednak interpretacja danych zebranych profesora Roberta Schillera, który podjął próbę „urealnienia” wyników największych amerykańskich przedsiębiorstw. Metodologia Schillera polega na uwzględnieniu inflacji oraz „wygładzeniu” zysków spółek przy pomocy średniej z ostatnich 10 lat. Tak liczony C/Z jest już znacznie wyższy i jednoznacznie wskazuje na przewartościowanie amerykańskich akcji. Relacja ceny do zysku na poziomie 23,7 nie wygląda atrakcyjnie i jest o 45% wyższa od średniej z ostatnich 130 lat.

Źródło: multpl.com

Bal na Titanicu

Nawet przewartościowane walory mogą jeszcze długo drożeć, narażając na śmieszność analityków przeciwstawiających się trendowi. Tak też wygląda sytuacja z amerykańskimi akcjami. Główną przyczyną tego jest sytuacja na rynku papierów skarbowych. Rentowność amerykańskich obligacji 10-letnich spadła w maju do zaledwie 3,1%. Przy oficjalnym CPI wynoszącym 3,2% i faktycznej inflacji przekraczającej 6% kupowanie amerykańskiego długu oznacza pogodzenie się z realną stratą. A po podwyżkach stóp procentowych również z nominalną.

| Ranking lokat Bankier.pl |

Prędzej czy później Ben Bernanke będzie zmuszony do zaprzestania dodruku dolarów, co przekłuje bańkę na rynkach surowcowych. Przecena ropy, miedzi czy pszenicy doprowadzi do spadku zysków wielu spółek, pogarszając rynkowy C/Z. Równocześnie zakończenie skupu obligacji uwolni stopy procentowe, doprowadzając do wzrostu tłumionej dotąd rentowności papierów skarbowych. To pogorszy bilans oczekiwanych zysków i ryzyka dla rynku akcji, doprowadzając ceteris paribus do przeceny tych ostatnich.

Czy będzie to początek nowej bessy, czy też jedynie głębsza korekta w inflacyjnej hossie, zależeć będzie od decyzji władz monetarnych. Mogą one raz jeszcze spróbować nacisnąć na pedał gazu lub też rozpocząć hamowanie grożące niekontrolowanym poślizgiem uzależnionej od taniego kredytu globalnej gospodarki.

Krzysztof Kolany

Analityk Bankier.pl

k.kolany@bankier.pl