TYLKO U NAS

Forum

Warto wiedzieć

Twoje Forum

Forum Giełda

+Dodaj wątek

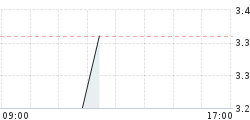

Opublikowano przy kursie:

1,10 zł

, zmiana od tamtej pory:

595,45%

Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

Zgłoś do moderatora[2017-11-29 12:02:21] Warszawa (PAP) - Rozpoczynający ofertę publiczną deweloper Tower Investments pod koniec przyszłego roku będzie decydować o możliwej wypłacie pierwszej w spółce dywidendy, z zysku za 2018 rok - poinformował prezes Bartosz Kazimierczuk.

"Myślę, że gdy będzie się kończył 2018 rok, to pokażemy akcjonariuszom, jakie nowe projekty są możliwe, co można zrobić ze środkami i wspólnie zdecydujemy, czy w formie dywidendy wypłacić dużą część zysku, małą, czy wcale" - powiedział prezes Kazimierczuk na spotkaniu prasowym.

Spółka poinformowała w prospekcie emisyjnym, że nie posiada sformalizowanej polityki w zakresie wypłaty dywidendy. Zarząd Tower Investments nie będzie rekomendował wypłaty dywidendy za rok obrotowy 2017 w związku z dynamicznym rozwojem i dużą liczbą realizowanych projektów. Natomiast nie wyklucza rekomendowania wypłaty dywidendy z zysku począwszy od roku obrotowego 2018.

Do tej pory spółka nie wypłacała dywidendy.

"W pewnym momencie chcę zacząć korzystać z zysków. Jestem zwolennikiem wypłacania dywidendy" - powiedział prezes, który jest jednocześnie jednym z głównych akcjonariuszy spółki.

Kazimierczuk poinformował, że wypracowywanie zysków jest priorytetem Tower Investments.

"Jesteśmy zafiksowani na zysk. Nie patrzymy na udziały rynkowe, na EBITDA, interesuje nas zysk" - powiedział.

Po trzech kwartałach roku obrotowego 2017 przychody grupy wyniosły 5,5 mln zł, a zysk netto prawie 10 mln zł. Prognoza na 2017 rok zakłada 14 mln zł zysku netto, a w 2018 roku zysk ma wzrosnąć - według prognoz - do 19,4 mln zł. W 2016 roku zysk netto Tower Investments wyniósł 7,3 mln zł.

Notowany na NewConnect Tower Investments rusza z ofertą publiczną, która poprzedzać ma przeniesienie notowań na rynek główny GPW.

Oferta publiczna obejmować będzie do 500 tys. nowych akcji s. C. W transzy detalicznej oferowanych będzie do 100 tys. akcji, a w transzy inwestorów instytucjonalnych do 400 tys. akcji. Spółka szacuje, że wartość oferty wynieść może do 40,05 mln zł brutto (ok. 37,2 mln zł netto).

Środki z emisji przeznaczone będą na nabycie kilku nieruchomości gruntowych i lokali handlowo-usługowych, co ma pozwolić deweloperowi na zwiększenie liczby realizowanych jednocześnie projektów.

Tower Investments specjalizuje się w obsłudze deweloperskiej sieci handlowo-usługowych w zakresie pozyskiwania nieruchomości, obsługi procesów administracyjnych oraz realizacji obiektów "pod klucz". Partnerami spółki są m.in. sieci Netto i Biedronka. Ponadto spółka jest właścicielem marki Shopin (parki i galerie handlowe). Dotychczas powstały 4 tego typu obiekty: w Garwolinie, Łodzi, Płocku oraz City Shopin w Warszawie.

Kazimierczuk wskazał, że ograniczenie ryzyka to jedna z głównych zasad Tower Investments.

"Dyscyplina związana z ograniczaniem ryzyka jest dla nas ponad wszystko inne, a ta granica ryzyka jest wyznaczona na bardzo niskim poziomie" - powiedział prezes.

Poinformował, że spółka nie kupuje działek, które nie są przedmiotem umowy przedwstępnej z operatorem, nie tworzy banku ziemi.

Spółka podała w prezentacji, że ryzyko ogranicza się do kosztów przygotowania inwestycji i nie przekracza 5-10 proc. inwestycji, a zakup działki możliwy jest wyłącznie po komercjalizacji inwestycji.

Prezes Kazimierczuk poinformował, że rentowność brutto projektów szacować można obecnie na 30-40 proc.

Wskazał, że rynek, na którym działa deweloper, od lat jest w fazie wzrostu, a sieci dyskontów i supermarketów stale zwiększają liczbę obiektów.

"Działamy na rynku, który nie podlega wahaniom związanym z kryzysami, rośnie średnio po 1,5 proc. rocznie" - powiedział.

We wtorek Tower Investments opublikował prospekt emisyjny. Harmonogram zakłada, że 7 grudnia do godz. 8.00 opublikowana zostanie cena maksymalna. 7 grudnia do godz. 15.00 odbędzie się budowa księgi popytu. Cena emisyjna i ostateczna liczba oferowanych akcji opublikowana zostanie 8 grudnia do godz. 8.00.

Zapisy na akcje w transzy detalicznej potrwają od 8 do 13 grudnia, a w transzy inwestorów instytucjonalnych od 8 do 14 grudnia. Przydział akcji ma się odbyć 15 grudnia. Wstępnie debiut spółki na głównym rynku GPW zaplanowano na 28 grudnia.

Oferującym jest DM BOŚ.(PAP Biznes)

pel/ asa/

"Myślę, że gdy będzie się kończył 2018 rok, to pokażemy akcjonariuszom, jakie nowe projekty są możliwe, co można zrobić ze środkami i wspólnie zdecydujemy, czy w formie dywidendy wypłacić dużą część zysku, małą, czy wcale" - powiedział prezes Kazimierczuk na spotkaniu prasowym.

Spółka poinformowała w prospekcie emisyjnym, że nie posiada sformalizowanej polityki w zakresie wypłaty dywidendy. Zarząd Tower Investments nie będzie rekomendował wypłaty dywidendy za rok obrotowy 2017 w związku z dynamicznym rozwojem i dużą liczbą realizowanych projektów. Natomiast nie wyklucza rekomendowania wypłaty dywidendy z zysku począwszy od roku obrotowego 2018.

Do tej pory spółka nie wypłacała dywidendy.

"W pewnym momencie chcę zacząć korzystać z zysków. Jestem zwolennikiem wypłacania dywidendy" - powiedział prezes, który jest jednocześnie jednym z głównych akcjonariuszy spółki.

Kazimierczuk poinformował, że wypracowywanie zysków jest priorytetem Tower Investments.

"Jesteśmy zafiksowani na zysk. Nie patrzymy na udziały rynkowe, na EBITDA, interesuje nas zysk" - powiedział.

Po trzech kwartałach roku obrotowego 2017 przychody grupy wyniosły 5,5 mln zł, a zysk netto prawie 10 mln zł. Prognoza na 2017 rok zakłada 14 mln zł zysku netto, a w 2018 roku zysk ma wzrosnąć - według prognoz - do 19,4 mln zł. W 2016 roku zysk netto Tower Investments wyniósł 7,3 mln zł.

Notowany na NewConnect Tower Investments rusza z ofertą publiczną, która poprzedzać ma przeniesienie notowań na rynek główny GPW.

Oferta publiczna obejmować będzie do 500 tys. nowych akcji s. C. W transzy detalicznej oferowanych będzie do 100 tys. akcji, a w transzy inwestorów instytucjonalnych do 400 tys. akcji. Spółka szacuje, że wartość oferty wynieść może do 40,05 mln zł brutto (ok. 37,2 mln zł netto).

Środki z emisji przeznaczone będą na nabycie kilku nieruchomości gruntowych i lokali handlowo-usługowych, co ma pozwolić deweloperowi na zwiększenie liczby realizowanych jednocześnie projektów.

Tower Investments specjalizuje się w obsłudze deweloperskiej sieci handlowo-usługowych w zakresie pozyskiwania nieruchomości, obsługi procesów administracyjnych oraz realizacji obiektów "pod klucz". Partnerami spółki są m.in. sieci Netto i Biedronka. Ponadto spółka jest właścicielem marki Shopin (parki i galerie handlowe). Dotychczas powstały 4 tego typu obiekty: w Garwolinie, Łodzi, Płocku oraz City Shopin w Warszawie.

Kazimierczuk wskazał, że ograniczenie ryzyka to jedna z głównych zasad Tower Investments.

"Dyscyplina związana z ograniczaniem ryzyka jest dla nas ponad wszystko inne, a ta granica ryzyka jest wyznaczona na bardzo niskim poziomie" - powiedział prezes.

Poinformował, że spółka nie kupuje działek, które nie są przedmiotem umowy przedwstępnej z operatorem, nie tworzy banku ziemi.

Spółka podała w prezentacji, że ryzyko ogranicza się do kosztów przygotowania inwestycji i nie przekracza 5-10 proc. inwestycji, a zakup działki możliwy jest wyłącznie po komercjalizacji inwestycji.

Prezes Kazimierczuk poinformował, że rentowność brutto projektów szacować można obecnie na 30-40 proc.

Wskazał, że rynek, na którym działa deweloper, od lat jest w fazie wzrostu, a sieci dyskontów i supermarketów stale zwiększają liczbę obiektów.

"Działamy na rynku, który nie podlega wahaniom związanym z kryzysami, rośnie średnio po 1,5 proc. rocznie" - powiedział.

We wtorek Tower Investments opublikował prospekt emisyjny. Harmonogram zakłada, że 7 grudnia do godz. 8.00 opublikowana zostanie cena maksymalna. 7 grudnia do godz. 15.00 odbędzie się budowa księgi popytu. Cena emisyjna i ostateczna liczba oferowanych akcji opublikowana zostanie 8 grudnia do godz. 8.00.

Zapisy na akcje w transzy detalicznej potrwają od 8 do 13 grudnia, a w transzy inwestorów instytucjonalnych od 8 do 14 grudnia. Przydział akcji ma się odbyć 15 grudnia. Wstępnie debiut spółki na głównym rynku GPW zaplanowano na 28 grudnia.

Oferującym jest DM BOŚ.(PAP Biznes)

pel/ asa/

- Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Re: Kredyty hipoteczne sprzedają się najlepiej od 6 lat

- Kurs Euro

- Kurs dolar

- Kurs frank

- Kurs funt

- Wiron

- Przelicznik walut

- Kantor internetowy

- Kalkulator wynagrodzeń

- Umowa zlecenie

- Kredyt na mieszkanie

- Kredyt na samochód

- Kalkulator kredytowy

- Revolut

- Winiety

- Jak grać na giełdzie?

- Jak wziąć kredyt hipoteczny?

- Rejestracja samochodu

- Jak rozwiązać umowę z Orange

- Koszty uzyskania przychodów

- Sesje elixir

- PB weekend

- RRSO co to jest?

- Blogbank.pl

- Promocje bankowe - zgarnijpremie.pl

- Stopa procentowa