Na dywidendach można zarobić i to całkiem nieźle. Postanowiliśmy sprawdzić akcje spółek, które warto było mieć w portfelu dywidendowym przez ostatnie sześć lat.

Długoterminowe inwestowanie często skupia się na spółkach wypłacających akcjonariuszom co roku część swoich zysków. Inwestor otrzymuje wówczas pieniądze bez konieczności sprzedawania swoich udziałów, a zastrzyk dodatkowej gotówki może wydać na swoje potrzeby, traktując go jak swego rodzaju rentę, albo przeznaczyć na zakup kolejnych papierów wartościowych, które powiększą jego portfel.

W naszej analizie postanowiliśmy zbadać, jak wyglądałyby zarobki inwestora, który portfel dywidendowy zbudowałby w styczniu 2010 roku. Przez ten czas nasz inwestor kumulował dywidendy odkładając je do przysłowiowej „skarpety” i sprawdza, na dywidendach której spółki zarobił najwięcej.

Jak zbudowaliśmy ranking?

Przedstawiamy dziesięć najlepszych inwestycji dywidendowych ostatniego sześciolecia. Wynik prezentowany przy nazwie spółki jest sumą dywidend, jakie spółka wypłaciła przez ostatnie sześć lat. Założyliśmy, że na każdą ze spółek podczas otwarcia sesji 4 stycznia 2010 roku wydano 10 000 zł. Dla spółek, które debiutowały później, jako cenę startową przyjęliśmy tę, którą spółka zanotowała na otwarciu swojej debiutanckiej sesji. Założyliśmy także doskonałą podzielność akcji.

Co ważne, w końcowym rozrachunku nie są brane pod uwagę zysk/strata osiągnięte na wartości samych akcji. Akcje wciąż są więc na koncie inwestora i mogą generować dalsze zyski. Wartość dywidend została także pomniejszona o 19-procentowy podatek Belki. Pieniądze nie były reinwestowane.

CZYTAJ DALEJ: to spółki z najwyższymi wynikami >>

10. KGHM – 4910 zł

Kupując akcje KGHM-u za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 4910 zł. Dodatkowo w jego portfelu pozostałyby akcje kombinatu warte 5490 zł.

KGHM jeszcze do niedawna był jedną z najbardziej znanych „dojnych krów” polskiego rynku. Wielkie zyski KGHM-u, w tym rekordowe 11,1 mld zł z 2011 roku, sprawiły, że pieniądze do inwestorów płynęły szerokim strumieniem. Wszystko to sprawiło, że KGHM-owi przypadł tytuł spółki, która na dywidendy przeznaczyła najwięcej pieniędzy. W ostatniej dekadzie przekazał on w ten sposób akcjonariuszom 21,7 mld zł.

| KGHM - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2010-06-15 | 600 000 000 | 3,07% | 226,47 |

| 2011-07-07 | 2 980 000 000 | 7,57% | 1 124,79 |

| 2012-07-12 | 5 668 000 000 | 19,56% | 2 139,37 |

| 2013-07-10 | 1 960 000 000 | 8,03% | 739,79 |

| 2014-07-04 | 1 000 000 000 | 3,94% | 377,45 |

| 2015-05-26 | 800 000 000 | 3,19% | 301,96 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Czasami jednak, gdy komuś wiedzie się za dobrze, przykuwa on uwagę zachłannych oczu. Główny akcjonariusz skuszony ogromnymi pieniędzmi spółki i niechętny do dzielenia się dywidendami z mniejszymi udziałowcami, postanowił wprowadzić podatek, który dotknie tylko KGHM. W konsekwencji KGHM pozostał „dojną krową”, ale tylko dla Ministerstwa Skarbu Państwa.

Problemem dla dywidendowej przyszłości KGHM-u mogą być spadające ceny surowców. Kagiemne, które szczególnie ciąży spółce w bessie, spotęgowało dodatkowo problemy. Spółka musi się mierzyć nie tylko z widmem niewielkich zysków, ale nawet i straty. Póki podatek się utrzymuje, a ceny miedzi szorują po dnie, dywidendy z kombinatu z pewnością nie nawiążą do historycznych rekordów.

9. M.W. Trade – 5282 zł

Kupując akcje M.W. Trade za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5282 zł. Dodatkowo w jego portfelu pozostałyby akcje spółki warte ponad 43 tysiące złotych.

M.W. Trade to jednak z niewielu spółek ze stajni Leszka Czarneckiego, której akcje wyglądają nieźle w nieco szerszym terminie, i która dzieli się z akcjonariuszami zyskiem. MWT dokonuje tego bez przerwy od trzech lat. Szansa na dywidendę jest także w tym roku, ponieważ patrząc na sytuację po trzech kwartałach, zysk za 2015 rok najprawdopodobniej będzie wyższy od tego z 2014.

| M.W. Trade - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2013-04-17 | 4 443 753 | 4,73% | 1 176,16 |

| 2014-05-08 | 6 959 085 | 4,11% | 1 841,92 |

| 2015-04-22 | 8 552 129 | 5,31% | 2 263,56 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Stopy proponowane przez MWT są przyzwoite, jednak spółka nie należy do liderów. Skąd więc tak wysokie miejsce w rankingu? W 2010 roku papiery spółki były dużo tańsze niż obecnie. Stąd nasz inwestor mógł ich kupić dużo. Potem wzrost cen potęgował wielkość dywidendy (stopa dywidendy liczona jest od ceny w dniu dywidendy).

CZYTAJ DALEJ: Guma i asfalt >>

8. Sanok – 5411 zł

Kupując akcje Sanok Rubber Company za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5411 zł. Dodatkowo w jego portfelu pozostałyby akcje warte ponad 48 tysięcy złotych.

Dobra pozycja Sanoku w rankingu to kombinacja dwóch elementów. Po pierwsze spółka wypłaca dywidendy systematycznie. Po drugie systematycznie od 2010 roku rosła wartość akcji spółki, przez co Sanok mógł wypłacać wyższe dywidendy, mimo malejących stóp. Wzrost cen z kolei napędzały wyniki. Od 2010 roku przychody spółki urosły o ponad połowę, zyski zaś przeszło trzykrotnie.

| Sanok - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2010-07-22 | 11 838 826 | 4,29% | 363,41 |

| 2011-08-30 | 14 206 591 | 5,28% | 436,09 |

| 2012-08-28 | 16 837 441 | 3,37% | 516,85 |

| 2013-09-11 | 30 496 427 | 3,29% | 928,71 |

| 2014-06-30 | 34 140 041 | 2,99% | 1 025,62 |

| 2015-07-03 | 71 237 093 | 4,17% | 2 140,08 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

W tym roku akcjonariusze Sanoka również czekają na podział zysku. Istnieje spore prawdopodobieństwo, że spółka w 2015 roku zarobiła więcej, niż przed rokiem. Raport roczny trafi na ręce akcjonariuszy 18 marca 2016 roku.

7. Budimex – 5422 zł

Kupując akcje Budimeksu za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5422 zł. Dodatkowo w jego portfelu pozostałyby akcje warte ponad 25,6 tysięcy złotych.

Budimex to kolejny gigant w zestawieniu. Spółka jest jednym z największych beneficjentów krajowego programu budowy dróg. Budimex przetrwał kryzys i następnie, korzystając z problemów konkurencji, zagarnął większość istotnych drogowych kontraktów w Polsce. Spółka działa także w innych obszarach budownictwa np. mieszkaniowym.

| Budimex - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2010-06-02 | 173 604 666 | 6,57% | 749,39 |

| 2011-06-02 | 231 813 290 | 8,97% | 1 000,65 |

| 2012-05-11 | 280 065 175 | 13,54% | 1 208,94 |

| 2013-05-02 | 112 077 130 | 5,69% | 483,80 |

| 2014-05-02 | 302 531 661 | 8,42% | 1 305,92 |

| 2015-05-07 | 155 988 899 | 3,46% | 673,35 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Spółka wypłaca dywidendy nieprzerwanie od 2009 roku. Charakteryzują się one większą stopą niż te z Sanoku, lecz giełdowa wartość Budimeksu rośnie nieco wolniej. Owo „nieco wolniej” jednak i tak wygląda świetnie na tle rynku. Dowodzi tego wzrost względem 2010 roku o 250%.

CZYTAJ DALEJ: Mały, ale może >>

6. Pragma Faktoring – 5455 zł

Kupując akcje Pragmy za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5455 zł. Dodatkowo w jego portfelu pozostałyby akcje warte 9363 zł.

Pragma to niewątpliwie jedno z największych zaskoczeń rankingu. Jest to względnie mały podmiot zajmujący się pośrednictwem finansowym i usługami faktoringu. Jego przychody w ostatnich latach nie przekraczały 20 mln zł rocznie.

| Pragma Faktoring - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2011-09-14 | 14 315 000 | 17,22% | 2 481,57 |

| 2012-06-12 | 4 259 411 | 9,79% | 1 007,19 |

| 2013-06-03 | 4 310 729 | 8,36% | 1 019,33 |

| 2015-05-19 | 4 002 820 | 8,91% | 946,52 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Spółka w ciągu ostatniego sześciolecia wypłaciła jednak trzy dobre dywidendy i jedną naprawdę solidną. I to właśnie ta ostatnia mocno podciąga wynik Pragmy. Spółka była wtedy dużo droższa niż obecnie, dodatkowo stopa wyniosła aż 17,2%. Pragma to również mały podmiot charakteryzujący się niewielką płynnością. Kupno/sprzedaż nawet przeciętnego pakietu akcji mógłby wywołać znaczące ruchy na notowaniach spółki.

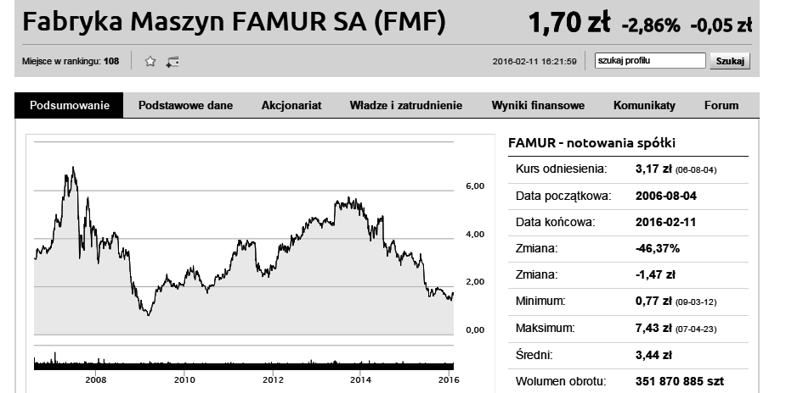

5. Famur – 5475 zł

Kupując akcje Famuru za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5475 zł. Dodatkowo w jego portfelu pozostałyby akcje warte 7824 zł.

Famur to przykład dywidendowej spółki nieco odbiegający od dotychczas opisanych. Jej polityka dywidendowa jest jeszcze mniej stabilna niż Pragmy. Famur dzieli się zyskiem z akcjonariuszami głównie wtedy, gdy ma lepszy rok. W badanym okresie zrobił to dwa razy, stopa dywidendy była jednak wówczas pokaźna.

| Famur - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2011-08-11 | 298 530 000 | 19,68% | 2 325,00 |

| 2014-07-07 | 404 460 000 | 17,07% | 3 150,00 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Famur szybko tych wyników najprawdopodobniej nie powtórzy. Teraz, w związku z kondycją współpracującego ze spółką sektora węglowego, o dobre lata ciężko. Nadzieje na sowite dywidendy trzeba odłożyć na lepsze czasy.

CZYTAJ DALEJ: Podium dla detalisty >>

4. Novita – 5801 zł

Kupując akcje Novity za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 5801 zł. Dodatkowo w jego portfelu pozostałyby akcje warte niemal 18,2 tysiąca zł.

Novita zajmuje się produkcją włóknin technicznych, a jej przychody są niewiele większe od wspominanej już Pragmy. Podobna jest też płynność obu spółek, co warto wziąć pod uwagę przed zakupem papierów spółki.

| Novita - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2010-06-15 | 5 250 000 | 7,75% | 615,86 |

| 2011-07-26 | 6 250 000 | 8,78% | 733,16 |

| 2012-07-27 | 7 250 000 | 13,94% | 850,47 |

| 2013-07-29 | 8 250 000 | 9,32% | 967,78 |

| 2014-05-28 | 5 075 000 | 5,68% | 595,33 |

| 2015-07-01 | 7 375 000 | 5,30% | 865,13 |

| 2015-07-09 | 10 000 000 | 6,90% | 1 173,06 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Novita jednak zyskiem dzieli się systematycznie. Na plus przemawia także fakt, że najwięcej pieniędzy do kieszeni akcjonariuszy wpłynęło w 2015 roku, kiedy to na wniosek głównego udziałowca, Lenteksu, dywidendę wypłacono dwukrotnie. Podobny scenariusz był możliwy także w 2014 roku, ostatecznie jednak wtedy akcjonariusze zarzucili ten pomysł.

3. Emperia - 6273 zł

Kupując akcje Emperii za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 6273 zł. Dodatkowo w jego portfelu pozostałyby akcje warte 8,2 tysiąca zł.

Podium otwiera spółka z długimi dywidendowymi tradycjami, wypłaca je nieprzerwanie od ponad dekady. Stopy oferowane przez Emperię są jednak niskie, rzadko przekraczają 2%. Wysoka pozycja w rankingu to zasługa wydarzenia jednorazowego.

| Emperia - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2010-08-23 | 13 905 948 | 1,10% | 91,44 |

| 2011-08-23 | 39 752 873 | 2,85% | 261,39 |

| 2012-05-28 | 852 646 232 | 52,47% | 5 606,39 |

| 2013-06-10 | 14 057 100 | 1,54% | 92,43 |

| 2014-06-11 | 13 603 645 | 1,47% | 89,45 |

| 2015-06-03 | 20 188 853 | 2,14% | 132,18 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

W 2012 roku spółka wypłaciła dywidendę o stopie 52,47% (!). Wypłata gigantycznej dywidendy związana była przede wszystkim z zastrzykiem gotówki, jaki spółka otrzymała po sprzedaży Eurocashowi sieci dystrybucyjnej Tradis. Wartość transakcji przekroczyła miliard złotych.

CZYTAJ DALEJ: Kto wygrał? >>

2. Amica Wronki – 6336 zl

Kupując akcje Amiki za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 6336 zł. Dodatkowo w jego portfelu pozostałyby akcje warte blisko 92 tysiące złotych (!).

Amica jest jednym z najszybciej rozwijających się podmiotów na GPW. Widać to po pierwsze po wynikach. Od 2009 do 2014 roku roczne przychody spółki wzrosły o połowę. Zysk zwiększył się niemal 15-krotnie. Wyniki z kolei przekładają się na drugi czynnik, wartość spółki, która w ostatnim sześcioleciu skoczyła 9-krotnie.

| Amica - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2011-06-13 | 23 325 819 | 6,73% | 1 350,00 |

| 2013-07-12 | 35 610 750 | 5,89% | 2 061,00 |

| 2014-06-18 | 27 213 456 | 3,29% | 1 575,00 |

| 2015-06-25 | 23 325 819 | 1,82% | 1 350,00 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Wzrost cen akcji sprawia, że mimo iż stopa dywidendy oferowana przez Amikę jest z roku na rok coraz niższa, to wpływy dla akcjonariuszy wcale nie ulegają znaczącemu spadkowi. Widać to, gdy porówna się rok 2011 i 2015. Stopa dywidendy spadła o blisko ¾, jednak na dywidendę trafiła dokładnie taka sama kwota – 23,3 mln zł.

1. Synthos – 13 312 zł

Kupując akcje Synthosu za 10 tysięcy zł na początku stycznia 2010 roku, nasz inwestor zarobiłby z samych tylko dywidend 13 312 zł. Dodatkowo w jego portfelu pozostałyby akcje warte około 34 tysięcy złotych.

Liderem rankingu okazał się Synthos. Jest to jedyna w ostatnim sześcioleciu spółka, w której akcje inwestycja zwróciła się tylko z samych dywidend. Nasz inwestor na plus bez konieczności sprzedawania akcji wyszedłby już w kwietniu 2014 roku, a więc po 4,5 roku trwania inwestycji.

| Synthos - Dywidendy za lata 2010-2015 | |||

|---|---|---|---|

| Data | Całkowita wielkość dywidendy | Stopa dywidendy | Dywidenda bez podatku dla naszego inwestora |

| 2011-06-28 | 92 627 500 | 1,40% | 493,04 |

| 2012-04-10 | 661 625 000 | 7,86% | 3 521,74 |

| 2013-04-09 | 1 005 670 000 | 12,75% | 5 353,04 |

| 2014-04-23 | 410 207 500 | 5,98% | 2 183,48 |

| 2015-07-01 | 330 812 500 | 5,38% | 1 760,87 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | |||

Historia dywidend Synthosa nie jest zbyt długa, wypłaca on je ledwie od 2011 roku. Polityce brakuje także stabilności, bywają lata z mniejszą dywidendą, bywają z większą. Do tych ostatnich należy zaliczyć przede wszystkim 2013 roku, kiedy to spółka przeznaczyła dla akcjonariuszy ponad miliard zł. Stopa dywidendy sięgnęła wówczas 12,75%. To głównie dzięki tej wypłacie Synthos jest liderem. Na korzyść spółki działa również fakt, że jej akcje były wówczas zdecydowanie droższe, niż na początku 2010 roku, co dodatkowo spotęgowało wynik.

CZYTAJ DALEJ: Podsumowanie >>

Podsumowanie

Samo zestawienie ma oczywiście kilka wad. Po pierwsze jest to horyzont inwestycji. Zmiana terminu rozpoczęcia inwestycji z 2010 roku na 2013, bądź 2007, oznaczałaby zapewne znaczące zmiany w rankingu. Perspektywa sześcioletnia w miarę dobrze niweluje jednak zdarzenia jednorazowe, będąc jednocześnie na tyle krótką, by uniknąć badania „giełdowej archeologii”. Stąd rok 2010.

| Na dywidendach tych spółek w latach 2010-2015 można było zarobić najwięcej | ||

|---|---|---|

| Spółka | Suma dywidend dla naszego inwestora | |

| 1 | Synthos | 13 312 |

| 2 | Amica Wronki | 6 336 |

| 3 | Emperia Holding | 6 273 |

| 4 | Novita | 5 801 |

| 5 | Famur | 5 475 |

| 6 | Pragma Faktoring | 5 455 |

| 7 | Budimex | 5 422 |

| 8 | Sanok Rubber Company | 5 411 |

| 9 | M.W. Trade | 5 282 |

| 10 | KGHM Polska Miedz | 4 910 |

| Źródło: Opracowanie własne na podstawie Notoria StockGround | ||

Po drugie ranking dotyczy historii, co nie zawsze musi mieć przełożenie na przyszłość. Pewne prawidłowości na rynku pozostają niezmienne i warto mieć ich świadomość. Dodatkowo naszym celem było pokazanie, na jakie korzyści może przełożyć się znalezienie ciekawej spółki dywidendowej. Zarabianie na giełdzie to przecież nie tylko wzrost wartości akcji, ale także dbające o portfele akcjonariuszy „dojne krowy”.

Fortuny znikąd, czyli „raje dla spekulantów” na GPW

Raje dla spekulantów” to często ulubieńcy drobnych inwestorów. Pozwalają szybko powiększyć kapitał nawet o kilkaset procent, jednak najczęściej kończą one na dnie. A wraz z nimi akcjonariusze, którzy na ten rollercoaster wsiedli - pisze Adam Torchała.

Znalezienie takiej spółki, to przede wszystkim poszukiwanie spółek, które będą w stanie utrzymać/powiększać swój ponadprzeciętnie rentowny biznes, nie potrzebując do tego zbyt wielkich nakładów inwestycyjnych. Wtedy jest szansa, że pieniądze z zysków trafią na sowite dywidendy. Warto zgłębić politykę dywidendową spółki, która czasami jest dostępna na stronach emitentów lub w ich sprawozdaniach z działalności. W procesie analizy nie można jednak pominąć historii. Bo to powtarzalność i dokonania z przeszłości pozwalają budować zaufanie do spółki. Mamy nadzieję, że powyższy artykuł stanie się jedynie wyjściem do dalszych badań.