Forum

Warto wiedzieć

Twoje Forum

Forum Giełda

+Dodaj wątek

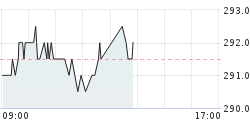

Opublikowano przy kursie:

202,00 zł

, zmiana od tamtej pory:

166,53%

Raport analityczny: Budimex - Redukuj 20.04.2018

Zgłoś do moderatoraTrudna sytuacja w budowlance przeciągnęła się do 1H’17. Budimex dłużej niż zakładaliśmy (poprzednią rekomendację wydawaliśmy w 2016 roku) skorzystał na tanich podwykonawcach i materiałach. Marża brutto w segmencie budowlanym spółki wyniosła w 2016 roku ponad 12% a w 2017 ponad 11%. W połączeniu z wysoką sprzedażą mieszkań pozwoliło to wypracować w 2017 roku blisko 10% marży EBITDA i ponad 7% marży netto. Utrzymanie tak wysokiej rentowności w kolejnych okresach jest jednak mało prawdopodobne. Zwracamy także uwagę na mocno spadające w 2H’17 saldo rezerw na straty (obecnie najniższe od 2Q’14 roku) oraz niską przedsprzedaż w deweloperce w ostatnich kwartałach. Na wyzwania po stronie kosztów wskazuje także zarząd spółki. Mimo wysokiej dynamiki po stronie przychodów (rekordowy backlog), erozja marży będzie naszym zdaniem widoczna w 2018 roku, co implikować będzie presję na EBITDA oraz zysk netto. Ustalamy cenę docelową na poziomie 192,3 PLN, utrzymując zalecenie Redukuj. http://marketinvest.pl/gielda/komentarze-i-analizy/9-analizy-akcji/28197-raport-analityczny-budimex-redukuj-20-04-2018

- Raport analityczny: Budimex - Redukuj 20.04.2018

- Re: Raport analityczny: Budimex - Redukuj 20.04.2018

- Re: Raport analityczny: Budimex - Redukuj 20.04.2018

- Re: Raport analityczny: Budimex - Redukuj 20.04.2018

- Re: Raport analityczny: Budimex - Redukuj 20.04.2018

- Re: Raport analityczny: Budimex - Redukuj 20.04.2018

- Kurs Euro

- Kurs dolar

- Kurs frank

- Kurs funt

- Wiron

- Przelicznik walut

- Kantor internetowy

- Kalkulator wynagrodzeń

- Umowa zlecenie

- Kredyt na mieszkanie

- Kredyt na samochód

- Kalkulator kredytowy

- Revolut

- Winiety

- Jak grać na giełdzie?

- Jak wziąć kredyt hipoteczny?

- Rejestracja samochodu

- Jak rozwiązać umowę z Orange

- Koszty uzyskania przychodów

- Sesje elixir

- PB weekend

- RRSO co to jest?

- Blogbank.pl

- Promocje bankowe - zgarnijpremie.pl

- Stopa procentowa