Forum

Warto wiedzieć

Twoje Forum

Forum Giełda

+Dodaj wątek

Re: DOBRA WIADOMOŚĆ

Zgłoś do moderatoraInną spółką godną uwagi jest GTC. Tu spadek stóp procentowych wpłynie pozytywnie na stopę dyskontową i w efekcie na wycenę nieruchomości komercyjnych. – zaznacza Grzegorz Pułkotycki, Zastępca Dyrektora Departamentu Doradztwa Inwestycyjnego DM BZWBK.

Inaczej przedstawiają się prognozy na najbliższy kwartał dla GTC. Analitycy KBC Securities prognozują 12,5 mln EUR straty netto w porównaniu z 6,3 mln EUR zysku w I kwartale 2012 roku. To pod wpływem spadku wyniku z rewaluacji z powodu odpisów na działkę gruntu w Bukareszcie. Biuro oczekuje natomiast niewielkiego pogorszenia zysku operacyjnego GTC względem okresu bazowego. Natomiast łączne przychody miałby wynieść 33,3 mln EUR (-8,7 proc. r/r).

- Zysk brutto na sprzedaży GTC w I kw. br. prognozujemy na 20,4 mln EUR (-10,9 proc. r/r) pod wpływem spadku przychodów i niższej marży zysku brutto na sprzedaży, którą w omawianym kwartale prognozujemy na 61,2 proc. wobec 62,7 proc. rok temu. Zysk operacyjny przed rewaluacją prognozujemy w I kw. br. na 15,5 mln EUR (-4,8 proc. r/r). Koszty sprzedaży i ogólnego zarządu prognozujemy na 4,6 mln EUR (-23,8 proc. r/r), uwzględniając wpływ wprowadzonego programu restrukturyzacji kosztów. – prognozuje Cezary Bernatek, analityk KBC Securities.

Inaczej przedstawiają się prognozy na najbliższy kwartał dla GTC. Analitycy KBC Securities prognozują 12,5 mln EUR straty netto w porównaniu z 6,3 mln EUR zysku w I kwartale 2012 roku. To pod wpływem spadku wyniku z rewaluacji z powodu odpisów na działkę gruntu w Bukareszcie. Biuro oczekuje natomiast niewielkiego pogorszenia zysku operacyjnego GTC względem okresu bazowego. Natomiast łączne przychody miałby wynieść 33,3 mln EUR (-8,7 proc. r/r).

- Zysk brutto na sprzedaży GTC w I kw. br. prognozujemy na 20,4 mln EUR (-10,9 proc. r/r) pod wpływem spadku przychodów i niższej marży zysku brutto na sprzedaży, którą w omawianym kwartale prognozujemy na 61,2 proc. wobec 62,7 proc. rok temu. Zysk operacyjny przed rewaluacją prognozujemy w I kw. br. na 15,5 mln EUR (-4,8 proc. r/r). Koszty sprzedaży i ogólnego zarządu prognozujemy na 4,6 mln EUR (-23,8 proc. r/r), uwzględniając wpływ wprowadzonego programu restrukturyzacji kosztów. – prognozuje Cezary Bernatek, analityk KBC Securities.

- DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- GTC chce złożyć wnioski o pozwolenia na budowę dwóch galerii w Warszawie

- Re: GTC chce złożyć wnioski o pozwolenia na budowę dwóch galerii w Warsz

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Re: DOBRA WIADOMOŚĆ

- Kurs Euro

- Kurs dolar

- Kurs frank

- Kurs funt

- Wiron

- Przelicznik walut

- Kantor internetowy

- Kalkulator wynagrodzeń

- Umowa zlecenie

- Kredyt na mieszkanie

- Kredyt na samochód

- Kalkulator kredytowy

- Revolut

- Winiety

- Jak grać na giełdzie?

- Jak wziąć kredyt hipoteczny?

- Rejestracja samochodu

- Jak rozwiązać umowę z Orange

- Koszty uzyskania przychodów

- Sesje elixir

- PB weekend

- RRSO co to jest?

- Blogbank.pl

- Promocje bankowe - zgarnijpremie.pl

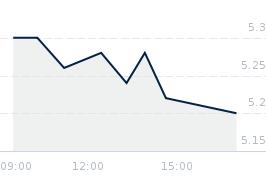

- Stopa procentowa